ใครต้องยื่นภาษีบ้าง ?

คนโสด

-

กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีรายได้เกิน 120,000 บาท

-

กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย เช่น มีรายได้จากการค้าขาย ค่าลิขสิทธิ์ เงินปันผล รายได้จากการเป็นฟรีแลนซ์ ฯลฯ จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 60,000 บาท

-

กรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 60,000 บาท

คนมีคู่

-

กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 220,000 บาท

-

กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

-

กรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

เราสามารถคำนวณภาษีเงินได้บุคคลธรรมดาได้ ดังนี้

1. นำรายได้ทุกประเภทที่มีในปีนั้นมารวมกัน ไม่ว่าจะเป็นค่าจ้าง เงินเดือน โบนัส เงินจากการทำธุรกิจ เงินปันผล ฯลฯ

2. นำค่าลดหย่อนต่าง ๆ มาลบออกจากรายได้ เช่น

- กรณีมีเงินได้จากเงินเดือน ค่าจ้าง โบนัส เบี้ยเลี้ยง เงินได้จากหน้าที่หรือตำแหน่งงานที่ทำ หรือจากการรับทำงานให้ ค่าธรรมเนียม ค่านายหน้า ฯลฯ สามารถหักค่าใช้จ่าย 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท

- หักค่าลดหย่อนส่วนตัว 60,000 บาท

- หักค่าลดหย่อนภาษีอื่น ๆ ตามที่เรามี

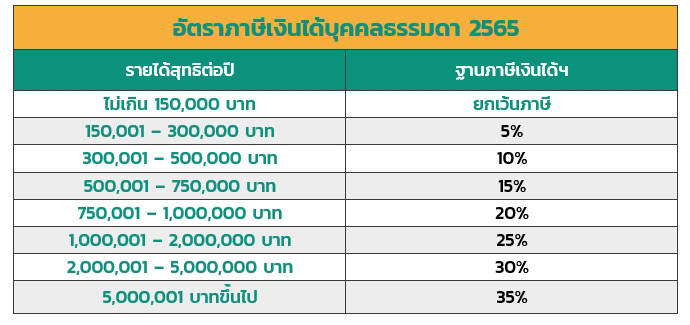

3. หลังจากนำค่าลดหย่อนทั้งหมดมาลบออกจากรายได้แล้ว เงินส่วนที่เหลือจะเรียกว่า "เงินได้สุทธิ" ซึ่งจะต้องนำเงินจำนวนนี้ไปคำนวณภาษี เพื่อเสียภาษีตามขั้นบันได 5-35% ดังนี้

แต่ถ้าใครยังคำนวณไม่เป็น ก็ลองมาดูวิธีคำนวณภาษีเงินได้ที่นี่ หรือเช็กจากตารางเงินเดือนได้เลย

เราสามารถใช้สิทธิลดหย่อนภาษี 2565 ได้หลายกลุ่ม ดังนี้

-

กลุ่มค่าลดหย่อนส่วนตัวและครอบครัว

-

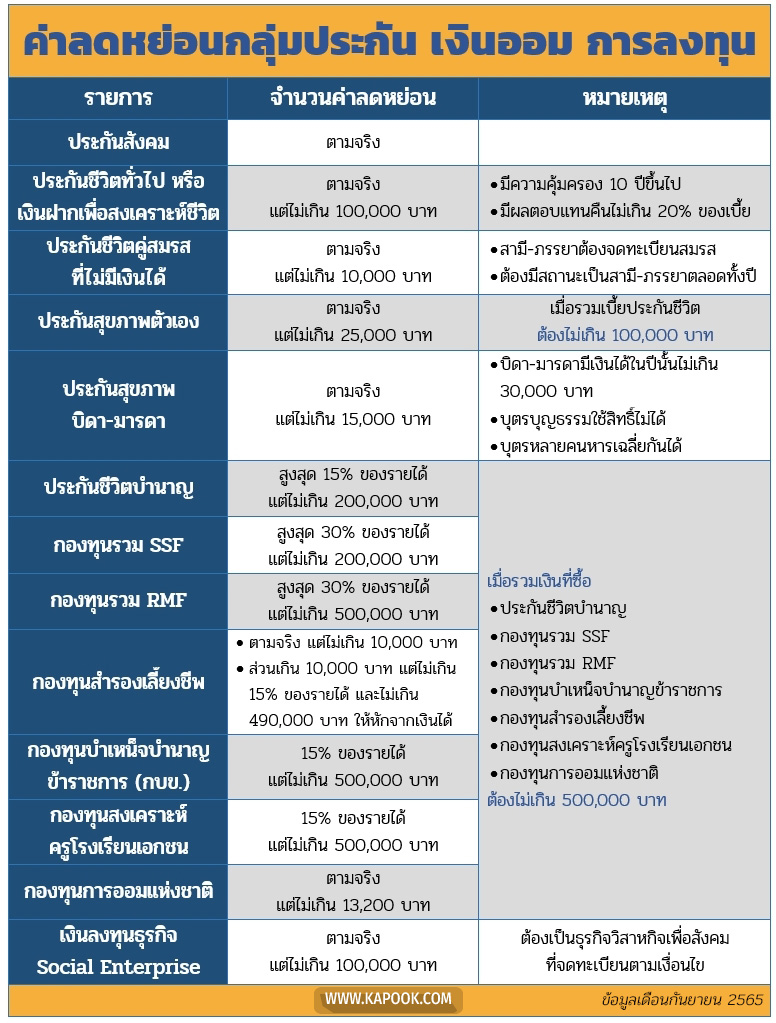

กลุ่มประกัน เงินออม และการลงทุน

-

กลุ่มค่าลดหย่อนเกี่ยวกับอสังหาริมทรัพย์

-

กลุ่มเงินบริจาค

-

กลุ่มค่าลดหย่อนตามมาตรการกระตุ้นเศรษฐกิจของรัฐ

ลองไปดูรายละเอียดของแต่ละกลุ่มกันเลย

กลุ่มค่าลดหย่อนส่วนตัวและครอบครัว

1. ค่าลดหย่อนส่วนบุคคล

-

จำนวน : 60,000 บาท

-

เงื่อนไข : ลดหย่อนภาษีได้ทันทีที่ยื่นแบบฯ

2. ค่าลดหย่อนจากคู่สมรสที่ไม่มีเงินได้

-

จำนวน : 60,000 บาท

-

เงื่อนไข :

- สำหรับสามี-ภรรยาที่จดทะเบียนสมรส

- คู่สมรสต้องไม่มีเงินได้ หรือมีเงินได้แต่เลือกนำมาคำนวณภาษีพร้อมกัน ไม่ได้แยกยื่นแบบฯ

3. ลดหย่อนภาษีบุตร

-

จำนวน : ลดหย่อนได้คนละ 30,000 บาท (ไม่จำกัดจำนวนบุตร)

-

เงื่อนไข :

- หากเป็นบุตรตามกฎหมาย สามารถนำมาหักลดหย่อนได้ไม่จำกัดจำนวนบุตร

- หากเป็นบุตรบุญธรรม สามารถนำมาหักลดหย่อนได้ไม่เกิน 3 คน

- หากมีทั้งบุตรบุญธรรมและบุตรชอบด้วยกฎหมาย ให้นำบุตรชอบด้วยกฎหมายทั้งหมดมาหักก่อน แล้วจึงนำบุตรบุญธรรมมาหัก รวมกันได้ไม่เกิน 3 คน

- กรณีมีบุตรชอบด้วยกฎหมายที่มีชีวิตอยู่รวมเป็นจำนวนตั้งแต่ 3 คนขึ้นไป จะนำบุตรบุญธรรมมาหักไม่ได้

นอกจากนี้ บุตรที่จะนำมาหักลดหย่อนภาษีต้องมีคุณสมบัติตามนี้ด้วย

- บุตรมีอายุอยู่ระหว่างแรกเกิดจนถึง 20 ปี ในปีภาษีนั้น

- ถ้าบุตรมีอายุระหว่าง 21-25 ปี ในปีภาษีนั้น ต้องกำลังศึกษาในระดับอนุปริญญา (ปวส.) ขึ้นไป

- ถ้าบุตรมีอายุ 25 ปีขึ้นไป ในปีภาษีนั้น ต้องเป็นบุคคลไร้ความสามารถ หรือเสมือนไร้ความสามารถ

- บุตรต้องไม่มีเงินได้ในปีภาษีตั้งแต่ 30,000 บาทขึ้นไป (ยกเว้นเงินปันผล) หรือรายได้ที่มีนั้นได้รับการยกเว้นตามกฎหมาย เช่น บุตรที่อายุไม่เกิน 20 ปี และรับเงินปันผล ซึ่งเงินปันผลนั้นจะถือว่าเป็นเงินของผู้ปกครอง และไม่ถือว่าบุตรมีรายได้

4. ลดหย่อนภาษี บุตรคนที่ 2 เป็นต้นไป

-

จำนวน : 30,000 บาทต่อคน (เมื่อรวมกับค่าลดหย่อนบุตรอีก 30,000 บาท เท่ากับลดหย่อนบุตรคนที่ 2 รวม 60,000 บาท)

-

เงื่อนไข :

- ต้องเป็นบุตรคนที่ 2 เป็นต้นไป ที่คลอดตั้งแต่ปี 2561 เป็นต้นไป

- ต้องเป็นบุตรโดยชอบด้วยกฎหมาย

- นับลำดับของบุตรทุกคน ไม่ว่าจะมีชีวิตอยู่หรือไม่ก็ตาม

5. ลดหย่อนภาษี ฝากครรภ์และคลอดบุตร

-

จำนวน : หักค่าใช้จ่ายได้ตามจริง สูงสุดไม่เกิน 60,000 บาท/การคลอดบุตร 1 ครั้ง

-

เงื่อนไข :

- ต้องเป็นค่าใช้จ่ายฝากครรภ์และค่าคลอดบุตรในช่วงวันที่ 1 มกราคม - 31 ธันวาคม 2565

- กรณีตั้งครรภ์ปีนี้ แต่คลอดบุตรปีหน้า ให้ลดหย่อนได้ตามปีที่ใช้สิทธิ์ แต่ไม่เกิน 60,000 บาท เช่น ตั้งครรภ์ปี 2565 จ่ายค่าฝากครรภ์ไปจำนวน 25,000 บาท ก็จะสามารถหักลดหย่อนภาษี ปี 2565 ได้ 25,000 บาท และเมื่อคลอดบุตรในปี 2566 จะสามารถใช้สิทธิ์ลดหย่อนภาษี ปี 2566 ได้อีกไม่เกิน 35,000 บาท

- กรณีคลอดบุตรแฝด สามารถหักลดหย่อนภาษีได้ไม่เกิน 60,000 บาท เนื่องจากเป็นการตั้งครรภ์คราวเดียว

- สามารถนำค่าใช้จ่ายจากการตั้งครรภ์และคลอดบุตรมาหักลดหย่อนภาษีได้ ไม่ว่าทารกที่คลอดจะมีชีวิตรอดหรือไม่

- สามีสามารถใช้สิทธิ์ลดหย่อนภาษีค่าคลอดบุตรได้ไม่เกิน 60,000 บาท หากภรรยาไม่มีเงินได้ หรือมีเงินได้แต่ยื่นภาษีรวมกัน

- สิทธิ์ลดหย่อนภาษีดังกล่าว เมื่อนำไปรวมกับสิทธิ์การเบิกค่าฝากครรภ์และค่าคลอดบุตรจากสวัสดิการภาครัฐและเอกชน ต้องไม่เกิน 60,000 บาท

กรณีอื่น ๆ รวมทั้งหลักฐานที่ใช้ประกอบการยื่นภาษี สามารถศึกษาเพิ่มเติมได้ที่นี่

6. ลดหย่อนภาษี พ่อแม่ (ค่าเลี้ยงดูอุปการะบิดา-มารดา)

-

จำนวน : ลดหย่อนจากบิดา-มารดา (ตัวเอง) และบิดา-มารดาคู่สมรส ได้คนละ 30,000 บาท มากสุดคือ 4 คน ไม่เกิน 120,000 บาท

-

เงื่อนไข :

- บิดา-มารดาต้องมีอายุ 60 ปีขึ้นไป และมีรายได้ในปีภาษีนั้นไม่เกิน 30,000 บาท

- หากเป็นบิดา-มารดาของคู่สมรส จะใช้ลดหย่อนภาษีได้ก็ต่อเมื่อคู่สมรสต้องไม่มีรายได้

- บิดา-มารดาออกหนังสือรับรองการเลี้ยงดู (ลย.03) ให้กับบุตรที่จะขอลดหย่อนภาษีด้วย

- หากมีลูกหลายคนจะสามารถใช้สิทธิ์ได้เพียงคนเดียวเท่านั้น เช่น หากลูกคนโตใช้ไปแล้ว ลูกคนอื่น ๆ ก็ไม่สามารถใช้สิทธิ์นี้ได้อีก

7. ลดหย่อนภาษี ค่าอุปการะคนพิการหรือคนทุพพลภาพ

-

จำนวน : 60,000 บาทต่อคน

-

เงื่อนไข :

- ต้องเป็นผู้ที่ดูแลคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ

- ผู้พิการต้องมีบัตรประจำตัวคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือเป็นคนทุพพลภาพที่มีเงินได้พึงประเมินไม่เกิน 30,000 บาทต่อปี

ทั้งนี้ หากผู้พิการหรือทุพพลภาพเป็นบิดา-มารดา-บุตร-คู่สมรสของผู้มีเงินได้ ก็สามารถใช้สิทธิ์ควบคู่กันได้เลย เช่น มารดาอายุเกิน 60 ปี เป็นผู้พิการ ไม่มีรายได้ เราสามารถนำมาลดหย่อนได้สูงสุด (30,000+60,000 บาท) เท่ากับ 90,000 บาท

หรือหากคู่สมรสเป็นผู้พิการและไม่มีรายได้ ก็สามารถนำมาลดหย่อนได้สูงสุด 120,000 บาท (ค่าลดหย่อนคู่สมรส 60,000 + ค่าลดหย่อนอุปการะผู้พิการ 60,000)

การออมและการลงทุน

1. ลดหย่อนภาษี ประกันสังคม

-

จำนวน : ลดหย่อนได้ตามที่จ่ายจริง

-

ผู้ประกันตน มาตรา 33 สามารถลดหย่อนได้สูงสุด 6,300 บาท (จากปกติ 9,000 บาท) เนื่องจากมีการปรับลดเงินสมทบประกันสังคมในเดือนพฤษภาคม-กรกฎาคม 2565 และตุลาคม-ธันวาคม 2565

-

ผู้ประกันตน มาตรา 39 สามารถลดหย่อนได้สูงสุด 3,585 บาท เนื่องจากมีการปรับลดเงินสมทบประกันสังคมในเดือนพฤษภาคม-กรกฎาคม 2565 และตุลาคม-ธันวาคม 2565

-

ผู้ประกันตน มาตรา 40 ได้ปรับลดเงินสมทบตั้งแต่เดือนมกราคม-กรกฎาคม 2565 ทำให้ลดหย่อนภาษีได้ไม่เกิน 532-2,280 บาท ตามที่จ่ายจริง

-

2. ลดหย่อนภาษี ประกันชีวิตแบบสะสมทรัพย์ หรือเงินฝากเพื่อสงเคราะห์ชีวิต

-

จำนวน : ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

-

เงื่อนไขประกันชีวิต :

- ต้องเป็นประกันชีวิตที่มีความคุ้มครองตั้งแต่ 10 ปีขึ้นไป

- มีผลตอบแทนคืนไม่เกิน 20% ของเบี้ยสะสม (เงินปันผลหรือเบี้ยคืนรายปี)

- ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย

- หากเวนคืนกรมธรรม์ก่อนครบ 10 ปี ถือว่าผิดเงื่อนไข จะไม่สามารถนำมาลดหย่อนภาษีได้

-

เงื่อนไขเงินฝากเพื่อสงเคราะห์ชีวิต :

- ต้องเปิดบัญชีเงินฝากเพื่อสงเคราะห์ชีวิต (ปัจจุบันมี 2 ธนาคาร คือ ออมสิน และ ธ.ก.ส.)

- ฝากเงินตั้งแต่ 10 ปีขึ้นไป

- ผู้มีเงินได้เป็นผู้จ่ายเงินฝากเท่านั้น

- กรณีได้รับเงินหรือผลประโยชน์ตอบแทนคืนทุกปี ต้องไม่เกิน 20% ของเงินฝากรายปี

- มีหลักฐานจากธนาคารผู้รับฝากเงิน

- หักลดหย่อนภาษีได้ตามจำนวนที่ฝากเงินจริง แต่เมื่อรวมกับเงินที่ได้จ่ายค่าเบี้ยประกันชีวิตแล้ว ต้องไม่เกิน 100,000 บาท

ตัวอย่างเช่น หากจ่ายเบี้ยประกันชีวิตในปีนั้นไปแล้ว 70,000 บาท เราจะมีสิทธิ์นำเงินฝากสงเคราะห์ชีวิตไปลดหย่อนภาษีได้อีก 30,000 บาท

3. ลดหย่อนภาษี ประกันชีวิตคู่สมรสที่ไม่มีเงินได้

-

จำนวน : หักตามจริง แต่ไม่เกิน 10,000 บาท

-

เงื่อนไข :

- ต้องเป็นการซื้อประกันชีวิตให้คู่สมรสตามกฎหมายที่ไม่มีรายได้

- ต้องเป็นสามี-ภรรยาตลอดทั้งปีภาษี ดังนั้น หากเพิ่งแต่งงานกันในปี 2565 จะยังไม่สามารถใช้สิทธิ์ได้ เพราะความเป็นสามี-ภรรยา ไม่ได้มีอยู่ตลอดทั้งปี

4. ลดหย่อนภาษี ประกันสุขภาพตัวเอง

-

จำนวน : ลดหย่อนภาษีได้ไม่เกิน 25,000 บาทต่อปี แต่เมื่อรวมเบี้ยประกันชีวิต และเงินฝากสงเคราะห์ชีวิตแล้วต้องไม่เกิน 100,000 บาท

-

เงื่อนไข : ประกันสุขภาพที่นำมาลดหย่อนได้ มีดังนี้

- ประกันให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาลอันเกิดจากการเจ็บป่วยและการบาดเจ็บ การชดเชยการทุพพลภาพและการสูญเสียอวัยวะเนื่องจากการเจ็บป่วยหรือบาดเจ็บ

- ประกันอุบัติเหตุเฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูก

- ประกันภัยโรคร้ายแรง

- ประกันภัยการดูแลระยะยาว

ประกันสุขภาพเหมาจ่ายที่ไหนดี ปี 2565 เปรียบเทียบแผนค่ารักษา 1 ล้านบาท

5. ลดหย่อนภาษี ประกันสุขภาพบิดา-มารดา

-

จำนวน : ลดหย่อนได้ตามจริง แต่ไม่เกิน 15,000 บาท

-

เงื่อนไข :

- บิดา-มารดาต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อนเกิน 30,000 บาทขึ้นไป

- บิดาหรือมารดาต้องอยู่ในไทยไม่ต่ำกว่า 180 วัน ในปีภาษีนั้น

- ลูกที่จะใช้สิทธิ์ต้องเป็นบุตรตามกฎหมายเท่านั้น บุตรบุญธรรมไม่สามารถใช้สิทธิ์ได้

- ลูกสามารถใช้สิทธิ์ได้หลายคน โดยหารเฉลี่ยกัน เช่น ลูก 2 คน ร่วมกันซื้อประกันสุขภาพให้บิดา จำนวน 15,000 บาท ดังนั้น ลูกแต่ละคนสามารถนำเบี้ยประกันสุขภาพบิดาไปลดหย่อนภาษีได้คนละ 7,500 บาท

- แบบประกันสุขภาพของบิดา-มารดาที่นำมาลดหย่อนภาษีได้จะต้องเป็นความคุ้มครองด้านใดด้านหนึ่งใน 4 ด้านเท่านั้น คือ ค่ารักษาพยาบาลหรือเงินชดเชย กรณีเจ็บป่วยทั่วไป, ค่ารักษาพยาบาลหรือเงินชดเชย กรณีอุบัติเหตุ, ประกันคุ้มครองโรคร้ายแรง และประกันคุ้มครองการพยาบาลสำหรับการเจ็บป่วยระยะยาว (Long Term Care)

6. ลดหย่อนภาษี ประกันชีวิตแบบบำนาญ

-

จำนวน : 15% ของรายได้ แต่ไม่เกิน 200,000 บาท

-

เงื่อนไข :

- ต้องเป็นประกันที่มีระยะเวลาเอาประกัน 10 ปีขึ้นไป

- ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย

- จ่ายผลตอบแทนให้ผู้เอาประกันตั้งแต่อายุ 55 ปี ต่อเนื่องไปจนถึงอายุ 85 ปี หรือมากกว่านั้น

- เมื่อรวมค่าเบี้ยประกันที่จ่ายให้กับกองทุนสำรองเลี้ยงชีพ หรือกองทุนบำเหน็จบำนาญข้าราชการ หรือกองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน หรือกองทุนรวมเพื่อการออม (SSF) หรือกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) แล้ว ต้องไม่เกิน 500,000 บาท

- หากมีประกันชีวิตแบบทั่วไปอยู่แล้ว แต่ยังไม่ครบ 1 แสนบาท สามารถนำค่าเบี้ยประกันชีวิตแบบบำนาญไปรวมกับสิทธิ์ลดหย่อนประกันชีวิตแบบทั่วไปให้ครบ 1 แสนบาทก่อน ส่วนที่เหลือก็ยังสามารถนำมาลดหย่อนโดยใช้สิทธิ์เบี้ยประกันชีวิตแบบบำนาญได้ 15% ของเงินได้ที่เสียภาษี แต่ไม่เกิน 200,000 บาท

7. ลดหย่อนภาษี SSF หรือ กองทุนรวมเพื่อการออม (Super Savings Fund)

กองทุนรวม SSF หรือ Super Savings Fund เป็นกองทุนรวมเพื่อการออมที่ลงทุนหลักทรัพย์ได้ทุกประเภท ไม่ว่าจะเป็นตราสารหนี้ หุ้นไทย หุ้นต่างประเทศ กองทุนดัชนี ทองคำ อสังหาริมทรัพย์ ฯลฯ ปรับรูปแบบมาจากกองทุนรวมหุ้นระยะยาว หรือ LTF (Long Term Equity Fund) ที่ลงทุนในหุ้นเป็นหลัก

-

จำนวน : สูงสุด 30% ของเงินได้พึงประเมิน แต่ไม่เกิน 200,000 บาท

-

เงื่อนไข :

- ต้องซื้อระหว่างวันที่ 1 มกราคม - 31 ธันวาคม 2565 จึงจะใช้สิทธิ์ลดหย่อนภาษีในปี 2565 ได้

- ต้องถือครองอย่างน้อย 10 ปี (วันชนวัน) โดยไม่สามารถขายได้ หากขายก่อนครบกำหนด จะถือว่าทำผิดเงื่อนไขลดหย่อนภาษี และต้องคืนเงินภาษีที่ได้รับการยกเว้น

- จำนวนเงินที่ซื้อกองทุน SSF เมื่อรวมกับกองทุนรวมเพื่อการเลี้ยงชีพ (RMF), กองทุนสำรองเลี้ยงชีพ, กองทุนบำเหน็จบำนาญข้าราชการ (กบข.), กองทุนครูโรงเรียนเอกชน, กองทุนการออมแห่งชาติ และประกันชีวิตแบบบำนาญ ต้องไม่เกิน 500,000 บาท ในแต่ละปีภาษี

8. ลดหย่อนภาษี RMF หรือ กองทุนรวมเพื่อการเลี้ยงชีพ (Retirement Mutual Fund)

-

จำนวน : หักลดหย่อนได้สูงสุด 30% ของเงินได้พึงประเมิน แต่ไม่เกิน 500,000 บาท

-

เงื่อนไข :

- ไม่มีขั้นต่ำในการซื้อ

- ต้องซื้อต่อเนื่องทุกปี หรืออย่างน้อยปีเว้นปี

- ต้องลงทุนอย่างน้อย 5 ปีเต็ม นับจากวันที่ลงทุนวันแรก โดยนับเฉพาะปีที่มีการซื้อหน่วยลงทุน คือ ปีใดไม่ลงทุนจะไม่นับว่ามีการลงทุนในปีนั้น

- ต้องลงทุนต่อเนื่องจนอายุครบ 55 ปีบริบูรณ์

- เมื่อซื้อ RMF รวมกับกองทุนรวม SSF + กบข. + กองทุนสำรองเลี้ยงชีพ + กองทุนครูโรงเรียนเอกชน + ประกันชีวิตแบบบำนาญ + กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

9. ลดหย่อนภาษี กองทุนสำรองเลี้ยงชีพ

-

จำนวน : ตามที่จ่ายจริง แต่ไม่เกินปีละ 10,000 บาท ส่วนจำนวนเงินที่เกิน 10,000 บาท แต่ไม่เกิน 15% ของรายได้ และไม่เกิน 490,000 บาท จะได้รับยกเว้น ไม่ต้องนำไปรวมคำนวณเงินได้ เพื่อเสียภาษี โดยสามารถนำเงินส่วนเกินนี้ไปหักออกจากเงินได้ก่อนหักค่าใช้จ่ายได้

-

เงื่อนไข : เงินสมทบกองทุนสำรองเลี้ยงชีพ เมื่อรวมกับกองทุนรวม SSF, กองทุนรวม RMF, กบข., กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

10. ลดหย่อนภาษี กองทุนบำเหน็จบำนาญข้าราชการ (กบข.)

-

จำนวน : ลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี

- เงื่อนไข : เมื่อรวมกับกองทุนรวม SSF, RMF, กองทุนสำรองเลี้ยงชีพ, กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

11. ลดหย่อนภาษี กองทุนสงเคราะห์ครูโรงเรียนเอกชน

-

จำนวน : ลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี

-

เงื่อนไข : เมื่อรวมกับกองทุนรวม SSF, กบข., RMF, กองทุนสำรองเลี้ยงชีพ, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

12. ลดหย่อนภาษี กองทุนการออมแห่งชาติ (กอช.)

-

จำนวน : ตามจำนวนที่จ่ายจริง สูงสุดปีละ 13,200 บาท

-

เงื่อนไข : เมื่อรวมกับกองทุนรวม SSF, กบข., RMF, กองทุนสำรองเลี้ยงชีพ, ประกันชีวิตแบบบำนาญ, กองทุนครูโรงเรียนเอกชน ต้องไม่เกิน 500,000 บาท

13. ลดหย่อนภาษี เงินลงทุนธุรกิจ Social Enterprise (วิสาหกิจเพื่อสังคม)

-

จำนวน : ตามจำนวนที่จ่ายจริง สูงสุดไม่เกิน 100,000 บาท

-

เงื่อนไข :

- สำหรับบุคคลธรรมดาที่ลงหุ้น หรือลงทุน (ทั้งกรณีจัดตั้งและเพิ่มทุน) ในธุรกิจ Social Enterprise (วิสาหกิจเพื่อสังคม) โดยธุรกิจนั้นต้องจดทะเบียนเป็นวิสาหกิจเพื่อสังคมประเภทไม่ประสงค์แบ่งปันกำไร

- ผู้ใช้สิทธิลดหย่อนภาษีต้องถือหุ้นหรือเป็นหุ้นส่วนจนกว่าวิสาหกิจเพื่อสังคมนั้นเลิกกิจการ เว้นแต่กรณีที่กำหนด

1. ลดหย่อนภาษี ดอกเบี้ยบ้าน

-

จำนวน : ดอกเบี้ยจากเงินกู้ยืมเพื่อการมีที่อยู่อาศัย สามารถใช้ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

-

เงื่อนไข :

- เป็นดอกเบี้ยจากเงินกู้การเช่าซื้อบ้าน คอนโด หรือที่อยู่อาศัย โดยเราต้องอยู่อาศัยในบ้านหลังนี้ด้วย

- ต้องเป็นการกู้เพื่อซื้อหรือสร้างที่อยู่บนที่ดินของตัวเอง หรือกู้เพื่อซื้อคอนโดมิเนียม

- ต้องเป็นการกู้ยืมจากสถาบันการเงินภายในประเทศ เช่น ธนาคารพาณิชย์และธนาคารของรัฐต่าง ๆ โดยทรัพย์สินที่กู้ต้องใช้มาเป็นหลักในการค้ำประกันการกู้ (จำนอง) ด้วย

- หากมีการกู้สำหรับที่อยู่อาศัยมากกว่า 1 แห่ง สามารถใช้ลดหย่อนรวมกันได้ทุกแห่ง แต่ต้องไม่เกิน 100,000 บาท

- กรณีกู้ร่วมกันหลายคน ก็ให้แบ่งดอกเบี้ยคนละเท่า ๆ กัน โดยไม่สนใจว่าผู้กู้ร่วมมีรายได้ที่จะเสียภาษีหรือไม่ และรวมกันแล้วต้องไม่เกิน 100,000 บาท

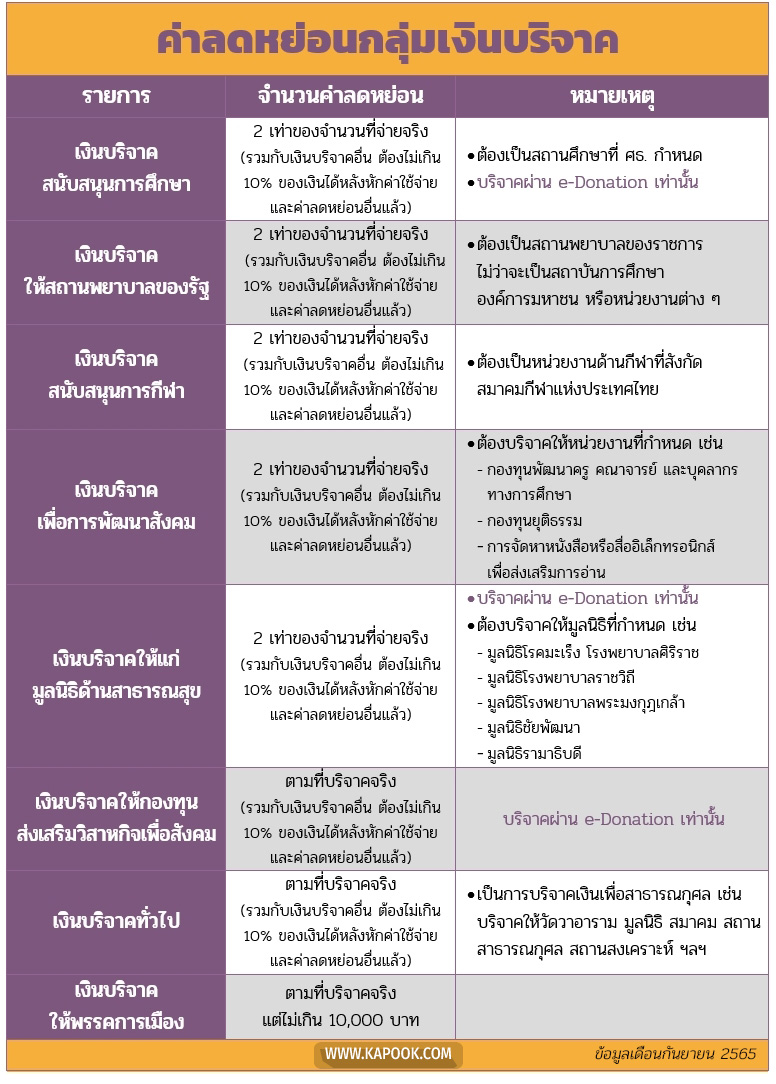

1. เงินบริจาคเพื่อสนับสนุนการศึกษา

-

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่ไม่เกิน 10% ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่น

-

เงื่อนไข :

- ต้องเป็นสถานศึกษาที่กระทรวงศึกษาธิการกำหนด ได้แก่ สถานศึกษาของรัฐ / โรงเรียนเอกชน แต่ไม่รวมถึงโรงเรียนนอกระบบ / สถาบันอุดมศึกษาเอกชน / สถานศึกษาที่จัดตั้งขึ้นในประเทศไทยตามสนธิสัญญาหรือความตกลงระหว่างรัฐบาลไทยกับทบวงการชำนัญพิเศษแห่งสหประชาชาติ / สถาบันอุดมศึกษาที่มีศักยภาพสูงจากต่างประเทศ

- ต้องบริจาคและบันทึกข้อมูลผ่านระบบ e-Donation เท่านั้น (หากบริจาคเป็นเงินสด ไม่ได้ผ่านระบบ e-Donation จะลดหย่อนภาษีได้ 1 เท่า) โดยเป็นการบริจาคตั้งแต่วันที่ 1 มกราคม 2565 ถึงวันที่ 31 ธันวาคม 2567

ตรวจสอบรายชื่อสถานศึกษาที่กระทรวงศึกษาธิการกำหนด ให้ใช้สิทธิ์ลดหย่อนเงินบริจาค

2. เงินบริจาคให้แก่สถานพยาบาลของรัฐ

-

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคอื่นแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

-

เงื่อนไข :

- เป็นการบริจาคให้สถานพยาบาลต่าง ๆ ของราชการ ไม่ว่าจะเป็นสถาบันการศึกษา องค์การมหาชน หรือหน่วยงานต่าง ๆ (แต่ถ้าบริจาคให้มูลนิธิของโรงพยาบาลจะลดหย่อนภาษีได้ 1 เท่า)

- ต้องมีหลักฐานใบเสร็จรับเงิน หรือมีการบันทึกข้อมูลบริจาคผ่านระบบ e-Donation ซึ่งส่งข้อมูลถึงกรมสรรพากรโดยตรง

- การบริจาคเงินให้สภากาชาดไทยผ่านระบบอิเล็กทรอนิกส์ ตั้งแต่วันที่ 1 มกราคม 2563 ถึงวันที่ 31 ธันวาคม 2565 ก็สามารถลดหย่อนภาษีได้ 2 เท่า

ตรวจสอบรายชื่อสถานพยาบาลของทางราชการที่หักลดหย่อนเงินบริจาคได้ 2 เท่า

3. เงินบริจาคสนับสนุนการกีฬา

-

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคอื่นแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

-

เงื่อนไข :

- เป็นการบริจาคเงินให้หน่วยงานด้านกีฬาที่สังกัดสมาคมกีฬาแห่งประเทศไทย

- มีหลักฐานใบเสร็จรับเงิน หรือมีการบันทึกข้อมูลบริจาคผ่านระบบ e-Donation ซึ่งส่งข้อมูลถึงกรมสรรพากรโดยตรง

4. เงินบริจาคเพื่อการพัฒนาสังคม

-

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคอื่นแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

-

เงื่อนไข : ต้องบริจาคให้หน่วยงานเพื่อการพัฒนาสังคม เช่น

- กองทุนพัฒนาครู คณาจารย์ และบุคลากรทางการศึกษาที่กระทรวงศึกษาธิการจัดตั้งขึ้น

- องค์กรปกครองส่วนท้องถิ่นเพื่อพัฒนาเด็กเล็ก

- โครงการฝึกอบรมอาชีพและการจัดกิจกรรมที่เกี่ยวข้องกับการบำบัด แก้ไข ฟื้นฟู และสงเคราะห์เด็กและเยาวชนของสถานพินิจและคุ้มครองเด็กและเยาวชนหรือศูนย์ฝึกและอบรมเด็กและเยาวชน ในกรมพินิจและคุ้มครองเด็กและเยาวชน กระทรวงยุติธรรม

- กองทุนยุติธรรม

- การจัดหาหนังสือหรือสื่ออิเล็กทรอนิกส์เพื่อส่งเสริมการอ่าน

- การบริจาคเงินให้แก่กองทุนเพื่อการพัฒนาระบบมาตรวิทยา กองทุนเพื่อการพัฒนาระบบสาธารณสุข กองทุนเพื่อการพัฒนาวิทยาศาสตร์และเทคโนโลยี หรือกองทุนส่งเสริมวิทยาศาสตร์วิจัยและนวัตกรรม

- มูลนิธิภัทรมหาราชานุสรณ์ ในพระอุปถัมภ์สมเด็จพระเจ้าน้องนางเธอ เจ้าฟ้าจุฬาภรณวลัยลักษณ์ อัครราชกุมารี กรมพระศรีสวางควัฒน วรขัตติยราชนารี

- กองทุนเสมอภาคทางการศึกษา

5. เงินบริจาคให้แก่มูลนิธิด้านสาธารณสุข

-

จำนวน : 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับเงินบริจาคอื่นแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

-

เงื่อนไข :

กลุ่ม 6 มูลนิธิด้านสาธารณสุข ได้แก่

1. มูลนิธิโรคมะเร็ง โรงพยาบาลศิริราช

2. มูลนิธิโรงพยาบาลราชวิถี

3. มูลนิธิสมเด็จพระปิ่นเกล้า

4. มูลนิธิโรงพยาบาลพระมงกุฎเกล้า ในพระบรมราชูปถัมภ์ สมเด็จพระเทพพระรัตนราชสุดาฯ สยามบรมราชกุมารี

5. มูลนิธิโรงพยาบาลเวชศาสตร์เขตร้อน ในพระอุปถัมภ์ สมเด็จพระเจ้าพี่นางเธอ เจ้าฟ้ากัลยาณิวัฒนา กรมหลวงนราธิวาสราชนครินทร์

6. มูลนิธิโรงพยาบาลสมเด็จพระนางเจ้าสิริกิติ์ กองทัพเรือ ในพระบรมราชินูปถัมภ์

โดยการบริจาคให้ 6 มูลนิธิ ต้องบริจาคและบันทึกข้อมูลผ่านระบบ e-Donation เท่านั้น และต้องบริจาคตั้งแต่วันที่ 26 เมษายน - 31 ธันวาคม 2565

กลุ่ม 3 มูลนิธิด้านสาธารณสุข ได้แก่

1. มูลนิธิชัยพัฒนา

2. มูลนิธิเทคโนโลยีสารสนเทศตามพระราชดำริสมเด็จพระเทพรัตนราชสุดาฯ สยามบรมราชกุมารี

3. มูลนิธิรามาธิบดี ในพระราชูปถัมภ์สมเด็จพระเทพรัตนราชสุดาฯ สยามบรมราชกุมารี

โดยการบริจาคให้ 3 มูลนิธิ ต้องบริจาคและบันทึกข้อมูลผ่านระบบ e-Donation เท่านั้น และสามารถใช้สิทธิ์ลดหย่อนภาษี 2 เท่าได้ เมื่อบริจาคในวันที่ 26 กรกฎาคม 2565 - 31 ธันวาคม 2567 (กรณีต้องการลดหย่อนภาษี 2565 ต้องบริจาคในช่วงวันที่ 26 กรกฎาคม 2565 - 31 ธันวาคม 2565)

1. เงินบริจาคให้กองทุนส่งเสริมวิสาหกิจเพื่อสังคม

-

จำนวน : ตามที่บริจาคจริง แต่เมื่อรวมกับเงินบริจาคอื่นแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

-

เงื่อนไข :

- ต้องบริจาคผ่านระบบบริจาคอิเล็กทรอนิกส์ หรือ e-Donation ให้แก่กองทุนส่งเสริมวิสาหกิจเพื่อสังคม

- สามารถใช้สิทธิลดหย่อนภาษีได้ สำหรับการบริจาคตั้งแต่วันที่ 8 พฤศจิกายน 2564 - 31 ธันวาคม 2566 (กรณีต้องการใช้สิทธิลดหย่อนภาษี 2565 จะต้องบริจาคในวันที่ 1 มกราคม – 31 ธันวาคม 2565)

2. เงินบริจาคทั่วไป

-

จำนวน : ตามที่บริจาคจริง แต่เมื่อรวมกับเงินบริจาคอื่นแล้วต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังหักค่าใช้จ่ายและหักลดหย่อนอื่น ๆ แล้ว

-

เงื่อนไข :

- เป็นการบริจาคเงินเพื่อสาธารณกุศล ให้แก่วัดวาอาราม มูลนิธิ สมาคม สถานสาธารณกุศล สถานสงเคราะห์ ฯลฯ

ตรวจสอบรายชื่อมูลนิธิ สมาคม สถานสาธารณกุศล ที่หักลดหย่อนเงินบริจาคได้

ตรวจสอบรายชื่อสถานสงเคราะห์ สถานพักฟื้นบำบัดและฟื้นฟูเด็ก คนชรา คนพิการ ที่หักลดหย่อนเงินบริจาคได้

3. เงินบริจาคให้พรรคการเมือง

- จำนวน : ตามจำนวนที่บริจาคจริง แต่ไม่เกิน 10,000 บาท

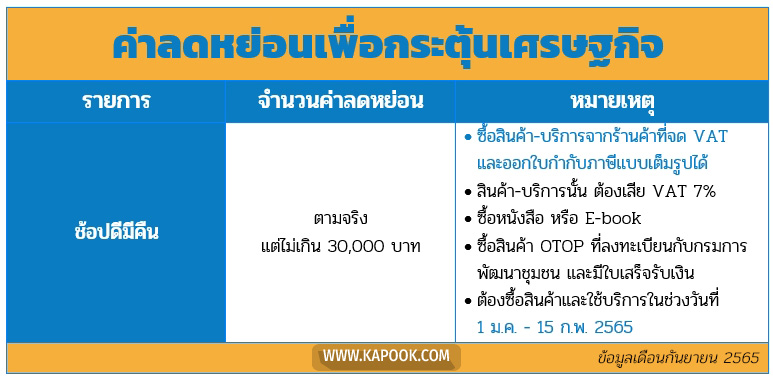

1. ลดหย่อนภาษี ช้อปดีมีคืน

-

จำนวน : ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 30,000 บาท

-

เงื่อนไข :

- ต้องซื้อสินค้าหรือรับบริการในประเทศไทย

- ซื้อสินค้าจากร้านค้าที่จดทะเบียนภาษีมูลค่าเพิ่ม (VAT) เช่น ห้างสรรพสินค้า ซูเปอร์มาร์เกต ร้านสะดวกซื้อ ร้านอาหารที่จดทะเบียน VAT หรือร้านค้าทั่วไปที่ออกใบกำกับภาษีแบบเต็มรูปได้เท่านั้น

- สินค้าที่ซื้อต้องเสียภาษีมูลค่าเพิ่ม 7%

- ซื้อหนังสือ และหนังสือที่อยู่ในรูปของข้อมูลอิเล็กทรอนิกส์ผ่านระบบอินเทอร์เน็ต หรือ E-book

- ซื้อสินค้าหนึ่งตำบลหนึ่งผลิตภัณฑ์ (OTOP) ที่ได้ลงทะเบียนกับกรมการพัฒนาชุมชนแล้ว และมีหลักฐานเป็นใบเสร็จรับเงิน หรือใบกำกับภาษีแบบเต็มรูปที่ระบุว่าเป็นรายการซื้อสินค้าหนึ่งตำบลหนึ่งผลิตภัณฑ์

- ใช้สำหรับการซื้อสินค้าในช่วงวันที่ 1 มกราคม - 15 กุมภาพันธ์ 2565

ช้อปดีมีคืน 2565 ใช้กับคนละครึ่งได้ไหม ลดหย่อนภาษีได้เท่าไหร่ มาเช็กเงื่อนไขกัน !

ผู้พิการ

ผู้สูงอายุ

เครดิตภาษีเงินปันผล

บทความที่เกี่ยวข้องกับภาษีเงินได้บุคคลธรรมดา

* หมายเหตุ : อัปเดตข้อมูลล่าสุดวันที่ 22 กันยายน 2565