ยื่นภาษีเงินได้บุคคลธรรมดา 2567 และยื่นภาษีออนไลน์ อย่างไร พร้อมวิธีคำนวณภาษีเงินได้บุคคลธรรมดาที่หลายคนมีคำถาม

ทุก ๆ ปี คนไทยทุกคนที่มีรายได้ถึงเกณฑ์กำหนดจะต้องยื่นแสดงรายได้ต่อกรมสรรพากร โดยจากโครงสร้างภาษีในปัจจุบัน เราจะเสียภาษีเงินได้บุคคลธรรมดาแบบขั้นบันได ตั้งแต่ 5-35% โดยผู้ที่มีเงินได้สุทธิไม่ถึง 310,000 บาท/ปี หรือมีเงินเดือนไม่ถึง 25,833 บาทก็จะไม่ต้องเสียภาษี แต่สำหรับคนที่มีรายได้สูงกว่านี้ก็อาจไม่ต้องเสียภาษีได้เช่นกัน ส่วนจะคำนวณภาษีอย่างไรนั้น วันนี้กระปุกดอทคอมนำข้อมูลเกี่ยวกับการยื่นภาษี พร้อมวิธีคำนวณภาษีมาแจกแจงให้ทราบกัน ลองไปอ่านกันเลย

สำหรับใครอยากคำนวณภาษีเงินได้บุคคลธรรมดา ปี 2568 เช็กได้ที่บทความนี้ >> วิธีคำนวณภาษีเงินได้บุคคลธรรมดา 2568 เช็กง่าย ๆ เราต้องเสียภาษีเท่าไหร่ หรือได้เงินคืนภาษี

ใครมีหน้าที่ยื่นภาษี 2567

หลายคนมักเข้าใจผิดว่า ถ้ามีเงินได้มากกว่าเดือนละ 25,833 บาท หรือมีเงินได้ต่อปีสูงกว่า 300,000 บาท จึงจะมีหน้าที่ยื่นเสียภาษี ซึ่งความเข้าใจนี้ไม่ใช่เรื่องที่ถูกต้องค่ะ เพราะกรมสรรพากรได้กำหนดให้คนที่มีเงินได้แม้มีเงินได้ไม่ถึงเกณฑ์ต้องเสียภาษี ก็ต้องมีหน้าที่ยื่นแบบแสดงรายได้ ในกรณีต่อไปนี้

คนโสด

- กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

- กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 60,000 บาท

- กรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 60,000 บาท

คนมีคู่

- กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 220,000 บาท

- กรณีมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

- กรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

ยื่นภาษีแบบไหน

แบบยื่นภาษีเงินได้บุคคลธรรมดา มีด้วยกัน 2 แบบ คือ แบบ ภ.ง.ด.90 และ ภ.ง.ด.91 ดูง่าย ๆ ว่าใครจะยื่นแบบไหนคือ คนมีเงินเดือน โบนัส ค่าครองชีพก็ยื่นแบบ ภ.ง.ด.91 ส่วนคนที่มีรายได้อื่น ๆ หรือมีทั้งเงินเดือนและรายได้อื่น ๆ ให้ยื่นแบบ ภ.ง.ด.90

ยื่นภาษีผ่านอินเทอร์เน็ต

สำหรับคนที่ต้องการยื่นภาษี สามารถยื่นแบบแสดงรายการภาษีผ่านทางอินเทอร์เน็ตได้เลย

ยื่นภาษี 2567 ได้ถึงวันที่เท่าไร

โดยปกติจะสามารถยื่นภาษีเงินได้บุคคลธรรมดาได้ตั้งแต่วันที่ 1 มกราคม - 31 มีนาคม 2568 แต่หากยื่นแบบแสดงรายการภาษีผ่านทางอินเทอร์เน็ตที่เว็บไซต์กรมสรรพากร www.rd.go.th หรือยื่นผ่าน Rd smart tax application ทางโทรศัพท์มือถือ จะได้รับสิทธิ์ขยายเวลาการยื่นแบบฯ ออกไปอีก 8 วัน (ไม่รวมวันหยุด)

ตรวจสอบค่าลดหย่อนภาษี

ก่อนที่จะไปคำนวณภาษีกัน ผู้เสียภาษีควรทราบข้อมูลของค่าลดหย่อนต่าง ๆ เพื่อนำไปใช้ในการคำนวณภาษีด้วยเหมือนกัน ผู้เสียภาษีจึงควรทราบรายละเอียดเกี่ยวกับการ ลดหย่อนภาษี 2567 ว่ามีอะไรบ้าง ก่อนยื่นภาษีในช่วงต้นปี 2568 ควรทำความเข้าใจวิธีคำนวณภาษี เพื่อใช้สิทธิลดหย่อนภาษีให้เต็มที่

นอกจากนี้ยังมีกรณียกเว้นเงินได้เพิ่มเติมคือ

* กรณีเป็นผู้พิการที่มีบัตรประจำตัวคนพิการ และมีอายุไม่เกิน 65 ปีบริบูรณ์ ในปีภาษีที่ได้รับเงินได้พึงประเมิน ได้รับยกเว้นเงินได้ จำนวนเงิน 190,000 บาท

* กรณีเป็นผู้สูงอายุ มีอายุไม่ต่ำกว่า 65 ปีบริบูรณ์ ในปีภาษี ได้รับยกเว้นเงินได้เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

* กรณีเป็นผู้พิการที่มีบัตรประจำตัวคนพิการ และมีอายุไม่เกิน 65 ปีบริบูรณ์ ในปีภาษีที่ได้รับเงินได้พึงประเมิน ได้รับยกเว้นเงินได้ จำนวนเงิน 190,000 บาท

* กรณีเป็นผู้สูงอายุ มีอายุไม่ต่ำกว่า 65 ปีบริบูรณ์ ในปีภาษี ได้รับยกเว้นเงินได้เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

เช็กลิสต์เอกสารประกอบการยื่นภาษี

ก่อนยื่นภาษี อย่าลืมตรวจสอบเอกสารต่าง ๆ ให้ครบก่อนนะคะ เพราะจะทำให้มีความสะดวกรวดเร็วมากยิ่งขึ้น ในกรณีที่สรรพากรต้องการตรวจสอบเอกสาร จะได้จัดส่งได้โดยเร็วค่ะ โดยอาจมีเอกสารหลักฐานต่าง ๆ เช่น

1. หนังสือรับรองเงินเดือนและการหักภาษี (50 ทวิ) ซึ่งได้รับจากนายจ้าง โดยหนังสือรับรองจะระบุผู้มีหน้าที่หักภาษี ณ ที่จ่าย จำนวนเงินได้ทั้งปี (รวมเงินเดือน โบนัสและเงินพิเศษต่าง ๆ) ภาษีที่หักและนำส่งไว้ รวมถึงเงินที่จ่ายเข้า กบข./กสจ./กองทุนสงเคราะห์ครูโรงเรียนเอกชน กองทุนประกันสังคม และกองทุนสำรองเลี้ยงชีพ

2. ทะเบียนสมรส กรณีกรมสรรพากรเรียกตรวจ หากใช้สิทธิ์ลดหย่อนภาษีคู่สมรสที่ไม่มีเงินได้ หรือมีเงินได้แต่เลือกนำมาคำนวณภาษีพร้อมกัน

3. เอกสารรับรองบุตร หรือสูติบัตรของบุตร กรณีสรรพากรเรียกตรวจ

4. หนังสือรับรองการหักลดหย่อนค่าเลี้ยงดูบิดา-มารดา สามารถใช้สิทธิ์ลดหย่อนบิดา-มารดาของตัวเองได้คนละ 30,000 บาท รวมทั้งบิดา-มารดาของคู่สมรส อีกคนละ 30,000 บาท โดยบิดา-มารดาต้องมีอายุตั้งแต่ 60 ปีขึ้นไป และผู้มีเงินได้เป็นผู้เลี้ยงดูบิดา-มารดา ทั้งนี้บิดา-มารดาต้องมีเงินได้ในปีภาษีไม่เกิน 30,000 บาท

5. หนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูคนพิการหรือคนทุพพลภาพ ลดหย่อนได้คนละ 60,000 บาท โดยมีเงื่อนไขดังนี้

- คนพิการ จะต้องมีบัตรประจำตัวคนพิการ และระบุชื่อผู้มีเงินได้เป็นผู้ดูแลในบัตรประจำตัวคนพิการ โดยคนพิการต้องมีเงินได้ในปีภาษีไม่เกิน 60,000 บาท

- คนทุพพลภาพ จะต้องเป็นผู้ทุพพลภาพมาแล้วไม่น้อยกว่า 180 วัน มีใบรับรองแพทย์ที่ออกในปีภาษีที่ขอใช้สิทธิ์หักลดหย่อน และมีหนังสือรับรองการเป็นผู้อุปการะเลี้ยงดูคนทุพพลภาพ

6. หลักฐานการเป็นสมาชิกและจ่ายเงินสะสมเข้ากองทุนต่าง ๆ ที่ใช้ลดหย่อนภาษีได้

7. ใบเสร็จรับเงินบริจาค เพื่อสาธารณกุศลทั่วไป สามารถหักลดหย่อนได้ตามจริง สูงสุดไม่เกินร้อยละ 10 ของเงินได้สุทธิ แต่หากเป็นเงินสนับสนุนการศึกษา การช่วยเหลือสังคม โรงพยาบาล ที่บริจาคผ่านระบบ e-Donation สามารถหักลดหย่อนได้เป็น 2 เท่าของเงินบริจาค

11. ค่าใช้จ่ายฝากครรภ์และค่าคลอดบุตร คุณพ่อคุณแม่มือใหม่ที่เพิ่งตั้งครรภ์ หรือคลอดบุตรภายในปี 2567 สามารถลดหย่อนภาษีได้ทั้งค่าฝากครรภ์และคลอดบุตร รวมทั้งค่าลดหย่อนสำหรับบุตรคนที่ 2 เป็นต้นไป โดยสามารถนำมาหักลดหย่อนภาษีได้สูงสุด 60,000 บาท ตามจำนวนที่จ่ายจริงสำหรับการตั้งครรภ์ในแต่ละครั้ง สามารถใช้สิทธิ์ลดหย่อนภาษีกับค่าใช้จ่ายที่เกิดตั้งแต่วันที่ 1 มกราคม 2566 เป็นต้นไป

13. หนังสือรับรองการหักภาษี ณ ที่จ่าย กองทุนรวมต่าง ๆ กรณีที่เราลงทุนในกองทุนรวมที่มีการจ่ายปันผล เงินปันผลที่ได้รับนั้นจะถูกหักภาษี 10%

14. หนังสือหรือเอกสารรับรองเงินได้อื่น ๆ นอกเหนือจากเงินเดือน

ทั้งนี้ หากใครยื่นภาษีเป็นประจำทุกปี แล้วเคยยื่นเอกสาร อาทิ ทะเบียนสมรส สูติบัตรของบุตร หนังสือรับรองการหักลดหย่อนค่าเลี้ยงดูบิดา-มารดา ฯลฯ ไปแล้ว ในปีต่อ ๆ ไป ทางสรรพากรอาจไม่เรียกตรวจเอกสารอีก แต่เตรียมพร้อมไว้ก่อนก็ดีนะคะ จะได้ไม่ล่าช้าหากถูกเรียกตรวจ

* หมายเหตุ : ตั้งแต่ปีภาษี 2565 เป็นต้นไป ผู้ซื้อกองทุนรวม Thai ESG, SSF, RMF จะต้องแจ้งความประสงค์ต่อ บลจ. ว่าต้องการใช้สิทธิลดหย่อนภาษี เพื่อให้ บลจ. ส่งข้อมูลให้กรมสรรพากรโดยตรง เราจึงสามารถใช้สิทธิลดหย่อนจากการซื้อกองทุนรวมได้ หากไม่แจ้งความประสงค์จะไม่สามารถใช้สิทธิได้ เนื่องจากกรมสรรพากรจะยอมรับหลักฐานการซื้อหน่วยลงทุนจาก บลจ. โดยตรงเท่านั้น รวมถึงการซื้อประกันชีวิต ประกันสุขภาพ ประกันบำนาญ จะต้องแจ้งต่อบริษัทประกันว่าต้องการใช้สิทธิลดหย่อนภาษี เพื่อส่งข้อมูลถึงกรมสรรพากรโดยตรง

วิธีคำนวณภาษีเงินได้บุคคลธรรมดา (ภ.ง.ด.90 - ภ.ง.ด.91)

สำหรับใครที่ยังไม่ทราบว่า แบบภาษี ภ.ง.ด.90 กับ ภ.ง.ด.91 แตกต่างกันอย่างไร ก่อนจะไปคิดคำนวณภาษีกันลองมาทำความเข้าใจแบบง่าย ๆ กันก่อน เมื่อรูัแล้วก็ลองไปดูวิธีคิดภาษีกันได้เลย

- ภ.ง.ด.90 คือ ผู้ที่มีรายได้นอกเหนือจากเงินเดือนที่ได้รับ เช่น ค้าขายแบบบุคคลธรรมดา เงินปันผล หรืออื่น ๆ

- ภ.ง.ด.91 คือ ผู้ที่มีรายได้เป็นเงินเดือนเพียงอย่างเดียว โดยไม่มีรายได้ทางอื่น

เช็กอัตราภาษีเงินได้บุคคลธรรมดาปี 2567

แต่หากใครมีรายได้สุทธิมากกว่า 310,000 บาท แสดงว่าเราต้องยื่นภาษี แต่จะเสียภาษีมาก-น้อยแค่ไหนนั้น ต้องคิดคำนวณจากค่าลดหย่อนด้วย โดยมีวิธีคำนวณภาษีดังนี้

(รายได้ - ค่าใช้จ่าย - ค่าลดหย่อน) x อัตราภาษี

ขั้นตอนที่ 1 นำรายได้ทั้งปีมาหักค่าใช้จ่าย

นำรายได้ตลอดทั้งปีมาหักค่าใช้จ่าย แยกตามประเภทของรายได้ และหักลดหย่อนตามรายการต่าง ๆ เพื่อหารายได้สุทธิ

ตัวอย่างที่ 1

หากนาย A เป็นฟรีแลนซ์ มีรายได้ทั้งปี 600,000 บาท จะต้องหักค่าใช้จ่ายเบื้องต้นดังนี้

- หักค่าใช้จ่าย 50% ของเงินได้ (แต่ไม่เกิน 100,000 บาท) = 100,000 บาท

จะเหลือรายได้สุทธิ 500,000 บาท

ขั้นตอนที่ 2 นำรายได้ที่เหลือมาหักค่าลดหย่อน

จากนั้น ลองสำรวจดูว่าเรามีค่าลดหย่อนอะไรบ้าง แล้วนำค่าลดหย่อนนั้นมาลบออกจาก 500,000 บาท

เช่น หากปีนี้ นาย A ซึ่งมีภรรยา 1 คน มีรายได้ไม่ถึง 30,000 บาท ทั้งคู่จดทะเบียนสมรสกันแล้ว แต่ไม่มีบุตร, มีบิดาอายุ 60 ปีขึ้นไป ที่ต้องเลี้ยงดู 1 คน, ซื้อ SSF ไป 50,000 บาท, ซื้อประกันสุขภาพ 9,000 บาท ก็สามารถนำค่าลดหย่อนทั้งหมดมาหักออกจาก 500,000 บาท ดังนี้

- หักค่าลดหย่อนส่วนตัว 60,000 บาท

- หักค่าลดหย่อนคู่สมรส 60,000 บาท

- หักค่าลดหย่อนเลี้ยงดูบิดา 1 คน จำนวน 30,000 บาท

- หักค่าซื้อ SSF ไป 50,000 บาท

- หักค่าประกันสุขภาพ 9,000 บาท

รวมหักไป 209,000 บาทจะเหลือรายได้สุทธิ 291,000 บาท

ขั้นตอนที่ 3 นำรายได้สุทธิที่ได้ มาเทียบอัตราภาษี

ปัจจุบันใช้วิธีเสียภาษีแบบขั้นบันได ซึ่งอัตราภาษีในปี 2567 เป็นดังนี้

อัตราภาษีแบบขั้นบันได

- รายได้ 0-150,000 บาท ยกเว้นอัตราภาษี

- รายได้ 150,001-300,000 บาท อัตราภาษี 5% (ภาษีที่ต้องเสียสูงสุดในขั้นนี้คือ 7,500 บาท)

- รายได้ 300,001-500,000 บาท อัตราภาษี 10% (ภาษีที่ต้องเสียในขั้นนี้คือ 20,000 บาท)

- รายได้ 500,001-750,000 บาท อัตราภาษี 15% (ภาษีที่ต้องเสียในขั้นนี้คือ 37,500 บาท)

- รายได้ 750,001-1,000,000 บาท อัตราภาษี 20% (ภาษีที่ต้องเสียในขั้นนี้คือ 50,000 บาท)

- รายได้ 1,000,001-2,000,000 บาท อัตราภาษี 25% (ภาษีที่ต้องเสียในขั้นนี้คือ 250,000 บาท)

- รายได้ 2,000,001-5,000,000 บาท อัตราภาษี 30% (ภาษีที่ต้องเสียในขั้นนี้คือ 900,000 บาท)

- รายได้ 5,000,000 บาทขึ้นไป อัตราภาษี 35%

กรณีของนาย A มีรายได้สุทธิอยู่ที่ 291,000 บาท เท่ากับต้องเสียภาษีในอัตราสูงสุดที่ 5% แต่ในจำนวนนี้ 150,000 บาทแรก ได้รับการยกเว้นภาษี จึงคงเหลือส่วนที่ต้องเสียภาษีอยู่ที่ (291,000-150,000) = 141,000 บาท ที่อัตรา 5% คิดเป็นเงินภาษี 7,050 บาท

- รายได้ 0-150,000 บาท ยกเว้นอัตราภาษี

- รายได้ 150,001-300,000 บาท อัตราภาษี 5% (ภาษีที่ต้องเสียสูงสุดในขั้นนี้คือ 7,500 บาท)

- รายได้ 300,001-500,000 บาท อัตราภาษี 10% (ภาษีที่ต้องเสียในขั้นนี้คือ 20,000 บาท)

- รายได้ 500,001-750,000 บาท อัตราภาษี 15% (ภาษีที่ต้องเสียในขั้นนี้คือ 37,500 บาท)

- รายได้ 750,001-1,000,000 บาท อัตราภาษี 20% (ภาษีที่ต้องเสียในขั้นนี้คือ 50,000 บาท)

- รายได้ 1,000,001-2,000,000 บาท อัตราภาษี 25% (ภาษีที่ต้องเสียในขั้นนี้คือ 250,000 บาท)

- รายได้ 2,000,001-5,000,000 บาท อัตราภาษี 30% (ภาษีที่ต้องเสียในขั้นนี้คือ 900,000 บาท)

- รายได้ 5,000,000 บาทขึ้นไป อัตราภาษี 35%

กรณีของนาย A มีรายได้สุทธิอยู่ที่ 291,000 บาท เท่ากับต้องเสียภาษีในอัตราสูงสุดที่ 5% แต่ในจำนวนนี้ 150,000 บาทแรก ได้รับการยกเว้นภาษี จึงคงเหลือส่วนที่ต้องเสียภาษีอยู่ที่ (291,000-150,000) = 141,000 บาท ที่อัตรา 5% คิดเป็นเงินภาษี 7,050 บาท

ตัวอย่างที่ 2

นางสาวบี ทำงานมีรายได้จากเงินเดือนเพียงอย่างเดียว รวมทั้งปี 350,000 บาท

ส่งเงินสมทบประกันสังคม 9,000 บาท ซื้อประกันชีวิตไว้ 40,000 บาท

บริจาคเงินสาธารณกุศล 2,000 บาท

คำนวณภาษีได้ดังนี้

- หักค่าใช้จ่าย 50% ของเงินได้ (แต่ไม่เกิน 100,000 บาท) = 100,000 บาท

- หักค่าลดหย่อนส่วนตัว 60,000 บาท

- หักค่าประกันสังคม 9,000 บาท

- หักค่าซื้อประกันชีวิต 40,000 บาท

ดังนั้น รายได้สุทธิของนางสาวบี คือ 350,000-211,000 เท่ากับมีรายได้สุทธิอยู่ที่ 139,000 บาท จึงไม่ต้องเสียภาษีเงินได้บุคคลธรรมดา ปี 2567 เพราะรายได้สุทธิไม่เกิน 150,000 บาท จะได้รับการยกเว้น

- หักค่าใช้จ่าย 50% ของเงินได้ (แต่ไม่เกิน 100,000 บาท) = 100,000 บาท

- หักค่าลดหย่อนส่วนตัว 60,000 บาท

- หักค่าประกันสังคม 9,000 บาท

- หักค่าซื้อประกันชีวิต 40,000 บาท

- หักเงินบริจาค 1 เท่า คือ 2,000 บาท

รวมหักค่าลดหย่อนไป 211,000 บาท

ดังนั้น รายได้สุทธิของนางสาวบี คือ 350,000-211,000 เท่ากับมีรายได้สุทธิอยู่ที่ 139,000 บาท จึงไม่ต้องเสียภาษีเงินได้บุคคลธรรมดา ปี 2567 เพราะรายได้สุทธิไม่เกิน 150,000 บาท จะได้รับการยกเว้น

ตัวอย่างที่ 3

นายซี ทำงานมีรายได้รวมทั้งปี 800,000 บาท เลี้ยงดูบุตรอายุ 6 ขวบ และ 4 ขวบ ส่งเงินสมทบประกันสังคม 9,000 บาท ซื้อประกันชีวิตไว้ 50,000 บาท เลี้ยงดูบิดา-มารดา 2 คน คำนวณภาษีได้ดังนี้

- หักค่าใช้จ่าย 50% ของเงินได้ (แต่ไม่เกิน 100,000 บาท) = 100,000 บาท

- หักค่าลดหย่อนส่วนตัว 60,000 บาท

- หักค่าลดหย่อนบุตร 2 คน รวม 60,000 บาท

- หักค่าเลี้ยงดูบิดา-มารดา 2 คน รวม 60,000 บาท

- หักค่าประกันสังคม 9,000 บาท

- หักค่าซื้อประกันชีวิต 50,000 บาท

- หักค่าซื้อประกันชีวิต 50,000 บาท

รวมหักค่าลดหย่อนไป 339,000 บาท

- 150,000 บาทแรก ไม่เสียภาษี

จึงเหลือเงินที่ต้องไปคำนวณ (461,000-150,000) = 311,000 บาท

- ส่วนต่อมาเสียภาษี 5% ซึ่งจำนวนเงินภาษีของฐาน 5% คือ 7,500 บาท

จึงเหลือเงินที่ต้องไปคำนวณต่อที่ฐาน 10% (311,000-150,000) = 161,000 บาท

- เงินส่วนที่เหลือ 161,000 บาท นำมาคิดภาษีที่ฐาน 10% จะเท่ากับ 16,100 บาท

นำเงินภาษีแต่ละขั้นมารวมกัน (7,500+16,100) เท่ากับนายซีต้องเสียภาษี 23,600 บาท

หรือถ้าบางคนยังงง ๆ

กับการคิดภาษีของนายซีว่าทำไมต้องคิดที่ฐาน 5% ด้วย แล้วจะคิดฐาน 10%

ทีเดียวเลยไม่ได้เหรอ งั้นลองมาคิดง่าย ๆ ที่ฐาน 10% ทีเดียวเลยก็ได้ค่ะ

ก็คือ นายซีมีเงินได้สุทธิ 461,000 บาท ก็จะตกฐานภาษี 10% ดังนั้นนายซีต้องจ่ายภาษีสะสมในขั้น 5% คือ 7,500 บาทแล้วแน่ ๆ

ทีนี้ส่วนที่เหลือคือ เงินได้สุทธิ - 300,000 จะเท่ากับ 461,000-300,000 = 161,000 ให้นำมาคิดที่ฐาน 10%

ดังนั้น 10% ของ 161,000 บาท จะเท่ากับ 16,100 บาท เมื่อรวมกับภาษีสะสมของขั้น 5% คือ 7,500 บาท จะเท่ากับว่านายซีต้องเสียภาษี 7,500+16,100 = 23,600 บาท เช่นกัน

ก็คือ นายซีมีเงินได้สุทธิ 461,000 บาท ก็จะตกฐานภาษี 10% ดังนั้นนายซีต้องจ่ายภาษีสะสมในขั้น 5% คือ 7,500 บาทแล้วแน่ ๆ

ทีนี้ส่วนที่เหลือคือ เงินได้สุทธิ - 300,000 จะเท่ากับ 461,000-300,000 = 161,000 ให้นำมาคิดที่ฐาน 10%

ดังนั้น 10% ของ 161,000 บาท จะเท่ากับ 16,100 บาท เมื่อรวมกับภาษีสะสมของขั้น 5% คือ 7,500 บาท จะเท่ากับว่านายซีต้องเสียภาษี 7,500+16,100 = 23,600 บาท เช่นกัน

กรณีมีเงินได้ประเภทอื่น

สำหรับคนที่มีเงินได้ประเภทอื่นนอกจากเงินเดือนด้วย จะมีการหักค่าใช้จ่ายที่ต่างกันไป ซึ่งต้องนำไปคำนวณอีกที ได้แก่

- เงินได้ประเภทที่ 1 (เงินได้จากการจ้างแรงงาน เช่น เงินเดือน โบนัส ค่าคอมมิชชัน เบี้ยเลี้ยง บำเหน็จ บำนาญ) : หัก 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท

- เงินได้ประเภทที่ 2 (เงินได้จากตำแหน่งงานที่ทำ หรือการรับทำงานให้ เช่น ค่าธรรมเนียม ค่านายหน้า เบี้ยประชุม ฟรีแลนซ์) : หัก 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท

- เงินได้ประเภทที่ 3 (ค่าลิขสิทธิ์) : หัก 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท หรือ หักเฉพาะค่าสิทธิ

- เงินได้ประเภทที่ 4 (ดอกเบี้ย, เงินปันผล) : หักค่าใช้จ่ายไม่ได้

- เงินได้ประเภทที่ 5 (ค่าเช่า) : หักค่าใช้จ่ายได้ 10-30% หรือหักตามจริง

- เงินได้ประเภทที่ 6 (ค่าวิชาชีพอิสระ) : แพทย์ประกอบโรคศิลปะ หักค่าใช้จ่ายได้ 60% หรือตามจริง ส่วนอาชีพนักกฎหมาย, วิศวกร, สถาปนิก, นักบัญชี และช่างประณีตศิลป์ หักค่าใช้จ่ายได้ 30% หรือหักตามจริง

- เงินได้ประเภทที่ 7 (ค่ารับเหมาทั้งค่าแรงและค่าของ) : หักค่าใช้จ่ายได้ 60% หรือหักตามจริง

- เงินได้ประเภทที่ 8 (อื่น ๆ) : หักค่าใช้จ่ายได้ 60% (เฉพาะกิจการ 43 ประเภท) หรือหักตามจริง

- เงินได้ประเภทที่ 4 (ดอกเบี้ย, เงินปันผล) : หักค่าใช้จ่ายไม่ได้

- เงินได้ประเภทที่ 5 (ค่าเช่า) : หักค่าใช้จ่ายได้ 10-30% หรือหักตามจริง

- เงินได้ประเภทที่ 6 (ค่าวิชาชีพอิสระ) : แพทย์ประกอบโรคศิลปะ หักค่าใช้จ่ายได้ 60% หรือตามจริง ส่วนอาชีพนักกฎหมาย, วิศวกร, สถาปนิก, นักบัญชี และช่างประณีตศิลป์ หักค่าใช้จ่ายได้ 30% หรือหักตามจริง

- เงินได้ประเภทที่ 7 (ค่ารับเหมาทั้งค่าแรงและค่าของ) : หักค่าใช้จ่ายได้ 60% หรือหักตามจริง

- เงินได้ประเภทที่ 8 (อื่น ๆ) : หักค่าใช้จ่ายได้ 60% (เฉพาะกิจการ 43 ประเภท) หรือหักตามจริง

และหากมีเงินได้ประเภทอื่น ๆ นอกจากเงินได้ประเภทที่ 1 (เงินเดือน โบนัส ค่าคอมมิชชัน เบี้ยเลี้ยง บำเหน็จ บำนาญ) รวมกันเกิน 1 ล้านบาทต่อปี จะต้องลองใช้วิธีคำนวณภาษีแบบเหมา คือ

(เงินได้ทั้งหมด - เงินได้ประเภทที่ 1) x 0.5%

แล้วเปรียบเทียบกันดูว่า

1. วิธีคำนวณภาษีแบบปกติ คือ (รายได้ - ค่าใช้จ่าย - ค่าลดหย่อน) x อัตราภาษี

กับ 2. วิธีคำนวณภาษีแบบเหมา คือ (เงินได้ทั้งหมด - เงินได้ประเภทที่ 1) x 0.5%

แบบไหนต้องจ่ายภาษีมากกว่าก็ให้ใช้วิธีนั้นในการคำนวณเพื่อเสียภาษี

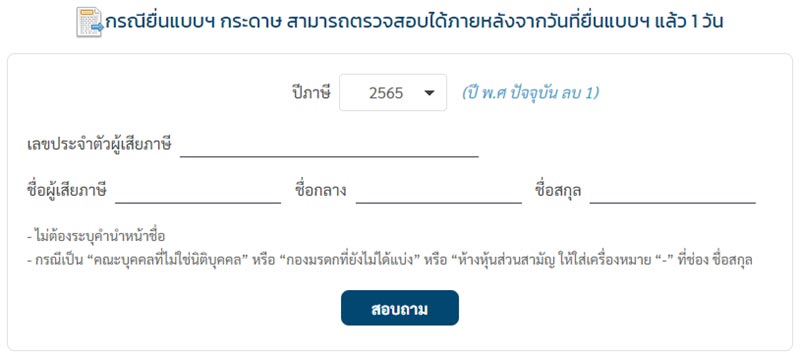

ตรวจสอบการขอคืนภาษี

หลังจากยื่นเอกสารไปแล้ว 1 วันทำการ สามารถสอบถามข้อมูลขอคืนภาษี ภ.ง.ด.90 และ ภ.ง.ด.91 ได้ที่เว็บไซต์กรมสรรพากร สอบถามข้อมูลการขอคืนภาษี

ภาพจาก : กรมสรรพากร

บทความที่เกี่ยวข้องกับภาษีเงินได้บุคคลธรรมดา

- เงินเดือนเท่าไหร่ถึงต้องเสียภาษี เช็กเลย...ถ้ามีรายได้เท่านี้ ต้องเสียภาษีกี่บาท- เงินเดือนไม่ถึงเกณฑ์เสียภาษี แล้วแบบนี้ยังต้องยื่นภาษีด้วยไหม ?

- ขายของออนไลน์เสียภาษีอย่างไร ? วิธีคำนวณง่าย ๆ ก่อนยื่นภาษี

- ขั้นตอนยื่นภาษีออนไลน์ ง่าย ๆ มือใหม่ก็ทำได้

- ยื่นภาษีผิดทำไงดี ไม่ต้องตกใจไป แค่ยื่นใหม่ก็จบแล้ว !

- แยกยื่นภาษีสามี-ภรรยา VS รวมยื่น แบบไหนเหมาะกับใคร