เล่นหุ้นเริ่มต้นอย่างไร ใครกำลังเป็นมือใหม่หัดเล่นหุ้น ก่อนลงสนามจริงต้องศึกษาข้อมูลเบื้องต้นไว้ก่อนเลย

--------------------------------------------------------

--------------------------------------------------------

หุ้น คืออะไร รู้จักสักนิดก่อนคิดเล่น

--------------------------------------------------------

หุ้น (Stock) ก็คือตราสารทุนที่บริษัทนั้นออกและเสนอขายให้ประชาชนทั่วไป เพื่อระดมทุนนำเงินที่ได้ไปลงทุนในกิจการของบริษัทนั้น ทั้งนี้ เมื่อเราลงทุนไปในหุ้นของบริษัทใด เราจะมีฐานะเป็น "เจ้าของกิจการ" ของบริษัทนั้น ถ้าบริษัทดำเนินไปได้ดี เราก็จะได้กำไร แต่ถ้าบริษัทมีปัญหา เราก็ประสบปัญหาขาดทุนได้ นี่ก็คือความเสี่ยงที่ได้จากการลงทุนในหุ้น ซึ่งถือว่ามีความเสี่ยงสูงกว่าการลงทุนในรูปแบบอื่น เช่น พันธบัตร หุ้นกู้ แต่ก็เป็นทางเลือกที่มีโอกาสได้รับผลตอบแทนสูงเช่นกัน

สำหรับการซื้อ-ขายหุ้น โดยทั่วไปจะต้องซื้อ-ขายผ่านตลาดหลักทรัพย์แห่งประเทศไทย ซึ่งปัจจุบันตลาดหลักทรัพย์ฯ แบ่งเวลาซื้อ-ขายเป็น 2 ช่วงด้วยกันคือ

- ช่วงเช้า เปิดระหว่าง 09.55-10.00 น. ถึง 12.30 น.

- ช่วงบ่าย เปิดระหว่าง 14.25-14.30 น. ถึง 16.35-16.40 น.

----------------------------------------------------

เล่นหุ้น เริ่มต้นกี่บาท ต้องมีเงินเท่าไร

----------------------------------------------------

โดยปกติการซื้อ-ขายหุ้นจะมีขั้นต่ำที่ 100 หุ้น ต่อ 1 คำสั่ง แต่จะต้องใช้เงินเท่าไรจะขึ้นอยู่กับจำนวนหุ้นและราคาหุ้นตัวที่เราต้องการซื้อ เช่น หากต้องการซื้อหุ้น ABCD ซึ่งมีราคา 1.50 บาท การซื้อ 100 หุ้น จะใช้เงิน 150 บาท (ยังไม่รวมค่าธรรมเนียมการซื้อหุ้น และค่าคอมมิชชั่นบวกภาษี VAT ของแต่ละบริษัทหลักทรัพย์อีกเล็กน้อย)

แต่กรณีไม่ต้องการซื้อ-ขาย 100 หุ้น อยากซื้อแค่ 1 หุ้น 10 หุ้น 55 หุ้น เป็นเศษหุ้น แบบนี้ต้องซื้อในคำสั่งย่อย หรือ Odd Lot ซึ่งก็จะใช้เงินตามจำนวนหุ้นที่ซื้อเช่นกัน

ดังนั้น ถ้าอยากเป็นเจ้าของหุ้นตัวไหน ก็ให้ดูราคาหุ้นตัวนั้น แล้วเตรียมเงินให้พร้อมตามจำนวนหุ้นที่ต้องการ

อย่างไรก็ตาม การซื้อหุ้นต้องโอนเงินเข้าพอร์ตที่เปิดบัญชีไว้กับโบรกเกอร์ ซึ่งบางโบรกเกอร์อาจกำหนดขั้นต่ำของการโอนเงินเข้าพอร์ตไว้ด้วย ขึ้นอยู่กับแต่ละแห่ง นอกจากนี้ยังอาจมีค่าธรรมเนียมขั้นต่ำในการซื้อ-ขายหุ้นต่อวัน จึงแนะนำให้ตรวจสอบจากโบรกเกอร์ก่อน

แต่กรณีไม่ต้องการซื้อ-ขาย 100 หุ้น อยากซื้อแค่ 1 หุ้น 10 หุ้น 55 หุ้น เป็นเศษหุ้น แบบนี้ต้องซื้อในคำสั่งย่อย หรือ Odd Lot ซึ่งก็จะใช้เงินตามจำนวนหุ้นที่ซื้อเช่นกัน

ดังนั้น ถ้าอยากเป็นเจ้าของหุ้นตัวไหน ก็ให้ดูราคาหุ้นตัวนั้น แล้วเตรียมเงินให้พร้อมตามจำนวนหุ้นที่ต้องการ

อย่างไรก็ตาม การซื้อหุ้นต้องโอนเงินเข้าพอร์ตที่เปิดบัญชีไว้กับโบรกเกอร์ ซึ่งบางโบรกเกอร์อาจกำหนดขั้นต่ำของการโอนเงินเข้าพอร์ตไว้ด้วย ขึ้นอยู่กับแต่ละแห่ง นอกจากนี้ยังอาจมีค่าธรรมเนียมขั้นต่ำในการซื้อ-ขายหุ้นต่อวัน จึงแนะนำให้ตรวจสอบจากโบรกเกอร์ก่อน

--------------------------------------------------------------------

ซื้อ-ขายหุ้นต้องเสียค่าธรรมเนียมอะไรบ้าง ?

--------------------------------------------------------------------

1. ค่าธรรมเนียมบริษัทหลักทรัพย์

- ขึ้นอยู่กับบริษัทหลักทรัพย์ (โบรกเกอร์) แต่ละแห่ง ที่จะคิดค่าธรรมเนียมไม่เท่ากัน บางแห่งกำหนดอัตราค่าธรรมเนียมขั้นต่ำ

- ขึ้นอยู่กับประเภทของบัญชีที่เปิดว่าเป็นบัญชีประเภทไหน โดยปกติการซื้อ-ขายผ่านบัญชีเงินสดจะมีค่าธรรมเนียมสูงกว่าบัญชีแบบ Cash Balance

- ขึ้นอยู่กับช่องทางซื้อ-ขาย หากเลือกซื้อ-ขายเองผ่านอินเทอร์เน็ต จะมีค่าธรรมเนียมถูกกว่าการซื้อ-ขายผ่านเจ้าหน้าที่การตลาด หรือ Marketing เรียกสั้น ๆ ว่า มาร์

2. ค่าธรรมเนียมตลาดหลักทรัพย์ฯ (SET Trading Fee) เรียกเก็บอัตรา 0.005% ของมูลค่าการซื้อ-ขายต่อวัน

3. ค่าธรรมเนียมชำระราคาและส่งมอบหลักทรัพย์ฯ (Clearing Fee) ที่สำนักหักบัญชี เรียกเก็บอัตรา 0.001% ของมูลค่าการซื้อ-ขายต่อวัน

4. ค่าธรรมเนียมการกำกับดูแล (Regulatory Fee) ที่สำนักงาน ก.ล.ต. เรียกเก็บ ที่อัตรา 0.001%

5. ค่าธรรมเนียมธนาคาร ATS (Bank Fee) ที่ธนาคารเรียกเก็บ อัตรา 14 บาท กรณีเลือกตัดเงินจากบัญชีธนาคารโดยอัตโนมัติ

6. ภาษีมูลค่าเพิ่ม (VAT) 7% โดยคิดจากค่าธรรมเนียมซื้อ-ขายหุ้นที่จ่ายให้กับโบรกเกอร์และจ่ายให้ตลาดหลักทรัพย์ฯ เท่านั้น

- ขึ้นอยู่กับบริษัทหลักทรัพย์ (โบรกเกอร์) แต่ละแห่ง ที่จะคิดค่าธรรมเนียมไม่เท่ากัน บางแห่งกำหนดอัตราค่าธรรมเนียมขั้นต่ำ

- ขึ้นอยู่กับประเภทของบัญชีที่เปิดว่าเป็นบัญชีประเภทไหน โดยปกติการซื้อ-ขายผ่านบัญชีเงินสดจะมีค่าธรรมเนียมสูงกว่าบัญชีแบบ Cash Balance

- ขึ้นอยู่กับช่องทางซื้อ-ขาย หากเลือกซื้อ-ขายเองผ่านอินเทอร์เน็ต จะมีค่าธรรมเนียมถูกกว่าการซื้อ-ขายผ่านเจ้าหน้าที่การตลาด หรือ Marketing เรียกสั้น ๆ ว่า มาร์

2. ค่าธรรมเนียมตลาดหลักทรัพย์ฯ (SET Trading Fee) เรียกเก็บอัตรา 0.005% ของมูลค่าการซื้อ-ขายต่อวัน

3. ค่าธรรมเนียมชำระราคาและส่งมอบหลักทรัพย์ฯ (Clearing Fee) ที่สำนักหักบัญชี เรียกเก็บอัตรา 0.001% ของมูลค่าการซื้อ-ขายต่อวัน

4. ค่าธรรมเนียมการกำกับดูแล (Regulatory Fee) ที่สำนักงาน ก.ล.ต. เรียกเก็บ ที่อัตรา 0.001%

5. ค่าธรรมเนียมธนาคาร ATS (Bank Fee) ที่ธนาคารเรียกเก็บ อัตรา 14 บาท กรณีเลือกตัดเงินจากบัญชีธนาคารโดยอัตโนมัติ

6. ภาษีมูลค่าเพิ่ม (VAT) 7% โดยคิดจากค่าธรรมเนียมซื้อ-ขายหุ้นที่จ่ายให้กับโบรกเกอร์และจ่ายให้ตลาดหลักทรัพย์ฯ เท่านั้น

อ่านข่าวหุ้นไทย การลงทุนที่น่าสนใจได้

------------------------------------------

วิธีเล่นหุ้นรูปแบบต่าง ๆ ที่ควรรู้จัก

------------------------------------------

การเล่นหุ้น หรือลงทุนในหุ้น มีอยู่หลายสไตล์ ขึ้นอยู่กับแนวคิดและความถนัดของตัวเองว่าชอบสายไหน มีเวลาเฝ้าจอแค่ไหน ซึ่งสไตล์การเล่นหุ้นที่ได้รับความนิยมก็อย่างเช่น

1. การเล่นหุ้นแบบ VI

การเล่นหุ้นแบบ VI (Value Investor) คือ การลงทุนในหุ้นที่มีความมั่นคงในระยะยาว หรือเป็นนักลงทุนหุ้นคุณค่า โดยเน้นลงทุนในหุ้นที่มีพื้นฐานดี วิเคราะห์งบ ดูพื้นฐานบริษัทเพื่อประเมินมูลค่าของกิจการนั้นว่ามีแนวโน้มเติบโตได้อีกเรื่อย ๆ ในอนาคต

หุ้นประเภทนี้ราคาจะค่อย ๆ ไต่ระดับขึ้นไป ไม่เหวี่ยงขึ้น-ลงแรง ดังนั้น นักลงทุนสาย VI จึงต้องถือหุ้นไว้นาน ๆ เน้นเก็บเงินปันผล เพื่อหวังผลตอบแทนในระยะยาว ยกเว้นมีเหตุให้ปัจจัยพื้นฐานของกิจการเปลี่ยนแปลง หรือดูแนวโน้มอนาคตไม่สดใส ก็อาจขายออกมาแล้วเปลี่ยนไปลงทุนในหุ้น VI ตัวอื่นแทน

สาย VI เหมาะกับใคร : มนุษย์เงินเดือนทั่วไปที่ไม่มีเวลาเฝ้าจอ รวมทั้งคนที่ต้องการลงทุนในระยะยาว

2. การเล่นหุ้นแบบ Run Trend

เป็นการลงทุนที่ซื้อหุ้นแล้วถือตามแนวโน้มขาขึ้น มักเน้นถือไปยาว ๆ จนกว่าเทรนด์จะเปลี่ยนเป็นขาลงค่อยขายออกมา ซึ่งนักลงทุนแนว Technical แบบนี้ จะต้องดูกราฟออกว่าหุ้นตัวไหนเป็นขาขึ้น หรือกำลังเปลี่ยนเป็นขาลง รวมทั้งกำหนดจุดแนวรับ-แนวต้านได้

สาย Run Trend เหมาะกับใคร : คนที่อ่านกราฟได้ และไม่ค่อยมีเวลาเฝ้าจอ

3. การเล่นหุ้นแบบ Swing Trade

เน้นซื้อ-ขายหุ้นเพื่อทำกำไรส่วนต่างของราคาที่วิ่งเป็นรอบ อาจถือหุ้นรอบละ 3-5 วัน หรือเป็นสัปดาห์ หรือ 1 เดือนก็ได้ ขึ้นอยู่กับพฤติกรรมของหุ้นตัวนั้น การลงทุนสไตล์นี้จึงเหมาะกับนักลงทุนที่จับสัญญาณจากกราฟเทคนิคได้

สาย Swing Trade เหมาะกับใคร : คนที่อ่านกราฟได้ และมีเวลาเฝ้าจอบ้าง

4. การเล่นหุ้นแบบ Day Trade

คือการเล่นหุ้นในระยะสั้น คือ ซื้อมา ขายไป ภายในวันเดียว ไม่ถือหุ้นข้ามวัน เป็นสไตล์การลงทุนแบบเก็งกำไรที่มีความเสี่ยงสูง เพราะราคาหุ้นมักผันผวนเร็ว สาย Day Trade จึงต้องมีความรู้เชิงเทคนิคอย่างเชี่ยวชาญจึงสามารถวิเคราะห์ได้ว่าควรเข้าซื้อเมื่อราคาเท่าไร และขายที่ราคาเท่าไร รวมทั้งรู้จักตั้งจุด Stop Loss เพื่อตัดขาดทุน

สาย Day Trade เหมาะกับใคร : Full Time Trader ที่มีเวลาเฝ้าจอทั้งวัน และสามารถอ่านกราฟ ใช้เครื่องมือทางเทคนิคเพื่อวิเคราะห์หุ้นได้แม่นยำ

5. การเล่นหุ้นแบบ DCA (Dollar Cost Averaging)

อีกหนึ่งวิธีที่ได้รับความนิยมมาก เพราะไม่ต้องเกาะติดตลาดทุกวัน ไม่ต้องพะวงว่าจะซื้อหุ้นตอนราคาขึ้นหรือลง ช่วยสร้างวินัยการลงทุนด้วยการตัดเรื่องอารมณ์ออกไป เนื่องจากโดยหลักการคือให้เราเฉลี่ยลงทุนเป็นประจำอย่างสม่ำเสมอ ทยอยซื้อหุ้นตัวนั้นไปเรื่อย ๆ ทุกสัปดาห์ หรือทุกเดือน ตามที่เรากำหนด ซึ่งจะช่วยลดความเสี่ยงจากราคาหุ้นที่ผันผวนได้ดี

สาย DCA เหมาะกับใคร : มือใหม่หัดเล่นหุ้น, มนุษย์เงินเดือนที่ไม่มีเวลาเฝ้าหน้าจอ หรืออาจไม่ได้มีความรู้เรื่องการลงทุนมากนัก จับจังหวะเข้าซื้อไม่ถูก

1. การเล่นหุ้นแบบ VI

การเล่นหุ้นแบบ VI (Value Investor) คือ การลงทุนในหุ้นที่มีความมั่นคงในระยะยาว หรือเป็นนักลงทุนหุ้นคุณค่า โดยเน้นลงทุนในหุ้นที่มีพื้นฐานดี วิเคราะห์งบ ดูพื้นฐานบริษัทเพื่อประเมินมูลค่าของกิจการนั้นว่ามีแนวโน้มเติบโตได้อีกเรื่อย ๆ ในอนาคต

หุ้นประเภทนี้ราคาจะค่อย ๆ ไต่ระดับขึ้นไป ไม่เหวี่ยงขึ้น-ลงแรง ดังนั้น นักลงทุนสาย VI จึงต้องถือหุ้นไว้นาน ๆ เน้นเก็บเงินปันผล เพื่อหวังผลตอบแทนในระยะยาว ยกเว้นมีเหตุให้ปัจจัยพื้นฐานของกิจการเปลี่ยนแปลง หรือดูแนวโน้มอนาคตไม่สดใส ก็อาจขายออกมาแล้วเปลี่ยนไปลงทุนในหุ้น VI ตัวอื่นแทน

สาย VI เหมาะกับใคร : มนุษย์เงินเดือนทั่วไปที่ไม่มีเวลาเฝ้าจอ รวมทั้งคนที่ต้องการลงทุนในระยะยาว

2. การเล่นหุ้นแบบ Run Trend

เป็นการลงทุนที่ซื้อหุ้นแล้วถือตามแนวโน้มขาขึ้น มักเน้นถือไปยาว ๆ จนกว่าเทรนด์จะเปลี่ยนเป็นขาลงค่อยขายออกมา ซึ่งนักลงทุนแนว Technical แบบนี้ จะต้องดูกราฟออกว่าหุ้นตัวไหนเป็นขาขึ้น หรือกำลังเปลี่ยนเป็นขาลง รวมทั้งกำหนดจุดแนวรับ-แนวต้านได้

สาย Run Trend เหมาะกับใคร : คนที่อ่านกราฟได้ และไม่ค่อยมีเวลาเฝ้าจอ

3. การเล่นหุ้นแบบ Swing Trade

เน้นซื้อ-ขายหุ้นเพื่อทำกำไรส่วนต่างของราคาที่วิ่งเป็นรอบ อาจถือหุ้นรอบละ 3-5 วัน หรือเป็นสัปดาห์ หรือ 1 เดือนก็ได้ ขึ้นอยู่กับพฤติกรรมของหุ้นตัวนั้น การลงทุนสไตล์นี้จึงเหมาะกับนักลงทุนที่จับสัญญาณจากกราฟเทคนิคได้

สาย Swing Trade เหมาะกับใคร : คนที่อ่านกราฟได้ และมีเวลาเฝ้าจอบ้าง

4. การเล่นหุ้นแบบ Day Trade

คือการเล่นหุ้นในระยะสั้น คือ ซื้อมา ขายไป ภายในวันเดียว ไม่ถือหุ้นข้ามวัน เป็นสไตล์การลงทุนแบบเก็งกำไรที่มีความเสี่ยงสูง เพราะราคาหุ้นมักผันผวนเร็ว สาย Day Trade จึงต้องมีความรู้เชิงเทคนิคอย่างเชี่ยวชาญจึงสามารถวิเคราะห์ได้ว่าควรเข้าซื้อเมื่อราคาเท่าไร และขายที่ราคาเท่าไร รวมทั้งรู้จักตั้งจุด Stop Loss เพื่อตัดขาดทุน

สาย Day Trade เหมาะกับใคร : Full Time Trader ที่มีเวลาเฝ้าจอทั้งวัน และสามารถอ่านกราฟ ใช้เครื่องมือทางเทคนิคเพื่อวิเคราะห์หุ้นได้แม่นยำ

5. การเล่นหุ้นแบบ DCA (Dollar Cost Averaging)

อีกหนึ่งวิธีที่ได้รับความนิยมมาก เพราะไม่ต้องเกาะติดตลาดทุกวัน ไม่ต้องพะวงว่าจะซื้อหุ้นตอนราคาขึ้นหรือลง ช่วยสร้างวินัยการลงทุนด้วยการตัดเรื่องอารมณ์ออกไป เนื่องจากโดยหลักการคือให้เราเฉลี่ยลงทุนเป็นประจำอย่างสม่ำเสมอ ทยอยซื้อหุ้นตัวนั้นไปเรื่อย ๆ ทุกสัปดาห์ หรือทุกเดือน ตามที่เรากำหนด ซึ่งจะช่วยลดความเสี่ยงจากราคาหุ้นที่ผันผวนได้ดี

สาย DCA เหมาะกับใคร : มือใหม่หัดเล่นหุ้น, มนุษย์เงินเดือนที่ไม่มีเวลาเฝ้าหน้าจอ หรืออาจไม่ได้มีความรู้เรื่องการลงทุนมากนัก จับจังหวะเข้าซื้อไม่ถูก

------------------------------------------------

เล่นหุ้น ต้องทำอะไรบ้าง ซื้อหุ้นยังไง

------------------------------------------------

1. เปิดบัญชีหุ้น

การจะเล่นหุ้นได้ ขั้นแรกต้องเปิดบัญชีหุ้นเสียก่อน โดยยื่นเอกสารสมัครได้ที่บริษัทหลักทรัพย์ หรือที่นักลงทุนเรียกว่า "โบรกเกอร์" (Broker)

* ใครเปิดบัญชีหุ้นได้บ้าง ?

* ใครเปิดบัญชีหุ้นได้บ้าง ?

- ต้องมีอายุครบ 20 ปีบริบูรณ์ขึ้นไป

- หากอายุยังไม่ถึง 20 ปีบริบูรณ์ สามารถเปิดบัญชีได้โดยต้องมีเอกสาร หนังสือยินยอมจากผู้ปกครอง

* เปิดบัญชีหุ้น ใช้เอกสารอะไรบ้าง ?

- หากอายุยังไม่ถึง 20 ปีบริบูรณ์ สามารถเปิดบัญชีได้โดยต้องมีเอกสาร หนังสือยินยอมจากผู้ปกครอง

* เปิดบัญชีหุ้น ใช้เอกสารอะไรบ้าง ?

สำหรับเอกสารที่ต้องใช้ประกอบการสมัครทั่ว ๆ ไปก็คือ

- สำเนาบัตรประจำตัวประชาชน

- สำเนาทะเบียนบ้าน

- สำเนาใบแจ้งรายการบัญชีผ่านธนาคาร หรือสำเนาสมุดคู่ฝากบัญชีออมทรัพย์ย้อนหลัง 6 เดือน

- ค่าอากรแสตมป์ 30 บาท

อย่างไรก็ตาม ควรติดต่อสอบถามจากบริษัทหลักทรัพย์ที่คุณจะสมัครอีกครั้ง เพราะแต่ละแห่งเรียกขอเอกสารไม่เหมือนกัน

* เลือกสมัครเปิดบัญชีกับโบรกเกอร์ไหนดี ?

ปัจจุบันมีอยู่หลายโบรกเกอร์ให้เลือก ถ้าใครมีบัญชีเงินเดือนอยู่ธนาคารไหน สามารถเข้าไปสมัครที่ธนาคารสาขาต่าง ๆ ได้เลย แล้วธนาคารจะส่งเรื่องต่อไปยังบริษัทหลักทรัพย์ของตนเองอีกที เช่น บริษัทหลักทรัพย์ บัวหลวง จำกัด (มหาชน) ของธนาคารกรุงเทพ, บริษัทหลักทรัพย์ กรุงศรี จำกัด (มหาชน) ของธนาคารกรุงศรีอยุธยา

หรือถ้าไม่อยากไปบริษัทหลักทรัพย์ ธนาคาร ก็สามารถสมัครทางออนไลน์ได้ง่าย ๆ โดยเลือกโบรกเกอร์ที่ต้องการ แล้วกรอกข้อมูล ถ่ายรูป และส่งเอกสารผ่านทางออนไลน์ ก็สามารถเปิดบัญชีได้โดยไม่ต้องไปสมัครถึงธนาคาร

>> ตรวจสอบบริษัทหลักทรัพย์ทั้งหมด และวิธีสมัครผ่านออนไลน์ได้ที่นี่

ถ้าไม่รู้ว่าจะเปิดบัญชีกับโบรกเกอร์ไหน ขอให้ลองพิจารณาความมั่นคงของโบรกเกอร์ บทวิเคราะห์หุ้นต่าง ๆ ว่าเชื่อถือได้หรือไม่ เจ้าหน้าที่การตลาด หรือที่เรียกว่า มาร์ สามารถให้คำแนะนำได้แค่ไหน รวมทั้งเครื่องมือที่ใช้ในการซื้อ-ขายหุ้น ระบบการบริการต่าง ๆ เช่น รับจ่ายเงินเป็นอย่างไร ใช้บัญชีธนาคารไหนได้บ้าง สะดวกกับเราหรือไม่ มีสิทธิพิเศษอื่น ๆ อะไรบ้าง เป็นต้น

และอีกหนึ่งข้อสำคัญที่มือใหม่ต้องพิจารณาก็คือ ค่าธรรมเนียมการซื้อ-ขายหุ้น หรือค่าคอมมิชชั่น ซึ่งในการซื้อ-ขายแต่ละครั้ง เราจะต้องเสียค่าธรรมเนียมเป็นเปอร์เซ็นต์จากมูลค่าการซื้อ-ขาย แต่ละแห่งจะคิดค่าธรรมเนียมไม่เท่ากัน เช่น

- แบบคิดค่าธรรมเนียมตามจริง ไม่มีขั้นต่ำ เช่น ถ้าโบรกเกอร์คิดค่าธรรมเนียม 0.25% เมื่อเราส่งคำสั่งซื้อหุ้น FGH 100 หุ้น ราคาหุ้นละ 10 บาท เท่ากับว่าเราต้องจ่ายเงิน 1,002.50 บาท

- แบบกำหนดเป็นค่าธรรมเนียมขั้นต่ำ เช่น 50 บาท/วัน หมายความว่า ไม่ว่าเราจะซื้อหรือขายหุ้นเป็นจำนวนกี่บาทในตลอดทั้งวันนั้น จะต้องเสียค่าธรรมเนียมขั้นต่ำ 50 บาท แน่นอน ยกตัวอย่างกรณีซื้อหุ้น FGH 100 หุ้น ราคาหุ้นละ 10 บาท และไม่ได้ซื้อ-ขายหุ้นตัวไหนเพิ่มเติมอีกในวันนั้น เราจะต้องเสียค่าคอมมิชชั่น 50 บาท รวมต้องจ่าย 1,050 บาท แทนที่จะเสียค่าคอมมิชชั่นแค่ 2.50 บาท ตามจริง

ดังนั้น หากเป็นมือใหม่ที่มีเงินทุนยังไม่มาก แค่อยากลองซื้อเล็ก ๆ น้อย ๆ หลักร้อย หลักพัน แนะนำให้เลือกโบรกเกอร์ที่ไม่คิดค่าธรรมเนียมขั้นต่ำไว้ก่อนก็ได้ เพื่อประหยัดต้นทุนการซื้อ-ขาย และเมื่อลงทุนไปนาน ๆ แล้ว มีความเชี่ยวชาญมากขึ้น ต้องการบทวิเคราะห์และเครื่องมือที่ช่วยอำนวยความสะดวกในการเล่นหุ้นมากกว่าเดิม ก็สามารถสมัครโบรกเกอร์อื่น ๆ ได้ เพราะแต่ละโบรกเกอร์จะมีบทวิเคราะห์และเครื่องมือที่แตกต่างกัน

>> ตรวจสอบค่าธรรมเนียมขั้นต่ำของโบรกเกอร์ได้ที่นี่ โดยคลิกเครื่องหมาย + หน้าชื่อบริษัทหลักทรัพย์ที่ต้องการ

- สำเนาบัตรประจำตัวประชาชน

- สำเนาทะเบียนบ้าน

- สำเนาใบแจ้งรายการบัญชีผ่านธนาคาร หรือสำเนาสมุดคู่ฝากบัญชีออมทรัพย์ย้อนหลัง 6 เดือน

- ค่าอากรแสตมป์ 30 บาท

อย่างไรก็ตาม ควรติดต่อสอบถามจากบริษัทหลักทรัพย์ที่คุณจะสมัครอีกครั้ง เพราะแต่ละแห่งเรียกขอเอกสารไม่เหมือนกัน

* เลือกสมัครเปิดบัญชีกับโบรกเกอร์ไหนดี ?

ปัจจุบันมีอยู่หลายโบรกเกอร์ให้เลือก ถ้าใครมีบัญชีเงินเดือนอยู่ธนาคารไหน สามารถเข้าไปสมัครที่ธนาคารสาขาต่าง ๆ ได้เลย แล้วธนาคารจะส่งเรื่องต่อไปยังบริษัทหลักทรัพย์ของตนเองอีกที เช่น บริษัทหลักทรัพย์ บัวหลวง จำกัด (มหาชน) ของธนาคารกรุงเทพ, บริษัทหลักทรัพย์ กรุงศรี จำกัด (มหาชน) ของธนาคารกรุงศรีอยุธยา

หรือถ้าไม่อยากไปบริษัทหลักทรัพย์ ธนาคาร ก็สามารถสมัครทางออนไลน์ได้ง่าย ๆ โดยเลือกโบรกเกอร์ที่ต้องการ แล้วกรอกข้อมูล ถ่ายรูป และส่งเอกสารผ่านทางออนไลน์ ก็สามารถเปิดบัญชีได้โดยไม่ต้องไปสมัครถึงธนาคาร

>> ตรวจสอบบริษัทหลักทรัพย์ทั้งหมด และวิธีสมัครผ่านออนไลน์ได้ที่นี่

ถ้าไม่รู้ว่าจะเปิดบัญชีกับโบรกเกอร์ไหน ขอให้ลองพิจารณาความมั่นคงของโบรกเกอร์ บทวิเคราะห์หุ้นต่าง ๆ ว่าเชื่อถือได้หรือไม่ เจ้าหน้าที่การตลาด หรือที่เรียกว่า มาร์ สามารถให้คำแนะนำได้แค่ไหน รวมทั้งเครื่องมือที่ใช้ในการซื้อ-ขายหุ้น ระบบการบริการต่าง ๆ เช่น รับจ่ายเงินเป็นอย่างไร ใช้บัญชีธนาคารไหนได้บ้าง สะดวกกับเราหรือไม่ มีสิทธิพิเศษอื่น ๆ อะไรบ้าง เป็นต้น

และอีกหนึ่งข้อสำคัญที่มือใหม่ต้องพิจารณาก็คือ ค่าธรรมเนียมการซื้อ-ขายหุ้น หรือค่าคอมมิชชั่น ซึ่งในการซื้อ-ขายแต่ละครั้ง เราจะต้องเสียค่าธรรมเนียมเป็นเปอร์เซ็นต์จากมูลค่าการซื้อ-ขาย แต่ละแห่งจะคิดค่าธรรมเนียมไม่เท่ากัน เช่น

- แบบคิดค่าธรรมเนียมตามจริง ไม่มีขั้นต่ำ เช่น ถ้าโบรกเกอร์คิดค่าธรรมเนียม 0.25% เมื่อเราส่งคำสั่งซื้อหุ้น FGH 100 หุ้น ราคาหุ้นละ 10 บาท เท่ากับว่าเราต้องจ่ายเงิน 1,002.50 บาท

- แบบกำหนดเป็นค่าธรรมเนียมขั้นต่ำ เช่น 50 บาท/วัน หมายความว่า ไม่ว่าเราจะซื้อหรือขายหุ้นเป็นจำนวนกี่บาทในตลอดทั้งวันนั้น จะต้องเสียค่าธรรมเนียมขั้นต่ำ 50 บาท แน่นอน ยกตัวอย่างกรณีซื้อหุ้น FGH 100 หุ้น ราคาหุ้นละ 10 บาท และไม่ได้ซื้อ-ขายหุ้นตัวไหนเพิ่มเติมอีกในวันนั้น เราจะต้องเสียค่าคอมมิชชั่น 50 บาท รวมต้องจ่าย 1,050 บาท แทนที่จะเสียค่าคอมมิชชั่นแค่ 2.50 บาท ตามจริง

ดังนั้น หากเป็นมือใหม่ที่มีเงินทุนยังไม่มาก แค่อยากลองซื้อเล็ก ๆ น้อย ๆ หลักร้อย หลักพัน แนะนำให้เลือกโบรกเกอร์ที่ไม่คิดค่าธรรมเนียมขั้นต่ำไว้ก่อนก็ได้ เพื่อประหยัดต้นทุนการซื้อ-ขาย และเมื่อลงทุนไปนาน ๆ แล้ว มีความเชี่ยวชาญมากขึ้น ต้องการบทวิเคราะห์และเครื่องมือที่ช่วยอำนวยความสะดวกในการเล่นหุ้นมากกว่าเดิม ก็สามารถสมัครโบรกเกอร์อื่น ๆ ได้ เพราะแต่ละโบรกเกอร์จะมีบทวิเคราะห์และเครื่องมือที่แตกต่างกัน

>> ตรวจสอบค่าธรรมเนียมขั้นต่ำของโบรกเกอร์ได้ที่นี่ โดยคลิกเครื่องหมาย + หน้าชื่อบริษัทหลักทรัพย์ที่ต้องการ

ในการเปิดบัญชีซื้อ-ขายหุ้นนั้น เราต้องเลือกด้วยว่าจะเปิดบัญชีแบบบัญชีเงินสด (Cash Account), บัญชีเงินฝาก (Cash Balance) หรือบัญชีเงินกู้ยืม (Credit Balance Account) ซึ่งแต่ละบัญชีแตกต่างกันตามนี้

บัญชีเงินสด (Cash Account)

- เมื่อได้รับการอนุมัติวงเงินแล้ว เราจะต้องวางหลักประกัน 15-20% ของวงเงินดังกล่าวไว้กับโบรกเกอร์ก่อนส่งคำสั่งซื้อหุ้น เช่น ถ้าได้รับอนุมัติวงเงิน 100,000 บาท ต้องวางหลักประกัน 15,000-20,000 บาท โดยเงินประกันนี้จะได้ดอกเบี้ยตามบริษัทกำหนด

- เมื่อซื้อหุ้นแล้ว ค่อยชำระเงินเข้าบัญชีเต็มจำนวนด้วยเงินสดภายในวันทำการที่ 2 จากวันที่สั่งซื้อหุ้น (T+2) เช่น ซื้อหุ้นวันจันทร์ เงินจะถูกตัดบัญชีในวันพฤหัสบดี

เหมาะกับใคร : คนที่มีวินัยดี สามารถควบคุมการลงทุนได้ เพราะเป็นการซื้อหุ้นก่อนค่อยจ่ายเงินทีหลัง

บัญชีเงินฝาก (Cash Balance / Cash Deposit)

- เป็นบัญชีที่ต้องฝากเงินเข้าโบรกเกอร์ก่อนจึงซื้อหุ้นได้ตามวงเงินที่เราฝากเข้าบัญชี

- เมื่อซื้อหุ้นไปแล้ว เงินจะถูกหักออกจากบัญชีทันที และจำนวนวงเงินจะลดลงตามไปด้วย ดังนั้น ก่อนจะซื้อหุ้นต้องตรวจสอบวงเงินที่ตัวเองเหลืออยู่ในบัญชีโบรกเกอร์ด้วย

- หากเงินไม่พอสามารถโอนเงินเข้าไปเพิ่มได้

- เงินที่ฝากไว้และยังไม่ได้ซื้อหุ้นจะได้รับดอกเบี้ย

- มีอำนาจการซื้อเพิ่มขึ้น (จากการขายหลักทรัพย์ หรือการฝากเงินเพิ่ม) และมีอำนาจการซื้อลดลง (จากการซื้อหลักทรัพย์ หรือถอนหลักประกันเงินสด) โดยอัตโนมัติ

เหมาะกับใคร : มือใหม่เพิ่งเริ่มต้นลงทุน เพราะต้องมีเงินก่อนถึงจะซื้อหุ้นได้ จึงสามารถจำกัดวงเงินการเล่นหุ้นได้ง่ายกว่า

บัญชีเงินกู้ยืม เครดิตบาลานซ์ (Credit Balance) หรือบัญชีมาร์จิ้น (Margin Account)

- เป็นการกู้ยืมเงินจากโบรกเกอร์มาซื้อ-ขายหุ้น โดยเราต้องวางเงินสดหรือหุ้นเป็นหลักประกัน เช่น หากกำหนดสัดส่วนที่ 50% ของวงเงินกู้ นั่นก็คือ ในการซื้อหุ้น 100 บาท เราต้องออกเงินตัวเอง 50 บาท และใช้เงินโบรกเกอร์อีก 50 บาท

- ต้องจ่ายดอกเบี้ยสำหรับเงินกู้นั้น

- วงเงินกู้ยืมอาจเพิ่มขึ้นหรือลดลงได้ตามราคาหุ้นที่วางเป็นหลักประกันไว้

- ถ้าราคาหุ้นลดลงมาก ๆ จนต่ำกว่าเกณฑ์ที่กำหนด โบรกเกอร์อาจให้วางหลักประกัน หรือเรียกเงินสดเพิ่ม หรืออาจบังคับขาย (Force Sell) หุ้นที่วางเป็นหลักประกันไว้ เพื่อรักษามูลค่าให้อยู่ในเกณฑ์ที่กำหนด

เหมาะกับใคร : นักลงทุนที่มีประสบการณ์การลงทุนสูง และมีความสามารถในการชำระหนี้ได้ดี

จากข้อมูลข้างต้น มือใหม่ควรเปิดบัญชีแบบ บัญชีเงินฝาก

(Cash Balance) มากที่สุด เพราะเราจะต้องโอนเงินเข้าบัญชีก่อน

จึงจะซื้อหุ้นได้ในวงเงินที่เรากำหนดไว้เอง

วิธีนี้จะช่วยให้เราไม่ซื้อหุ้นเกินวงเงินของตัวเอง ส่วนบัญชีเงินกู้ยืม

(Credit Balance Account) นั้นไม่แนะนำ

เพราะมือใหม่ยังขาดความรู้และประสบการณ์ในตลาดหุ้น

เสี่ยงต่อการเป็นหนี้สูงมาก

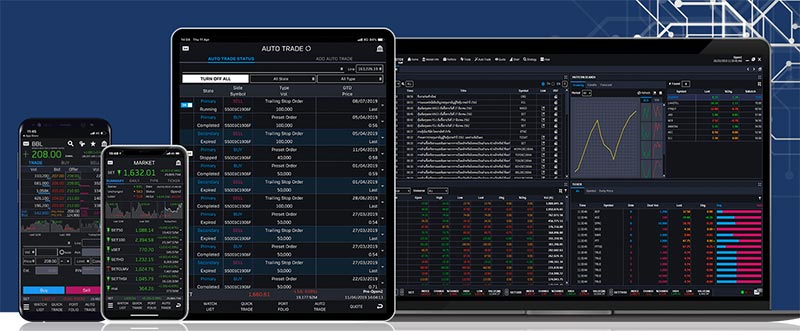

2. ศึกษาโปรแกรมสำหรับเล่นหุ้น

เมื่อได้รับอนุมัติเปิดบัญชีแล้ว เราจะได้เลขที่บัญชีและรหัสผ่านเพื่อล็อกอินเข้าไปในหน้าเว็บของโบรกเกอร์ หากเข้าไปแล้วจะมีโปรแกรมให้เราใช้ส่งคำสั่งซื้อ-ขายหุ้นแบบเรียลไทม์ ซึ่งปัจจุบันมีอยู่หลายโปรแกรมที่สามารถใช้เทรดหุ้นได้ และส่วนใหญ่ก็สามารถเทรดผ่านแอปพลิเคชันได้ด้วย เช่น Streaming Pro, Aspen, eFin Trade Plus, Finansia HERO, Trade Master เป็นต้น

Streaming Pro

ภาพจาก settrade.com

>> ศึกษาวิธีการใช้ Streaming Pro ได้ที่ settrade.com

>> ศึกษาวิธีการใช้ Aspen ได้ที่ bualuang.co.th

eFin Trade Plus

Finansia Hero

>> ศึกษาวิธีการใช้ Finansia Hero ได้ที่ finansiahero.com

Trade Master

ภาพจาก bualuang.co.th

*หมายเหตุ : บางโบรกเกอร์อาจใช้โปรแกรมอื่น ๆ แนะนำให้ศึกษาการใช้งานของโปรแกรมนั้น ๆ ให้เข้าใจก่อนเล่นหุ้นจริง ๆ

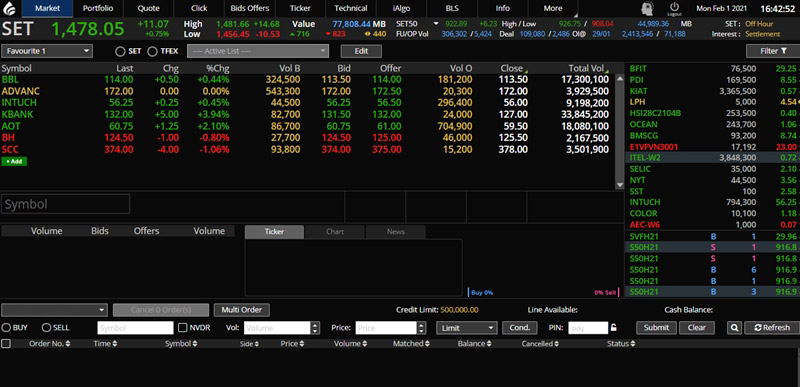

ทั้งนี้ ในแต่ละโปรแกรมจะมีคำศัพท์ภาษาอังกฤษอยู่หลายตัว แต่ศัพท์สำคัญที่เราจำเป็นต้องรู้เพื่อใช้ในการส่งคำสั่งซื้อ-ขายหุ้น ในที่นี้ขอยกตัวอย่างโปรแกรม Streaming Pro เช่น

![เล่นหุ้น เล่นหุ้น]()

- Market จะเป็นส่วนแสดงข้อมูลภาพรวมของตลาดแบบเรียลไทม์

- Portfolio ส่วนแสดงพอร์ตการลงทุนของเราว่าได้กำไรหรือขาดทุนเท่าไร

- Account No. คือ หมายเลขบัญชีของเรา

- Credit Line คือ วงเงินอนุมัติจากทางบริษัท เราจะสามารถซื้อหุ้นได้ไม่เกินมูลค่า Credit ที่ปรากฏ

- Line Available คือ อำนาจซื้อที่แท้จริง ณ ขณะนั้น ๆ หมายถึงเราสามารถซื้อหุ้นได้เพิ่มเติมอีกไม่เกินมูลค่า Line ที่ปรากฏ เช่น หากโอนเงินเข้าบัญชี 10,000 บาท มูลค่า Line ตั้งต้นจะเท่ากับ 10,000 บาท เมื่อเราสั่งซื้อหุ้นไป 3,000 บาท มูลค่า Line จะถูกหักออก 3,000 บาท เท่ากับเรามีอำนาจซื้อเพิ่มเติมได้อีกไม่เกิน 7,000 บาท

- Cash Balance คือ มูลค่าเงินสดที่อยู่ในบัญชีของเรา ณ ขณะนั้น ซึ่งมูลค่านี้จะไม่อัปเดตแบบเรียลไทม์ เพราะกระบวนการชำระราคาในการซื้อ-ขายหุ้นจะใช้เวลา 2 วัน หลังการซื้อ-ขาย (T+2) ดังนั้น หากซื้อหุ้นวันนี้ 20,000 บาท มูลค่า Cash จะยังไม่ปรับลดลงทันที แต่จะลดลงในวันที่ 2 หลังวันทำการ (T+2)

ทั้งนี้ หากต้องการถอนเงินจากบัญชีหุ้น โดยโอนกลับเข้าบัญชีเงินเดือน ต้องรอให้ช่อง Cash Balance อัปเดตเท่ากับ Line Available เสียก่อน จึงจะทำการถอนตามจำนวนที่ขายหุ้นออกไปได้

- Volume คือ ปริมาณของหุ้นที่ซื้อ-ขาย หรืออธิบายง่าย ๆ ก็คือ จำนวนหุ้นที่ซื้อ-ขายกันในวันนั้น

- Value คือ มูลค่าการซื้อ-ขายของหุ้น หรือในวันนั้นมีการซื้อ-ขายเป็นเงินเท่าไร

- Buy คือ ต้องการซื้อหุ้นเข้า Port ของเรา

- Sell คือ ต้องการขายหุ้นของเราออกไป

- Opened หรือ Queuing (SX) คือ คำสั่งซื้อ-ขายที่รอการจับคู่ หรือมีการจับคู่ได้บางส่วน แต่ยังจับคู่ได้ไม่หมด

- Matched คือ คำสั่งซื้อ-ขายได้รับการจับคู่แล้ว

- Approved คือ คำสั่งซื้อ-ขายที่ไม่อนุมัติ อาจเกิดจากจำนวนเงินไม่เพียงพอในการซื้อ-ขาย

- Bid คือ ราคาเสนอซื้อเข้ามาสูงสุด ณ ขณะนั้น

- Offer คือ ราคาเสนอขายเข้ามาสูงสุด ณ ขณะนั้น

- Market จะเป็นส่วนแสดงข้อมูลภาพรวมของตลาดแบบเรียลไทม์

- Portfolio ส่วนแสดงพอร์ตการลงทุนของเราว่าได้กำไรหรือขาดทุนเท่าไร

- Account No. คือ หมายเลขบัญชีของเรา

- Credit Line คือ วงเงินอนุมัติจากทางบริษัท เราจะสามารถซื้อหุ้นได้ไม่เกินมูลค่า Credit ที่ปรากฏ

- Line Available คือ อำนาจซื้อที่แท้จริง ณ ขณะนั้น ๆ หมายถึงเราสามารถซื้อหุ้นได้เพิ่มเติมอีกไม่เกินมูลค่า Line ที่ปรากฏ เช่น หากโอนเงินเข้าบัญชี 10,000 บาท มูลค่า Line ตั้งต้นจะเท่ากับ 10,000 บาท เมื่อเราสั่งซื้อหุ้นไป 3,000 บาท มูลค่า Line จะถูกหักออก 3,000 บาท เท่ากับเรามีอำนาจซื้อเพิ่มเติมได้อีกไม่เกิน 7,000 บาท

- Cash Balance คือ มูลค่าเงินสดที่อยู่ในบัญชีของเรา ณ ขณะนั้น ซึ่งมูลค่านี้จะไม่อัปเดตแบบเรียลไทม์ เพราะกระบวนการชำระราคาในการซื้อ-ขายหุ้นจะใช้เวลา 2 วัน หลังการซื้อ-ขาย (T+2) ดังนั้น หากซื้อหุ้นวันนี้ 20,000 บาท มูลค่า Cash จะยังไม่ปรับลดลงทันที แต่จะลดลงในวันที่ 2 หลังวันทำการ (T+2)

ทั้งนี้ หากต้องการถอนเงินจากบัญชีหุ้น โดยโอนกลับเข้าบัญชีเงินเดือน ต้องรอให้ช่อง Cash Balance อัปเดตเท่ากับ Line Available เสียก่อน จึงจะทำการถอนตามจำนวนที่ขายหุ้นออกไปได้

- Volume คือ ปริมาณของหุ้นที่ซื้อ-ขาย หรืออธิบายง่าย ๆ ก็คือ จำนวนหุ้นที่ซื้อ-ขายกันในวันนั้น

- Value คือ มูลค่าการซื้อ-ขายของหุ้น หรือในวันนั้นมีการซื้อ-ขายเป็นเงินเท่าไร

- Buy คือ ต้องการซื้อหุ้นเข้า Port ของเรา

- Sell คือ ต้องการขายหุ้นของเราออกไป

- Opened หรือ Queuing (SX) คือ คำสั่งซื้อ-ขายที่รอการจับคู่ หรือมีการจับคู่ได้บางส่วน แต่ยังจับคู่ได้ไม่หมด

- Matched คือ คำสั่งซื้อ-ขายได้รับการจับคู่แล้ว

- Approved คือ คำสั่งซื้อ-ขายที่ไม่อนุมัติ อาจเกิดจากจำนวนเงินไม่เพียงพอในการซื้อ-ขาย

- Bid คือ ราคาเสนอซื้อเข้ามาสูงสุด ณ ขณะนั้น

- Offer คือ ราคาเสนอขายเข้ามาสูงสุด ณ ขณะนั้น

3. โอนเงินเข้าพอร์ตเพื่อเตรียมซื้อหุ้น

สำหรับมือใหม่ที่เลือกเปิดบัญชี Cash Balance อาจทดลองเล่นหุ้นด้วยเงินจำนวนไม่มากก่อน โดยบางโบรกเกอร์อาจกำหนดจำนวนเงินขั้นต่ำที่จะโอนเข้าบัญชี และแต่ละโบรกเกอร์จะมีวิธีโอนเงินเข้าบัญชีแตกต่างกันไป แนะนำให้ตรวจสอบแต่ละโบรกเกอร์อีกครั้ง แต่โดยทั่วไปจะมีวิธีโอนเงินเข้าพอร์ตหุ้น ดังนี้

3.1 โอนเงินเข้าบัญชีโบรกเกอร์ (ตรวจสอบเลขที่บัญชีได้จากโบรกเกอร์ที่สมัครไว้) ด้วยวิธีการต่าง ๆ เช่น ฝากเงินด้วยวิธีหักบัญชีอัตโนมัติ (ATS) หรือโอนเงินผ่านช่องทางของธนาคารด้วยวิธีชำระเงิน (Bill payment) ซึ่งสามารถโอนผ่าน ATM, Internet Banking, Mobile Banking หรือฝากเงินผ่านเคาน์เตอร์ธนาคารก็ได้

3.2 เมื่อโอนเงินแล้วให้แจ้งวันเวลาที่โอนเงิน จำนวนเงินที่โอนกับโบรกเกอร์ โดยสามารถโทรศัพท์แจ้งกับเจ้าหน้าที่การตลาด (มาร์) ของโบรกเกอร์นั้น หรือแจ้งทางระบบอินเทอร์เน็ตก็ได้ (ขึ้นอยู่กับระบบของแต่ละโบรกเกอร์เอง)

3.3 ยอดเงินจะเข้าตามเวลาที่โบรกเกอร์แต่ละแห่งกำหนดไว้ ขึ้นอยู่กับว่าเราฝากเงินด้วยวิธีใด และแจ้งการฝากเงินเมื่อไร

ยกตัวอย่าง หลักทรัพย์ฟิลลิป (ประเทศไทย)

- เมื่อแจ้งการวางเงินเพื่อทำการซื้อ-ขายด้วยการโอนเงินสด ก่อนเวลา 10.00 น. เงินจะเข้าพอร์ตและทำการซื้อ-ขายได้เวลา 10.30 น.

- เมื่อแจ้งการวางเงินเพื่อทำการซื้อ-ขายด้วยการโอนเงินสด ระหว่างเวลา 10.00-12.30 น. เงินจะเข้าพอร์ตและทำการซื้อ-ขายได้เวลา 15.00 น.

- เมื่อแจ้งการวางเงินเพื่อทำการซื้อ-ขายด้วยการโอนเงินสด หลังเวลา 15.30 น. เงินจะเข้าพอร์ตและทำการซื้อ-ขายได้ในวันถัดไป

- เมื่อแจ้งการวางเงินเพื่อทำการซื้อขายด้วยเช็ค ก่อนเวลา 12.00 น. เงินจะเข้าพอร์ตและทำการซื้อ-ขายได้ ใน 2 วันทำการถัดไป

3.4 ตรวจสอบยอดเงินในโปรแกรมส่งคำสั่งซื้อ-ขาย ว่ายอดเงินตรงกับที่เราโอนเข้าไปหรือไม่

4. ซื้อหุ้น

ถ้าเราคิดว่าตัวเองพร้อมแล้วก็เริ่มซื้อ-ขายหุ้นได้เลย โดยอาจเลือกซื้อ-ขายหุ้นในราคาต่ำ ๆ และปริมาณน้อย ๆ ก่อน โดยขั้นต่ำของการซื้อหุ้นแต่ละครั้งคือ 100 หุ้น เพื่อทดลองลงทุนดู ซึ่งเมื่อเราได้โอนเงินเข้าพอร์ตไปแล้วก็สามารถซื้อหุ้นผ่านโปรแกรมส่งคำสั่งที่แนะนำกันไปได้เลย โดยเลือกหุ้นที่สนใจจะซื้อ ดูราคาปัจจุบัน ดูราคา BID และ Offer

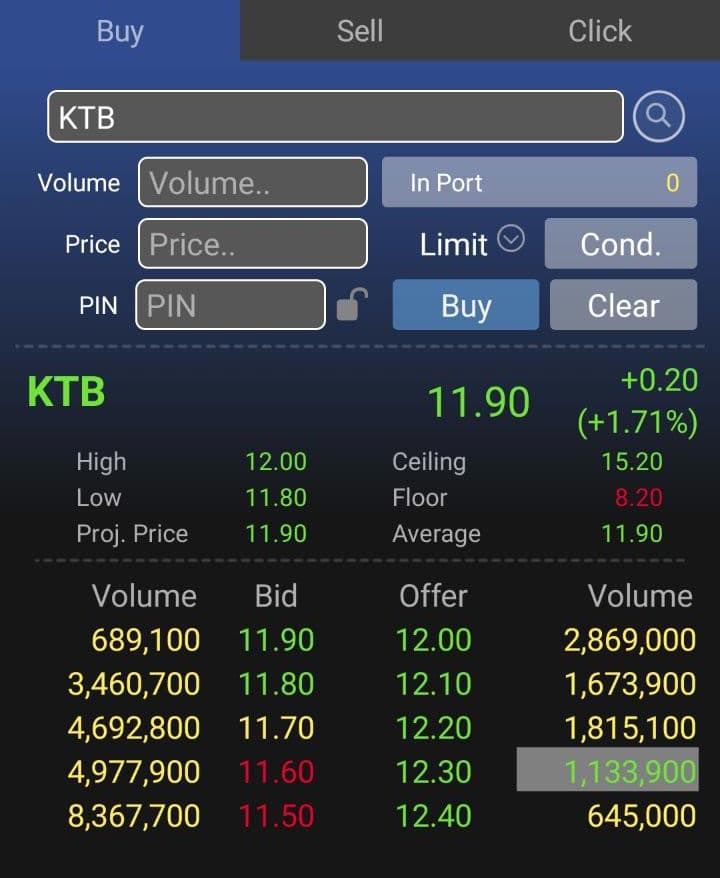

เพื่อให้เข้าใจคำว่า Bid และ Offer ลองมาดูตัวอย่างกัน

หุ้น KTB (ธนาคารกรุงไทย)

หากเราต้องการซื้อหุ้น KTB ที่ราคา 11.90 บาท เมื่อเราเคาะราคาไป เราจะยังไม่ได้หุ้นในทันที เราต้องรอให้คนที่เสนอซื้อ 689,100 หุ้น ก่อนหน้าเราซื้อได้หมดก่อน จึงจะถึงคิวของเรา

ส่วน Offer ราคาเสนอขายที่สูงสุด ณ ขณะนั้น อยู่ที่ 12.00 บาท มีคนรอขายจำนวน 2,869,000 หุ้น ส่วนราคา 12.10 บาท จำนวน 1,673,900 หุ้น ไล่เรียงกันไป

ทั้งนี้ หากเราไม่อยากรอคิวซื้อที่ราคา 11.90 บาท เราอาจจะเสนอซื้อที่ราคา 12.00 บาท ซึ่งจะทำให้เราได้หุ้นทันที เพราะมีคนเสนอขายเราที่ราคา 12.00 บาท อยู่แล้ว จำนวน 2,869,000 หุ้น

สำหรับตัวหนังสือที่เป็นสีต่าง ๆ นั้นคือ

- สีเขียว แสดงว่าราคานั้นสูงกว่าราคาหุ้นที่ปิดตลาดเมื่อวาน

- สีแดง แสดงว่าราคานั้นต่ำกว่าราคาหุ้นที่ปิดตลาดเมื่อวาน

- สีเหลือง แสดงว่าราคานั้นเท่ากับราคาหุ้นที่ปิดตลาดเมื่อวาน

ในที่นี้ หุ้น KTB ณ ขณะนี้ราคา 11.90 บาท บวกเพิ่มจากราคาปิดเมื่อวาน 0.20 บาท แสดงว่าเมื่อวานราคาปิดอยู่ที่ 11.70 บาท

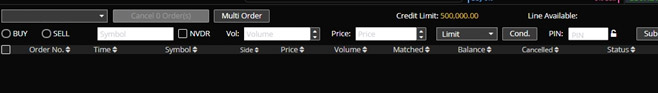

* ซื้อหุ้นยังไง ?

- เมื่อเลือกหุ้น จะตั้งเป้าราคาที่ต้องการซื้อไว้แล้ว ก็ให้กด BUY

- กรอกชื่อหุ้นตรงช่องค้นหา ระวังอย่ากรอกผิด เพราะหุ้นบางตัวมีชื่อคล้ายกัน

- ใส่จำนวนหุ้นที่ต้องการซื้อที่ช่อง Volume

- ใส่ราคาที่เราต้องการซื้อที่ช่อง Price

- ใส่ PIN ของตัวเองที่ได้ลงทะเบียนไว้ ซึ่งจะต้องใส่ PIN เพื่อยืนยันการส่งคำสั่งซื้อ-ขายทุกครั้ง

- กดปุ่ม BUY หรือ Submit

* ขายหุ้นยังไง ?

ใช้วิธีเดียวกับการซื้อหุ้นเลย แต่ให้กดปุ่ม Sell แทน จากนั้นกรอกข้อมูลหุ้นที่ต้องการขาย จำนวนหุ้น และราคาที่ต้องการขาย

* กดซื้อปุ๊บ กดขายปั๊บ จะได้หุ้นทันทีเลยไหม ?

อาจจะซื้อ-ขายได้หุ้นทันที หรือซื้อ-ขายไม่ได้ทันที ขึ้นอยู่กับราคาที่เราตั้งไว้

- กรณีซื้อหุ้น

หากเราตั้งราคาไว้เท่ากับราคาที่อยู่ในช่อง BID ฝั่งซ้าย จะต้องเข้าคิวจนกว่า Volume ที่เสนอซื้อก่อนหน้าเราหมดไป เราถึงมีโอกาสได้ซื้อราคา BID ที่ตั้งใจ โดยเมื่อส่งคำสั่งซื้อ จะขึ้นคำว่า Queuing คือให้เรารอคิว

แต่ถ้าต้องการได้หุ้นทันที ให้ใส่ราคาฝั่ง Offer หรือที่คนเล่นหุ้นเรียกว่า "เคาะขวา" ได้เลย ก็จะได้หุ้นทันที คำสั่งซื้อของเราจะขึ้นคำว่า M หรือ Matched แปลว่าซื้อหุ้นตัวนั้นได้แล้ว

- กรณีขายหุ้น

จะตรงข้ามกับการซื้อหุ้น คือ หากตั้งราคาไว้ที่ช่อง Offer จะต้องเข้าคิวขายจนกว่า Volume ที่เสนอขายก่อนหน้าเราหมดไป แต่ถ้าต้องการขายหุ้นทันที ให้ตั้งราคาเท่ากับช่อง BID บนสุด ก็จะขายหุ้นได้ทันที

* ข้อควรรู้

แต่ถ้าต้องการได้หุ้นทันที ให้ใส่ราคาฝั่ง Offer หรือที่คนเล่นหุ้นเรียกว่า "เคาะขวา" ได้เลย ก็จะได้หุ้นทันที คำสั่งซื้อของเราจะขึ้นคำว่า M หรือ Matched แปลว่าซื้อหุ้นตัวนั้นได้แล้ว

- กรณีขายหุ้น

จะตรงข้ามกับการซื้อหุ้น คือ หากตั้งราคาไว้ที่ช่อง Offer จะต้องเข้าคิวขายจนกว่า Volume ที่เสนอขายก่อนหน้าเราหมดไป แต่ถ้าต้องการขายหุ้นทันที ให้ตั้งราคาเท่ากับช่อง BID บนสุด ก็จะขายหุ้นได้ทันที

* ข้อควรรู้

- เมื่อส่งคำสั่งซื้อ ถ้าขึ้นสถานะ Q หรือ Queuing รอคิวอยู่ ตรงนี้เราสามารถยกเลิกการซื้อ-ขายได้ทุกเมื่อ หรือสามารถกดเปลี่ยนแปลงราคาได้ โดยกด Cancel แต่หากขึ้นสถานะ M หรือ Matched แล้ว แสดงว่าคุณได้หุ้นตัวนั้นเรียบร้อยแล้ว จะยกเลิกคำสั่งซื้อ-ขายไม่ได้อีก

- กรณีราคาซื้อ-ขายที่เราตั้งไว้ ไม่ Matched เลยจนตลาดหลักทรัพย์ฯ ปิดทำการ สถานะจะเปลี่ยนเป็น E หรือ Expired คือคำสั่งซื้อ-ขายหมดอายุ แสดงว่าเราไม่สามารถซื้อหุ้น หรือขายหุ้นตัวนั้นได้ ให้มาส่งคำสั่งซื้อ-ขายใหม่ในวันอื่น ๆ

* ไม่รู้จะซื้อหุ้นที่ราคาเท่าไรดี อาจใช้วิธี DCA

หากใครยังจับจังหวะการซื้อ-ขายไม่ถูก ไม่แน่ใจว่าควรซื้อช่วงไหนดี ก็สามารถใช้วิธีการซื้อเฉลี่ยแบบ DCA (dollar-cost averaging) คือการถัวเฉลี่ยต้นทุน โดยสามารถตั้งคำสั่งซื้อแบบรายเดือนหรือรายสัปดาห์ก็ได้ในโปรแกรมส่งคำสั่ง แล้วระบบจะช่วยซื้อหุ้นให้เราอัตโนมัติตามระยะเวลาที่เราต้องการ อ้อ ! แต่ต้องเตรียมเงินในพอร์ตให้พร้อมด้วยนะ

ข้อดีของการ DCA จะช่วยลดความผันผวนของพอร์ตการลงทุนได้ เพราะไม่ต้องคำนึงถึงภาวะตลาดและจังหวะในการเข้าซื้อ แนวคิดนี้จะทำให้เราซื้อหุ้นได้จำนวนมากขึ้นเมื่อราคาลดลง และซื้อหุ้นได้จำนวนน้อยลงเมื่อราคาสูงขึ้น ซึ่งทำให้ต้นทุนเฉลี่ยของพอร์ตลดลง

![เล่นหุ้นจำลอง เล่นหุ้นจำลอง]()

มือใหม่หลายคนน่าจะยังไม่กล้าเทรดหุ้นในสนามจริง ถ้างั้นมาซ้อมมือด้วยการฝึกเล่นหุ้นจำลองก่อนดูไหม ไม่ต้องใช้เงินจริงก็เล่นได้ เพื่อให้เกิดความคุ้นเคยกับระบบ และการส่งคำสั่งซื้อ-ขายผ่านอินเทอร์เน็ต ซึ่งเดี๋ยวนี้มีหลายเว็บไซต์ที่ให้ทดลองเล่นหุ้นจำลองฟรี แต่ที่ได้รับความนิยมมากก็คือ Click2win ของตลาดหลักทรัพย์แห่งประเทศไทยนั่นเอง

สำหรับการเล่นหุ้นจำลองผ่าน Click2win ก็ไม่ยาก แค่สมัครสมาชิกที่ set.or.th แล้วนำรหัสสมาชิกมา Log in ที่ click2win ได้เลย หรือจะลงทะเบียนผ่านแอปฯ Streaming Click2Win ก็ได้

- ดาวน์โหลด Streaming Click2Win สำหรับ iOS

- ดาวน์โหลด Streaming Click2Win สำหรับ Android

เมื่อเข้าระบบแล้ว สามารถทดลองส่งคำสั่งซื้อ-ขายหุ้นและอนุพันธ์ด้วยโปรแกรม Streaming Pro ในราคาจริง ข้อมูลจริง อัปเดตกันแบบเรียลไทม์ในตลาดหุ้นจริง ๆ โดยนักลงทุนแต่ละคนจะมีเงินลงทุนจำลองให้คนละ 5 ล้านบาท ส่วนจะซื้อหุ้น ขายหุ้นตัวไหน ก็เลือกกันได้ตามสบาย มีการคิดค่าธรรมเนียมค่านายหน้าตามจริงเลย

ทั้งนี้ โครงการดังกล่าวจะเปิดเป็นรอบ ๆ ตามที่ตลาดหลักทรัพย์ฯ กำหนด ในปีหนึ่งสามารถสมัครเล่นได้หลายรอบ แต่ระบบจะทำการสรุปคะแนนและลบข้อมูลพอร์ตโฟลิโอเก่าทั้งหมดทุกสิ้นไตรมาส และเริ่มต้นเล่นใหม่ทุกวันที่ 1 ของเดือนเมษายน กรกฎาคม ตุลาคม และมกราคม

หุ้น IPO

นอกจากนี้ยังสามารถหาความรู้เพิ่มเติมเรื่องการเล่นหุ้นได้จากบทความข้างล่างนี้

- เล่นหุ้นเอง VS ซื้อกองทุนรวมหุ้น ชี้ชัด ๆ ทางเลือกไหนใช่สำหรับคุณ

- 3 สาเหตุที่ลงทุนในหุ้นแล้วไม่รวย ได้กำไรน้อย ขาดทุนเยอะ

- 5 วิธีเจ๋ง ๆ ทำเงินด้วยหุ้นแบบวอร์เรน บัฟเฟตต์ มหาเศรษฐีระดับโลก

- หุ้นผันผวนขนาดนี้ จัดพอร์ตยังไงดี

*หมายเหตุ : อัปเดตข้อมูลล่าสุดเมื่อวันที่ 2 กุมภาพันธ์ 2564

* ไม่รู้จะซื้อหุ้นที่ราคาเท่าไรดี อาจใช้วิธี DCA

หากใครยังจับจังหวะการซื้อ-ขายไม่ถูก ไม่แน่ใจว่าควรซื้อช่วงไหนดี ก็สามารถใช้วิธีการซื้อเฉลี่ยแบบ DCA (dollar-cost averaging) คือการถัวเฉลี่ยต้นทุน โดยสามารถตั้งคำสั่งซื้อแบบรายเดือนหรือรายสัปดาห์ก็ได้ในโปรแกรมส่งคำสั่ง แล้วระบบจะช่วยซื้อหุ้นให้เราอัตโนมัติตามระยะเวลาที่เราต้องการ อ้อ ! แต่ต้องเตรียมเงินในพอร์ตให้พร้อมด้วยนะ

ข้อดีของการ DCA จะช่วยลดความผันผวนของพอร์ตการลงทุนได้ เพราะไม่ต้องคำนึงถึงภาวะตลาดและจังหวะในการเข้าซื้อ แนวคิดนี้จะทำให้เราซื้อหุ้นได้จำนวนมากขึ้นเมื่อราคาลดลง และซื้อหุ้นได้จำนวนน้อยลงเมื่อราคาสูงขึ้น ซึ่งทำให้ต้นทุนเฉลี่ยของพอร์ตลดลง

----------------------------------------------

วิธีเล่นหุ้นจำลอง ผ่าน Click2win

----------------------------------------------

มือใหม่หลายคนน่าจะยังไม่กล้าเทรดหุ้นในสนามจริง ถ้างั้นมาซ้อมมือด้วยการฝึกเล่นหุ้นจำลองก่อนดูไหม ไม่ต้องใช้เงินจริงก็เล่นได้ เพื่อให้เกิดความคุ้นเคยกับระบบ และการส่งคำสั่งซื้อ-ขายผ่านอินเทอร์เน็ต ซึ่งเดี๋ยวนี้มีหลายเว็บไซต์ที่ให้ทดลองเล่นหุ้นจำลองฟรี แต่ที่ได้รับความนิยมมากก็คือ Click2win ของตลาดหลักทรัพย์แห่งประเทศไทยนั่นเอง

สำหรับการเล่นหุ้นจำลองผ่าน Click2win ก็ไม่ยาก แค่สมัครสมาชิกที่ set.or.th แล้วนำรหัสสมาชิกมา Log in ที่ click2win ได้เลย หรือจะลงทะเบียนผ่านแอปฯ Streaming Click2Win ก็ได้

- ดาวน์โหลด Streaming Click2Win สำหรับ iOS

- ดาวน์โหลด Streaming Click2Win สำหรับ Android

เมื่อเข้าระบบแล้ว สามารถทดลองส่งคำสั่งซื้อ-ขายหุ้นและอนุพันธ์ด้วยโปรแกรม Streaming Pro ในราคาจริง ข้อมูลจริง อัปเดตกันแบบเรียลไทม์ในตลาดหุ้นจริง ๆ โดยนักลงทุนแต่ละคนจะมีเงินลงทุนจำลองให้คนละ 5 ล้านบาท ส่วนจะซื้อหุ้น ขายหุ้นตัวไหน ก็เลือกกันได้ตามสบาย มีการคิดค่าธรรมเนียมค่านายหน้าตามจริงเลย

ทั้งนี้ โครงการดังกล่าวจะเปิดเป็นรอบ ๆ ตามที่ตลาดหลักทรัพย์ฯ กำหนด ในปีหนึ่งสามารถสมัครเล่นได้หลายรอบ แต่ระบบจะทำการสรุปคะแนนและลบข้อมูลพอร์ตโฟลิโอเก่าทั้งหมดทุกสิ้นไตรมาส และเริ่มต้นเล่นใหม่ทุกวันที่ 1 ของเดือนเมษายน กรกฎาคม ตุลาคม และมกราคม

-------------------------------------------------------------------

รวมคำศัพท์ที่ควรรู้สำหรับมือใหม่เริ่มต้นเล่นหุ้น

-------------------------------------------------------------------

ย่อมาจาก Initial Public Offering คือ การเสนอขายหุ้นใหม่ให้ประชาชนทั่วไปเป็นครั้งแรก โดยหากบริษัทต้องการเงินทุนเพื่อขยายกิจการ และกระจายการถือครองหุ้นให้ประชาชนทั่วไป ก็สามารถนำหุ้นของตนออกเสนอขายได้ ผ่านบริษัทหลักทรัพย์ที่รับเป็นผู้จัดจำหน่ายหลักทรัพย์ (underwriters) ซึ่งจะต้องได้รับความเห็นชอบจาก ก.ล.ต. และต้องจัดทำหนังสือชี้ชวนตามหลักเกณฑ์ที่ ก.ล.ต. กำหนดไว้

ATO

ATO

At the Open (ATO) คือ ราคาตอนเปิดตลาด ในช่วง pre open ทั้งเช้าและบ่าย หมายความว่า หากเราต้องการซื้อ-ขายหุ้นตัวนั้น ณ ราคาเปิดตลาดทันที ต้องส่งคำสั่งด้วยราคา ATO (ไม่ต้องพิมพ์ราคาในช่อง price) จะทำให้สามารถซื้อ-ขายได้ตามจำนวนที่ต้องการที่ราคาเปิด

ATC

ATC

At the Close (ATC) คือ ราคาตอนปิดตลาด หากส่งคำสั่งด้วยราคา ATC ก็จะซื้อ-ขายหุ้นตัวนั้นได้ในราคาปิดตลาด

Ceiling

Ceiling

คือ ราคาเสนอซื้อเสนอขายที่สูงสุดของตลาดหลักทรัพย์ฯ เป็นการกำหนดเพดานไว้ว่าหุ้นตัวนั้นควรจะซื้อ-ขายภายในวันเพิ่มขึ้นไม่เกิน 30% ของราคาปิดวันก่อน

Floor

Floor

คือ ราคาเสนอซื้อเสนอขายที่ต่ำสุดของตลาดหลักทรัพย์ฯ เป็นการกำหนดว่า หุ้นตัวนั้นควรจะซื้อ-ขายภายในวันลดลงไม่เกิน 30% ของราคาปิดวันก่อน

Circuit Breaker

คือ การที่ตลาดหลักทรัพย์ฯ จะหยุดทำการซื้อ-ขายโดยอัตโนมัติเป็นการชั่วคราว เมื่อตลาดหุ้นมีความผันผวนรุนแรง และราคาหลักทรัพย์โดยรวมเปลี่ยนแปลงลดลงมาก โดยหยุดพักเพื่อให้นักลงทุนมีเวลาในการตรวจสอบข้อมูลข่าวสารที่มีผลกระทบต่อการลงทุนอย่างครบถ้วน

- Circuit Breaker คืออะไร ย้อนเหตุการณ์ตลาดหุ้นไทยร่วงหนัก จนต้องพักการซื้อ-ขาย

T+2

Circuit Breaker

คือ การที่ตลาดหลักทรัพย์ฯ จะหยุดทำการซื้อ-ขายโดยอัตโนมัติเป็นการชั่วคราว เมื่อตลาดหุ้นมีความผันผวนรุนแรง และราคาหลักทรัพย์โดยรวมเปลี่ยนแปลงลดลงมาก โดยหยุดพักเพื่อให้นักลงทุนมีเวลาในการตรวจสอบข้อมูลข่าวสารที่มีผลกระทบต่อการลงทุนอย่างครบถ้วน

- Circuit Breaker คืออะไร ย้อนเหตุการณ์ตลาดหุ้นไทยร่วงหนัก จนต้องพักการซื้อ-ขาย

T+2

คือ วันทำการที่ 2 นับจากวันซื้อ-ขายหลักทรัพย์ โดยไม่นับรวมวันเสาร์-อาทิตย์ และวันหยุดของสถาบันการเงินตามประกาศของธนาคารแห่งประเทศไทย เช่น หากซื้อหุ้นวันศุกร์ ให้นับไปอีก 2 วันทำการ เงินจะตัดจากบัญชีในวันอังคาร เช่นเดียวกับการขายหุ้น เงินจะเข้าบัญชีในอีก 2 วันทำการเช่นกัน

ทั้งนี้ หากเป็น T+1, T+3 หรือตัวเลขอื่น ๆ ที่มักใช้ในการซื้อ-ขายกองทุน ตัวเลขด้านหลังก็คือกี่วันทำการนั้น ๆ เหมือนกับ T+2

Dividend Yield

ทั้งนี้ หากเป็น T+1, T+3 หรือตัวเลขอื่น ๆ ที่มักใช้ในการซื้อ-ขายกองทุน ตัวเลขด้านหลังก็คือกี่วันทำการนั้น ๆ เหมือนกับ T+2

Dividend Yield

คือ อัตราผลตอบแทนจากเงินปันผล เป็นตัวชี้วัดเพื่อให้ผู้ลงทุนทราบว่า หากลงทุนซื้อหุ้น ณ ระดับราคาตลาดในปัจจุบัน จะมีโอกาสได้รับเงินปันผลตอบแทนจากการลงทุนในอัตราคิดเป็นร้อยละเท่าไรจากราคาหุ้นที่ซื้อ

P/E

P/E

Price to Earning (P/E) คือ อัตราส่วนระหว่างราคาหุ้น หารด้วยกำไรสุทธิต่อหุ้นที่บริษัททำได้ในรอบปีล่าสุด ซึ่งจะเป็นตัวบอกจุดคุ้มทุนให้กับผู้ลงทุนได้ว่า เมื่อซื้อหุ้นที่ราคาเท่านี้ เราจะได้ทุนคืนในอีกกี่ปี

เช่น หุ้น A ราคา 10 บาท มีกำไรต่อหุ้น 1 บาท ดังนั้น P/E เท่ากับ 10 เท่า หรือเราจะได้ทุน 10 บาท คืน เมื่อถือหุ้น A ครบ 10 ปี หากบริษัทยังทำกำไรได้เท่าเดิมในทุก ๆ ปี

อย่างไรก็ตาม ไม่ใช่ว่าหุ้นที่มี P/E สูง ๆ ไม่น่าลงทุน เพราะการที่หุ้นนั้นมี P/E สูง อาจสะท้อนได้ว่าหุ้นนั้นมีสภาพคล่องดี หรือมีแนวโน้มกำไรเพิ่มขึ้นก็เป็นได้

P/BV

เช่น หุ้น A ราคา 10 บาท มีกำไรต่อหุ้น 1 บาท ดังนั้น P/E เท่ากับ 10 เท่า หรือเราจะได้ทุน 10 บาท คืน เมื่อถือหุ้น A ครบ 10 ปี หากบริษัทยังทำกำไรได้เท่าเดิมในทุก ๆ ปี

อย่างไรก็ตาม ไม่ใช่ว่าหุ้นที่มี P/E สูง ๆ ไม่น่าลงทุน เพราะการที่หุ้นนั้นมี P/E สูง อาจสะท้อนได้ว่าหุ้นนั้นมีสภาพคล่องดี หรือมีแนวโน้มกำไรเพิ่มขึ้นก็เป็นได้

P/BV

Price to Book Value (P/BV) เป็นอัตราส่วนเปรียบเทียบระหว่างราคาหุ้น ต่อมูลค่าทางบัญชีต่อหุ้น ซึ่งหุ้นที่มี P/BV ต่ำ ย่อมจะดีกว่าหุ้นที่มี P/BV สูง ค่านี้เป็นที่นิยมเนื่องจากหาได้ง่ายจากงบการเงิน แต่อาจเบี่ยงเบนจากมาตรฐานได้ถ้าใช้มาตรฐานบัญชีที่แตกต่างกัน และไม่เหมาะที่จะใช้กับธุรกิจบริการที่มีการลงทุนในสินทรัพย์ถาวรน้อย

- XD (Excluding Dividend) : ผู้ซื้อไม่ได้สิทธิรับเงินปันผล หากซื้อหุ้นในวันที่ขึ้นเครื่องหมาย แต่ถ้าอยากได้เงินปันผลจะต้องซื้อหุ้นนั้นก่อนวันที่ขึ้นเครื่องหมาย XD และถือจนถึงวันที่ขึ้นเครื่องหมาย XD จึงจะได้สิทธิรับเงินปันผล

- XR (Excluding Right) : ผู้ซื้อไม่ได้สิทธิจองซื้อหุ้นออกใหม่

- XW (Excluding Warrant) : ผู้ซื้อไม่ได้สิทธิรับใบสำคัญแสดงสิทธิที่จะซื้อหลักทรัพย์

- XS (Excluding Short-term Warrant) : ผู้ซื้อไม่ได้สิทธิรับใบสำคัญแสดงสิทธิในการจองซื้อหลักทรัพย์ระยะสั้น

- XT (Excluding Transferable Subscription Right) : ผู้ซื้อไม่ได้สิทธิรับใบสำคัญแสดงสิทธิในการซื้อหุ้นเพิ่มทุนที่โอนสิทธิได้

- XI (Excluding Interest) : ผู้ซื้อไม่ได้สิทธิรับดอกเบี้ย

- XP (Excluding Principal) : ผู้ซื้อไม่ได้สิทธิรับเงินต้นที่บริษัทประกาศจ่ายคืนในคราวนั้น

- XA (Excluding All) : ผู้ซื้อไม่ได้สิทธิทุกประเภทที่บริษัทประกาศให้ในคราวนั้น

- XE (Excluding Exercise) : ผู้ซื้อไม่ได้สิทธิในการนำตราสารสิทธิไปแปลงสภาพเป็นหุ้นอ้างอิง

- XM (Excluding Meetings) : ผู้ซื้อไม่มีสิทธิเข้าประชุมผู้ถือหุ้น

- XN (Excluding Capital Return) : ผู้ซื้อไม่มีสิทธิในการรับเงินคืนจากการลดทุน

- XB (Excluding Other Benefit) : ผู้ซื้อไม่ได้สิทธิจองซื้อหุ้นออกใหม่ในกรณีต่อไปนี้

1. สิทธิจองซื้อหุ้นบุริมสิทธิ ที่จัดสรรให้แก่ผู้ถือหุ้นสามัญ

2. สิทธิจองซื้อหุ้นสามัญ ที่จัดสรรให้แก่ผู้ถือหุ้นบุริมสิทธิ

3. สิทธิในการจองซื้อหลักทรัพย์ที่เสนอขายให้แก่ประชาชนทั่วไป โดยจัดสรรให้แก่ผู้ถือหุ้นเดิมของบริษัท

4. สิทธิในการจองซื้อหลักทรัพย์ของบริษัทในเครือ

และนี่ก็คือภาพรวมของการเล่นหุ้น ซึ่งไม่ยากอย่างที่คิด ขั้นต่อไปก็ถึงเวลาเติมความรู้ให้ตัวเองมากขึ้น ติดตามข่าวสารทั้งในและต่างประเทศ ทั้งเรื่องการเมือง เศรษฐกิจ เพราะสิ่งเหล่านี้เป็นปัจจัยที่อาจมากระทบต่อตลาดหุ้นในบ้านเราได้

ความหมายของเครื่องหมายต่าง ๆ ที่อยู่ท้ายชื่อหุ้น

- XD (Excluding Dividend) : ผู้ซื้อไม่ได้สิทธิรับเงินปันผล หากซื้อหุ้นในวันที่ขึ้นเครื่องหมาย แต่ถ้าอยากได้เงินปันผลจะต้องซื้อหุ้นนั้นก่อนวันที่ขึ้นเครื่องหมาย XD และถือจนถึงวันที่ขึ้นเครื่องหมาย XD จึงจะได้สิทธิรับเงินปันผล

- XR (Excluding Right) : ผู้ซื้อไม่ได้สิทธิจองซื้อหุ้นออกใหม่

- XW (Excluding Warrant) : ผู้ซื้อไม่ได้สิทธิรับใบสำคัญแสดงสิทธิที่จะซื้อหลักทรัพย์

- XS (Excluding Short-term Warrant) : ผู้ซื้อไม่ได้สิทธิรับใบสำคัญแสดงสิทธิในการจองซื้อหลักทรัพย์ระยะสั้น

- XT (Excluding Transferable Subscription Right) : ผู้ซื้อไม่ได้สิทธิรับใบสำคัญแสดงสิทธิในการซื้อหุ้นเพิ่มทุนที่โอนสิทธิได้

- XI (Excluding Interest) : ผู้ซื้อไม่ได้สิทธิรับดอกเบี้ย

- XP (Excluding Principal) : ผู้ซื้อไม่ได้สิทธิรับเงินต้นที่บริษัทประกาศจ่ายคืนในคราวนั้น

- XA (Excluding All) : ผู้ซื้อไม่ได้สิทธิทุกประเภทที่บริษัทประกาศให้ในคราวนั้น

- XE (Excluding Exercise) : ผู้ซื้อไม่ได้สิทธิในการนำตราสารสิทธิไปแปลงสภาพเป็นหุ้นอ้างอิง

- XM (Excluding Meetings) : ผู้ซื้อไม่มีสิทธิเข้าประชุมผู้ถือหุ้น

- XN (Excluding Capital Return) : ผู้ซื้อไม่มีสิทธิในการรับเงินคืนจากการลดทุน

- XB (Excluding Other Benefit) : ผู้ซื้อไม่ได้สิทธิจองซื้อหุ้นออกใหม่ในกรณีต่อไปนี้

1. สิทธิจองซื้อหุ้นบุริมสิทธิ ที่จัดสรรให้แก่ผู้ถือหุ้นสามัญ

2. สิทธิจองซื้อหุ้นสามัญ ที่จัดสรรให้แก่ผู้ถือหุ้นบุริมสิทธิ

3. สิทธิในการจองซื้อหลักทรัพย์ที่เสนอขายให้แก่ประชาชนทั่วไป โดยจัดสรรให้แก่ผู้ถือหุ้นเดิมของบริษัท

4. สิทธิในการจองซื้อหลักทรัพย์ของบริษัทในเครือ

และนี่ก็คือภาพรวมของการเล่นหุ้น ซึ่งไม่ยากอย่างที่คิด ขั้นต่อไปก็ถึงเวลาเติมความรู้ให้ตัวเองมากขึ้น ติดตามข่าวสารทั้งในและต่างประเทศ ทั้งเรื่องการเมือง เศรษฐกิจ เพราะสิ่งเหล่านี้เป็นปัจจัยที่อาจมากระทบต่อตลาดหุ้นในบ้านเราได้

นอกจากนี้ยังสามารถหาความรู้เพิ่มเติมเรื่องการเล่นหุ้นได้จากบทความข้างล่างนี้

- เล่นหุ้นเอง VS ซื้อกองทุนรวมหุ้น ชี้ชัด ๆ ทางเลือกไหนใช่สำหรับคุณ

- 3 สาเหตุที่ลงทุนในหุ้นแล้วไม่รวย ได้กำไรน้อย ขาดทุนเยอะ

- 5 วิธีเจ๋ง ๆ ทำเงินด้วยหุ้นแบบวอร์เรน บัฟเฟตต์ มหาเศรษฐีระดับโลก

- หุ้นผันผวนขนาดนี้ จัดพอร์ตยังไงดี

*หมายเหตุ : อัปเดตข้อมูลล่าสุดเมื่อวันที่ 2 กุมภาพันธ์ 2564

ขอบคุณข้อมูลจาก : ตลาดหลักทรัพย์แห่งประเทศไทย, ตลาดหลักทรัพย์แห่งประเทศไทย, ตลาดหลักทรัพย์แห่งประเทศไทย, ตลาดหลักทรัพย์แห่งประเทศไทย, หลักทรัพย์บัวหลวง, หลักทรัพย์ฟิลลิป (ประเทศไทย), Settrade.com