ช่วง 2-3 ปีมานี้ สินทรัพย์ดิจิทัลอย่างคริปโทเคอร์เรนซี (Cryptocurrency) เป็นช่องทางการเก็งกำไรที่ได้รับความนิยมสูงขึ้นเรื่อย ๆ ซึ่งแม้ประเทศไทยจะมีกฎหมายออกมาตั้งแต่ปี 2561 ระบุให้ผู้ที่มีกำไรหรือได้รับผลประโยชน์จากคริปโทเคอร์เรนซี หรือโทเคนดิจิทัล ต้องเสียภาษี แต่ในทางปฏิบัติยังไม่เกิดขึ้นจริง เนื่องจากยังไม่มีหลักเกณฑ์และแนวทางการเสียภาษีที่ชัดเจนออกมา จึงยังไม่ค่อยมีใครได้ยื่นภาษีคริปโต

กระทั่งในปี 2565 ประเด็นนี้ถูกนำกลับมาพูดถึงอีกครั้ง เมื่อกรมสรรพากรแจ้งให้ผู้ซื้อ-ขายสินทรัพย์ดิจิทัลแล้วได้กำไร ต้องกรอกข้อมูลยื่นแบบภาษีเงินได้บุคคลธรรมดา เพราะกำไรที่ได้รับถือเป็นเงินได้พึงประเมิน ทำให้หลายคนสงสัยว่าแล้วกรณีไหนต้องเสียภาษีบ้าง และจะคำนวณเพื่อยื่นภาษี 2564 อย่างไร ก่อนอื่นลองมาทำความเข้าใจเกี่ยวกับเรื่องภาษีคริปโตกันสักหน่อย

นักลงทุนที่เป็นบุคคลธรรมดาต้องเสียภาษี 2 ส่วน คือ

1. ภาษีหัก ณ ที่จ่าย

โดยหักในอัตรา 15% ของกำไรที่ได้ เช่น ขายคริปโตได้กำไร 10,000 บาท จะถูกหัก ณ ที่จ่าย 1,500 บาท ผู้ลงทุนจึงได้รับเงินเพียง 8,500 บาท

2. ภาษีเงินได้บุคคลธรรมดาประจำปี

เมื่อการลงทุนในคริปโตสร้างผลกำไรหรือเงินปันผลคืนให้เรา ย่อมถือเป็นรายได้ประจำปีที่ต้องยื่นภาษีเงินได้บุคคลธรรมดา ซึ่งจะเป็นเงินได้ประเภทใดนั้นขึ้นอยู่กับที่มาของรายได้ เช่น

- กำไรจากการขาย เทรด หรือการโอนคริปโทเคอร์เรนซี ถือเป็นเงินได้พึงประเมินตามมาตรา 40 (4) (ฌ)

- เงินที่ได้จากการขุดเหรียญแล้วนำไปขาย จ่าย โอน หรือแลกเปลี่ยน ถือเป็นเงินได้พึงประเมินตามมาตรา 40 (8)

- พนักงานได้รับเงินเดือนเป็นคริปโทเคอร์เรนซี ถือเป็นเงินได้ประเภท 40 (1)

- ผู้รับจ้างได้รับค่าจ้างเป็นคริปโทเคอร์เรนซี ถือเป็นเงินได้จากการรับทำงานให้ ไม่ว่างานนั้นจะเป็นงานประจำหรือชั่วคราว และถือเป็นเงินได้ประเภท 40 (2)

- เหรียญที่ได้รับแจกมาฟรี ๆ หรือได้รางวัลมา ถือเป็นเงินได้ตามมาตรา 40 (8)

- กรณีฝากโทเคนดิจิทัลไว้แล้วได้รับผลประโยชน์ตอบแทน เช่น Yield Farming หรือ Staking ถือเป็นเงินได้ตามมาตรา 40 (4)

- หากฝากคริปโทเคอร์เรนซีแล้วได้รับผลประโยชน์ตอบแทน เช่น Yield Farming หรือ Staking ถือเป็นเงินได้ตามมาตรา 40 (8)

1. ยื่นภาษีครึ่งปี (ภ.ง.ด.94)

- เงินได้จากการขุดเหรียญ แล้วนำไปขายได้กำไร

- ได้รับผลตอบแทนจากการนำคริปโทเคอร์เรนซีไปหาประโยชน์ เช่น การทำ Yield Farming หรือ Staking

- ได้รับเหรียญแจกมาให้ฟรี ๆ หรือได้รับเป็นรางวัลส่งเสริมการขาย

2. ยื่นภาษีประจำปี (ภ.ง.ด.90/91)

สำหรับเงินได้ตามมาตรา 40 (1), (2), 4), (8) ซึ่งเป็นเงินที่ได้จากกำไรทั้งปี โดยต้องยื่นแบบในช่วงเดือนมกราคม-มีนาคม ในปีถัดไป

นั่นหมายความว่า ผู้ที่มีเงินได้ตามมาตรา 40 (8) จะต้องยื่นภาษีปีละ 2 ครั้ง

ในความเป็นจริงคงไม่มีใครเทรดได้กำไรครั้งเดียวแล้วจบ แต่มักจะซื้อ-ขายอยู่หลายครั้ง หลายรอบ มีทั้งที่ได้กำไรบ้าง ขาดทุนบ้าง แล้วจะคำนวณภาษีอย่างไรดี ?

ประเด็นนี้ ล่าสุดทางกรมสรรพากรเคลียร์แล้วว่า ให้นักลงทุนสามารถนำส่วนที่ขาดทุนมาหักลบจากส่วนที่เป็นกำไร โดยมีเงื่อนไขคือ

- ต้องเป็นผลขาดทุนที่เกิดขึ้นในปีเดียวกันกับกำไร เช่น เทรดขาดทุนในปี 2564 สามารถนำมาลบกำไรในปี 2564 ได้

- ต้องเทรดผ่าน Exchange ที่ ก.ล.ต. รับรองเท่านั้น หมายความว่า หากเทรดใน Exchange ต่างประเทศ ไม่สามารถนำส่วนขาดทุนมาหักลบกำไรได้

ทีนี้เราจะไปดูวิธียื่นภาษีคริปโตผ่านออนไลน์กัน แต่หากใครยังมีข้อสงสัยอื่น ๆ ว่าแบบไหนต้องเสียภาษี หรือไม่เสียภาษี เช่น

- ถือคริปโตหรือโทเคนไว้เฉย ๆ ยังไม่ได้ขาย จะเสียภาษีไหม ?

- เทรด Binance ต้องเสียภาษีในไทยไหม ?

- ขายเหรียญได้กำไร แต่ยังไม่ได้โอนออกจากพอร์ต คิดภาษีด้วยหรือเปล่า ?

- แล้วจะคิดต้นทุนอย่างไร ?

ลองมาทำความเข้าใจแบบละเอียดได้ที่กระทู้นี้ก่อน >> สรุปภาษีคริปโต เก็บอย่างไร เทรดขาดทุน สายขุด สายฟาร์ม ต้องเสียภาษีไหม

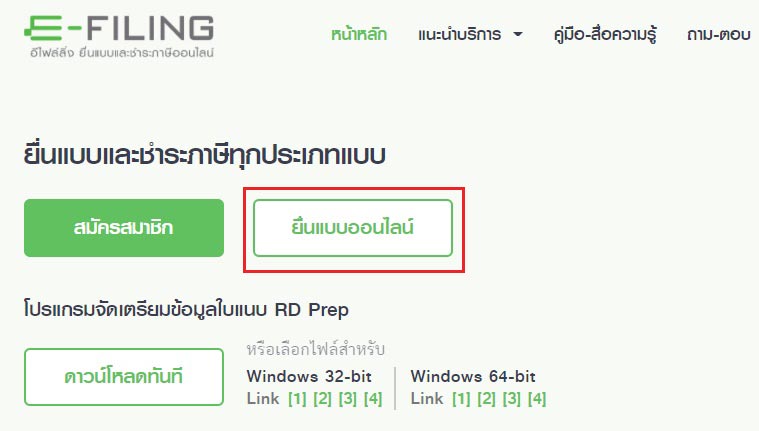

1. เข้าเว็บไซต์ efiling.rd.go.th ของกรมสรรพากร

ภาพจาก : กรมสรรพากร

ภาพจาก : กรมสรรพากร

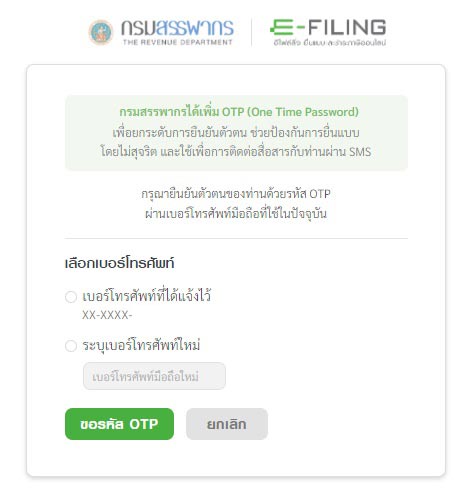

2. ยืนยันตัวตน

ภาพจาก : กรมสรรพากร

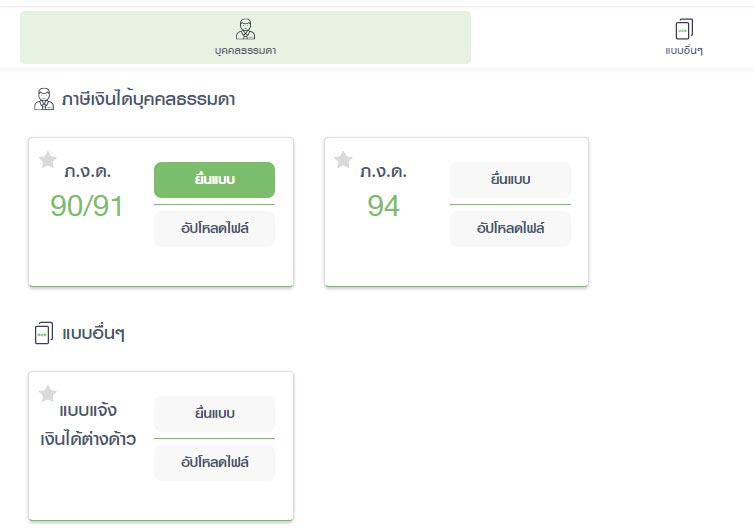

3. เลือกแบบภาษี

ภาพจาก : กรมสรรพากร

- สำหรับการยื่นแบบภาษีเงินได้ประจำปี (ยื่นช่วงเดือนมกราคม-เมษายน) ให้เลือกยื่นแบบ ภ.ง.ด.90/91 โดยกด "ยื่นแบบ"

- สำหรับคนที่ต้องการยื่นแบบภาษีครึ่งปี (ยื่นช่วงเดือนกรกฎาคม-กันยายน) ให้เลือกยื่นแบบ ภ.ง.ด.94

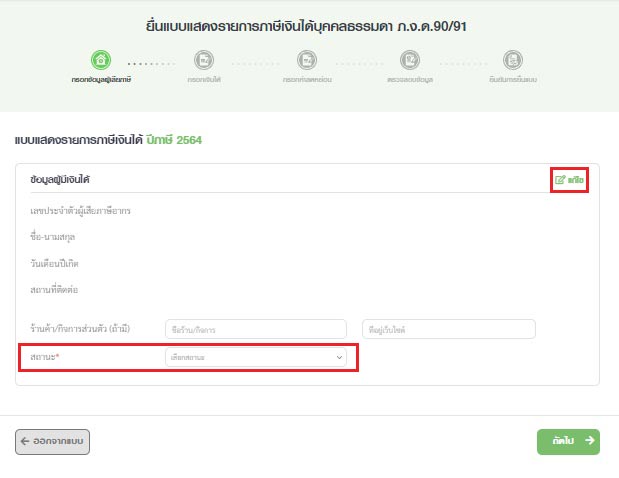

4. ตรวจสอบข้อมูล

ภาพจาก : กรมสรรพากร

ในหน้า "แบบแสดงรายการภาษีเงินได้ ปีภาษี 2564" จะมีข้อมูลที่เรากรอกไว้ในขั้นตอนของการลงทะเบียน สมัครสมาชิกปรากฏอยู่ ให้เราตรวจสอบข้อมูลให้ถูกต้อง หากพบข้อมูลไม่ตรงกับความเป็นจริงให้กด "แก้ไข" เพราะเมื่อกดยืนยันข้อมูลไปแล้วจะไม่สามารถกลับมาแก้ไขได้อีก

- กรณีมีร้านค้า/กิจการส่วนตัว ให้ระบุชื่อร้านค้า หรือเว็บไซต์ (ถ้าไม่มีไม่ต้องกรอก)

- เลือก "สถานะ" ซึ่งมีให้เลือกทั้งสถานะโสด/หม้าย/สมรส/หย่า/เสียชีวิต

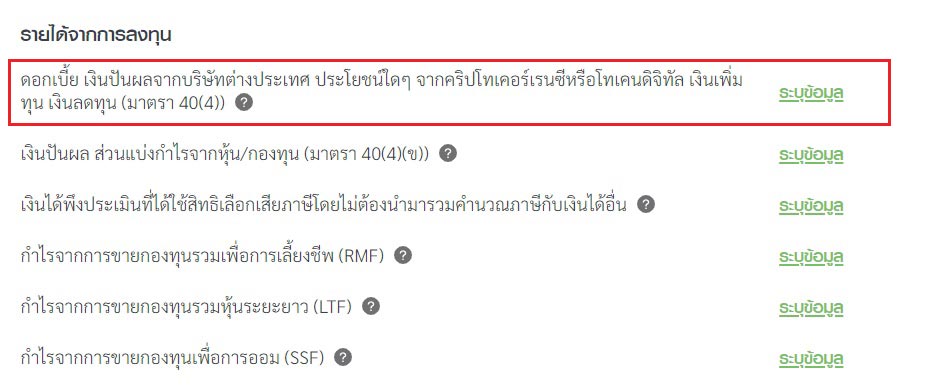

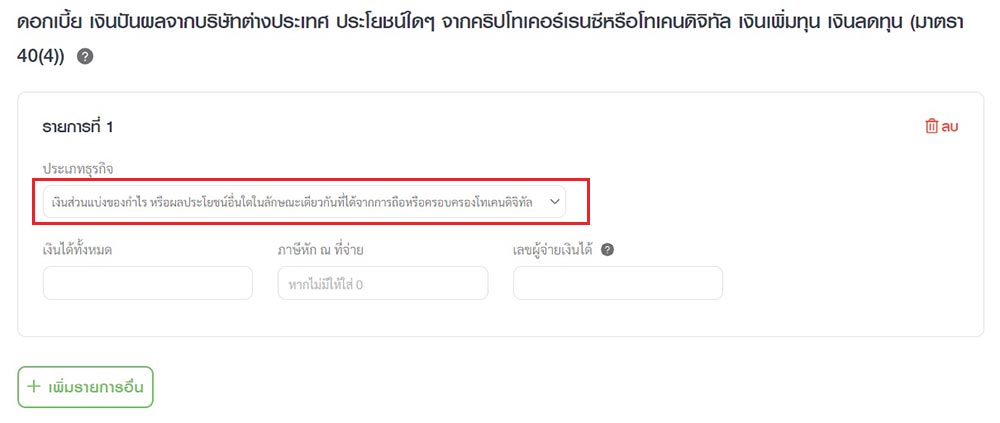

5. กรอกเงินได้

ภาพจาก : กรมสรรพากร

ภาพจาก : กรมสรรพากร

ส่วนนี้ให้เรากรอก "เงินได้ทั้งหมด" คือ นำกำไรและผลประโยชน์ที่ได้จากคริปโตทุกรายการมารวมมูลค่ากัน แล้วกรอกเป็นตัวเลขรวม ไม่ต้องแยกทีละรายการ

เช่น ปีที่ผ่านมาเราซื้อ-ขายไป 10 ครั้ง ก็ให้นำเฉพาะส่วนกำไรทั้งหมดที่ได้จากการซื้อ-ขายมารวมกัน แล้วใส่ตัวเลขลงไป และถ้าเคยถูกหักภาษี ณ ที่จ่าย ไว้แล้ว ก็กรอกตัวเลขลงไปด้วย (ถ้าไม่มีไม่ต้องกรอก) เสร็จเรียบร้อยให้กด "บันทึก"

หากมีรายได้ตามมาตราอื่น ๆ เช่น ขุดเหรียญแล้วขายได้เงิน หรือได้เหรียญมาฟรี จะเป็นมาตรา 40 (8) ก็ให้กรอกตามประเภทเงินได้ที่ถูกต้อง

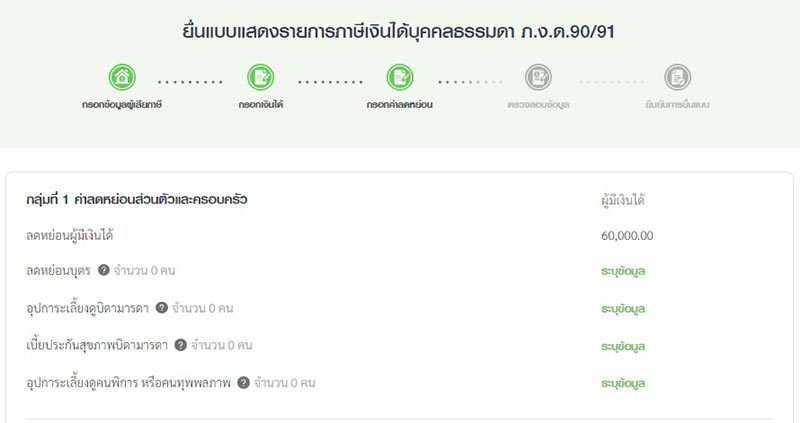

6. กรอกค่าลดหย่อน

ภาพจาก : กรมสรรพากร

ให้ใส่ข้อมูลรายการลดหย่อนภาษีที่เรามี ซึ่งจะแบ่งเป็น

- กลุ่มที่ 1 ค่าลดหย่อนส่วนตัวและครอบครัว

- กลุ่มที่ 2 ค่าลดหย่อน/ยกเว้น ด้านการออมและการลงทุน

- กลุ่มที่ 3 ค่าลดหย่อน/ยกเว้น จากสินทรัพย์และมาตรการนโยบายภาครัฐ

- กลุ่มที่ 4 เงินบริจาค

อ่านเพิ่มเติม : คู่มือลดหย่อนภาษี 2564 รู้ไว้ก่อนยื่นภาษีเงินได้บุคคลธรรมดา

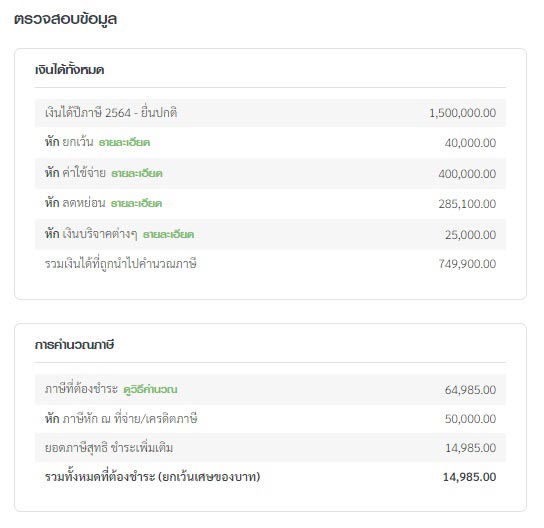

7. ตรวจสอบข้อมูล

ภาพจาก : กรมสรรพากร

ระบบจะสรุปข้อมูลเงินได้ทั้งหมดที่หักยกเว้น/หักค่าใช้จ่าย/หักลดหย่อน และคำนวณภาษีที่ต้องจ่ายมาให้เราตรวจสอบข้อมูล

- กรณีขึ้นข้อความว่า "รวมทั้งหมดที่ต้องชำระ (ยกเว้นเศษของบาท)" จะหมายถึงเราต้องจ่ายภาษีให้กรมสรรพากรอีกเท่าไร

- กรณีขึ้นข้อความว่า "ยอดภาษีสุทธิชำระไว้เกิน" แสดงว่าเราจ่ายภาษีไว้เกิน และจะได้รับเงินคืนภาษี ซึ่งตรงนี้เลือกได้เลยว่าต้องการขอคืนภาษีหรือไม่ต้องการ

เมื่อตรวจสอบข้อมูลทั้งหมดเรียบร้อยแล้วให้กด "ยืนยันการยื่นแบบ" เท่านี้ก็เสร็จสิ้นการยื่นภาษี 2564 แล้วล่ะ

การยื่นภาษีคริปโตไม่ใช่เรื่องยาก แต่นักลงทุนต้องคำนวณต้นทุนให้ดี และเก็บเอกสารการซื้อ-ขาย หรือหลักฐานต่าง ๆ ที่ใช้ยืนยันการทำธุรกรรมไว้ เผื่อกรณีกรมสรรพากรเรียกตรวจสอบในภายหลัง ส่วนใครที่พร้อมยื่นภาษีคริปโต 2564 แล้ว สามารถยื่นผ่านออนไลน์ได้เลยถึงวันที่ 8 เมษายน 2565

บทความที่เกี่ยวข้องกับคริปโทเคอร์เรนซีและภาษี

- สรรพากร แจ้งผู้มีกำไรจากการขายคริปโต ต้องเสียภาษี ใครหลบเลี่ยงมีระบบตรวจสอบ

- สรุปภาษีคริปโต เก็บอย่างไร เทรดขาดทุน สายขุด สายฟาร์ม ต้องเสียภาษีไหม

- บิตคอยน์ (Bitcoin) คืออะไร โอกาสหรือความเสี่ยง เมื่อจะลงทุนเงินดิจิทัลในโลกออนไลน์

- Ethereum คืออะไร กับความน่าสนใจที่ไม่ใช่แค่คริปโทเคอร์เรนซี

- NFT คืออะไร รู้จักช่องทางสร้างรายได้จากสินทรัพย์ดิจิทัลที่กำลังมาแรง !

- ขั้นตอนยื่นภาษีออนไลน์ ง่าย ๆ มือใหม่ก็ทำได้

- ลดหย่อนภาษี 2564 มีอะไรบ้าง รู้ไว้ก่อนยื่นภาษีเงินได้บุคคลธรรมดา

- ภาษีเงินได้บุคคลธรรมดา ก่อนยื่นมีวิธีคำนวณอย่างไร มาดูกันเลย

- เงินเดือนไม่ถึงเกณฑ์เสียภาษี แล้วแบบนี้ยังต้องยื่นภาษีด้วยไหม ?

* หมายเหตุ : อัปเดตข้อมูลล่าสุดวันที่ 8 กุมภาพันธ์ 2565

ขอบคุณภาพจาก : กรมสรรพากร

ขอบคุณข้อมูลจาก : กรมสรรพากร (1), (2), (3), ราชกิจจานุเบกษา, THE STANDARD WEALTH