เรียบเรียงข้อมูลโดยกระปุกดอทคอม

การมีรถยนต์ไว้ใช้งานถือว่าช่วยอำนวยความสะดวกในการเดินทางได้เป็นอย่างดี โดยเฉพาะถ้าอยู่กันเป็นครอบครัว หากไม่มีรถยนต์ การเดินทางเพื่อรับ-ส่งลูกไปโรงเรียน ก็คงทุลักทุเลพอสมควร ส่วนใครที่ประกอบอาชีพค้าขาย รถยนต์ยิ่งเป็นปัจจัยสำคัญหนึ่งในกระบวนการขนส่งสินค้า ดังนั้นหลาย ๆ คน จึงใฝ่ฝันที่จะมีรถยนต์ไว้ในครอบครองสักคัน แน่นอนว่า กว่าจะได้รถยนต์มาใช้สักคันนั้นต้องมีเงินก้อนเป็นจำนวนหนึ่ง ดังนั้นผู้ที่ต้องการซื้อรถควรวางแผนทางการเงินอย่างรอบคอบ เพื่อให้มีเงินใช้จ่ายในกรณีจำเป็นด้วย

ทั้งนี้ สำหรับคนที่มีรถอยู่แล้วอาจจะคุ้นเคยกับคำว่า ไฟแนนซ์ และ รีไฟแนนซ์ เป็นอย่างดี แต่สำหรับมือใหม่ที่อยากมีรถคันแรกไว้ในครอบครอง เราได้รวบรวมรายละเอียดเรื่องสินเชื่อรถยนต์มานำเสนอ เพื่อช่วยให้เห็นแนวทางในการเตรียมตัวก่อนซื้อรถได้ชัดเจนมากขึ้น โดยเฉพาะผู้ที่กำลังมองหาตัวช่วยอื่น ๆ เพื่อแบ่งเบาภาระในการผ่อนชำระค่างวด

การจัดไฟแนนซ์ เรียกเป็นภาษาทางการ คือ การเช่าซื้อ เป็นหนึ่งในวิธีการขอสินเชื่อเพื่อนำมาผ่อนชำระค่ารถในแต่ละงวด ในปัจจุบันมีบริษัทที่ทำธุรกิจเกี่ยวกับการเช่าซื้อรถยนต์เกิดขึ้นมากมาย ไม่ว่าจะเป็นธนาคารพาณิชย์ บริษัทเงินทุนหลักทรัพย์ สถาบันการเงินเอกชนต่าง ๆ หรือแม้แต่บริษัทผู้จำหน่ายรถยนต์บางยี่ห้อ ที่หันมาจับธุรกิจสินเชื่อรถยนต์เพื่อจูงใจผู้ซื้อพิจารณารถยนต์ของบริษัทตนเองมากขึ้น ซึ่งหลักเกณฑ์หรือเงื่อนไขที่พิจารณาเพื่ออนุมัติสินเชื่อนั้น ย่อมแตกต่างกันออกไปตามนโยบายของบริษัท

1. การเช่าซื้อรถยนต์ใหม่จากตัวแทนจำหน่ายโดยตรง เช่น Toyota Leasing, Honda Leasing, Isuzu Leasing , Nissan Leasing, BMW Leasing, Mercedes-Benz Leasing เป็นต้น

2. การเช่าซื้อรถยนต์ใช้แล้วหรือที่เรียกว่ารถยนต์มือสอง สามารถแบ่งได้เป็น 2 กรณี คือ

2.1 ซื้อรถใช้แล้วหรือรถมือสองผ่านแหล่งขายรถมือ 2 โดยตรง เช่น เต็นท์รถ, ห้างขายรถมือสองของตัวแทนจำหน่ายรถใหม่ ซึ่งในกรณีนี้ทางผู้ขายมักมีสถาบันการเงินไว้คอยบริการจัดไฟแนนซ์อยู่แล้ว

2.2 ซื้อรถใช้แล้วหรือรถมือสองจากบุคคลอื่น เช่น ซื้อจากเครือญาติ เพื่อน คนรู้จัก หรือ ซื้อจากเว็บไซต์ลงประกาศขายรถทั่วไป สำหรับในข้อนี้ ผู้ซื้ออาจต้องติดต่อกับสถาบันการเงินหรือสถาบันที่รับจัดไฟแนนซ์ด้วยตนเอง หรืออาจขอให้เต็นท์รถจัดการเรื่องไฟแนนซ์ให้ ซึ่งอาจต้องเสียค่าใช้จ่ายเพิ่มเติมเพื่อความสะดวกนั่นเอง

สำหรับผู้ต้องการซื้อสินค้าที่มีราคาสูงเพื่อนำไปใช้งาน แต่กลับพบอุปสรรคใหญ่คือการไม่มีเงินก้อนเพียงพอ จนต้องหาหนทางอื่น ๆ บริการสินเชื่อประเภทเช่าซื้อ (Hire Purchase) และ ลีสซิ่ง (Leasing) ที่ผู้เช่าซื้อสามารถทยอยจ่ายค่างวดได้ตามกำลังทรัพย์ และนำสินค้านั้นมาใช้งานได้ทันที ซึ่งถือว่า การขอเชื่อเป็นทางเลือกที่ดีสำหรับผู้มีงบประมาณจำกัด แต่สัญญาทั้ง 2 แบบนี้ จะเหมือนหรือแตกต่างกันอย่างไร เรามีรายละเอียดมาให้พิจารณา ดังนี้

มีลักษณะคล้ายกับการซื้อสินค้าเงินผ่อน แต่ต่างกันตรงที่ว่า กรรมสิทธิ์ในทรัพย์สินนั้นยังไม่เป็นของเราจนกว่าจะชำระค่าสินค้านั้นครบ กล่าวคือ จะมีการทำสัญญาหรือข้อตกลงระหว่างผู้เช่าซื้อและผู้ให้เช่า ว่าจะมีการชำระค่าสินค้าเป็นงวด ๆ ตามจำนวนเงินและระยะเวลาที่กำหนด โดยระหว่างนั้นเราสามารถนำสินค้าหรือทรัพย์สินนั้นมาใช้งานได้ก่อนแต่กรรมสิทธิ์ยังเป็นของผู้ให้เช่าซื้อ จนกว่าจะจ่ายเงินครบตามสัญญาจึงจะโอนกรรมสิทธิ์ในทรัพย์สินนั้นมาเป็นของเรา

มีลักษณะคล้ายกับสัญญาเช่าซื้อ คือ เราจะต้องชำระเงินค่าเช่าเป็นงวด ๆ ตามจำนวนเงินและระยะเวลาที่กำหนดในสัญญาเช่า ต่างกันตรงที่เมื่อสิ้นสุดสัญญาเช่าแล้ว เราสามารถเลือกได้ว่า จะซื้อต่อสัญญาเช่าหรือส่งคืนทรัพย์ดังกล่าวไปยังผู้ให้เช่า ทั้งนี้ ผู้ที่ทำสัญญาสินเชื่อลีสซิ่ง มักเป็นบริษัทหรือนิติบุคลที่ต้องการเช่าทรัพย์สินที่มีราคาแพงหรือเช่าทรัพย์สินในปริมาณมาก เช่น เครื่องจักร รถยนต์ หรืออาจเป็นการเช่าสินค้าที่เทคโนโลยีมีการเปลี่ยนแปลงอย่างรวดเร็ว เช่น คอมพิวเตอร์สำนักงาน เครื่องถ่ายเอกสาร เป็นต้น

นอกจากนี้ ลีสซิ่งยังแบ่งออกเป็น 2 แบบ คือ สัญญาเช่าการเงิน (Financial Lease) และ สัญญาเช่าดำเนินงาน (Operating Lease) โดยมีความแตกต่างในด้านของราคาทรัพย์สิน กรรมสิทธิ์ในทรัพย์สิน รวมถึงอายุสัญญา ตามตารางดังนี้

นอกเหนือจากเรื่องกรรมสิทธิ์ในสินทรัพย์แล้ว สินเชื่อเช่าซื้อ (Hire Purchase) และ ลีสซิ่ง (Leasing) ยังแตกต่างกันในเรื่องของอัตราดอกเบี้ย คือ

- สัญญาเช่าซื้อ จะคิดดอกเบี้ยในอัตราคงที่ (Flat rate) โดยดอกเบี้ยจะถูกคิดจากเงินต้นซึ่งคงที่ตลอดอายุสัญญา

- สัญญาลีสซิ่ง จะคิดดอกเบี้ยที่แท้จริงแบบลดต้นลดดอก (Effective Rate) โดยคำนวณจากเงินต้นที่ลดลงในแต่ละงวด ซึ่งจะทำให้ดอกเบี้ยที่ต้องจ่ายในแต่ละงวดลดลงไปด้วย

ตัวอย่างการคิดดอกเบี้ยสัญญาเช่าซื้อและลีสซิ่ง

หากเราต้องการรถยนต์ที่มีราคา 500,000 บาท ระยะเวลาผ่อนไม่เกิน 2 ปี (24 งวด) อัตราดอกเบี้ย 12% ต่อปี การคำนวณอัตราดอกเบี้ยจะมีวิธีการดังนี้

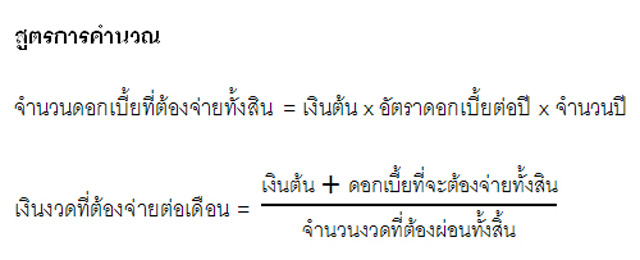

สูตรการคำนวณ

วิธีคิด

1. คำนวณดอกเบี้ยที่ต้องจ่ายทั้งสิ้น

= 500,000 x 12% x 2 ปี

= 120,000 บาท

2. คำนวณเงินผ่อนต่องวด

= (500,000 + 120,000) ÷24

= 25,834 บาทต่องวด

สรุป ผู้เช่าซื้อต้องจ่ายเงินทั้งหมดเท่ากับ 500,000 + 120,000 = 620,000 บาท โดยทยอยผ่อนเดือนละ 25,834 บาท

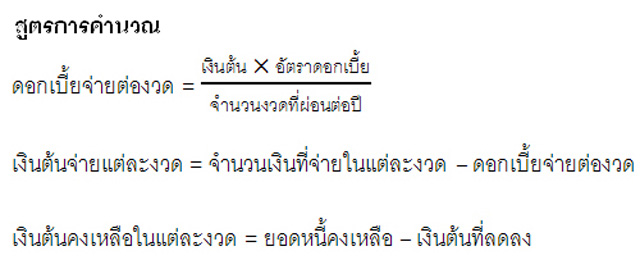

สูตรการคำนวณ

หากผู้ให้เช่า กำหนดให้จ่ายเงินงวดเท่ากับ 23,537 บาทต่องวด สามารถคำนวณอัตราดอกเบี้ยด้วยวิธีการดังนี้

งวดที่ 1

1. คำนวณดอกเบี้ยงวดที่ 1 = (500000 x 12%) ÷ 12

= 5,000 บาท

2. คำนวณเงินต้นจ่ายงวดที่ 1

= 23,537 - 5,000

= 18,537 บาท

3. คำนวณเงินต้นคงเหลือจากการจ่ายงวดที่ 1

= 500,000 -18,537

= 481,463 บาท (จะเป็นเงินต้นสำหรับคำนวณดอกเบี้ยในงวดที่ 2)

งวดที่ 2

1. คำนวณดอกเบี้ยงวดที่ 2 = (481,463 x 12%) ÷ 12

= 4,815 บาท

2. คำนวณเงินต้นจ่ายงวดที่ 2

= 23,537 – 4,815

= 18,722 บาท

3. คำนวณเงินต้นคงเหลือจากการจ่ายงวดที่ 1

= 481,463 -18,722

= 462,741 บาท (จะเป็นเงินต้นสำหรับคำนวณดอกเบี้ยในงวดที่ 3)

อย่างไรก็ตาม ในทางปฏิบัติ อัตราดอกเบี้ยของสัญญาเช่าซื้อและลีสซิ่ง อาจไม่จำเป็นต้องเท่ากัน ขึ้นอยู่กับสถาบันการเงินและผู้ประกอบการแต่ละแห่ง เช่นเดียวกับเรื่องการคิดอัตราดอกเบี้ยที่แท้จริงแบบลดต้นลดดอก ซึ่งปัจจุบันมีสถาบันการเงินหลายแห่ง ได้นำมาใช้เป็นจุดจูงใจให้ผู้เช่าซื้อทำสัญญาสินเชื่อที่มีการคำนวณอัตราดอกเบี้ยในรูปแบบดังกล่าวมากขึ้น ดังนั้นผู้เช่าซื้อควรพิจารณาเงื่อนไขในเรื่องผลประโยชน์อย่างรอบคอบ ด้วยการตรวจสอบจากสถาบันการเงิน และผู้ประกอบการที่ให้บริการดังกล่าวโดยตรง

ส่วนคำถามที่ว่า อัตราดอกเบี้ยแบบคงที่ และอัตราดอกเบี้ยที่แท้จริงแบบลดต้นลดดอก แบบไหนเสียดอกเบี้ยน้อยกว่ากัน เมื่อลองเปรียบเทียบแล้ว พบว่า อัตราดอกเบี้ยที่แท้จริงแบบลดต้นลดดอก เมื่อชำระค่างวดไปแล้ว ดอกเบี้ยจะถูกลดไปพร้อมกับเงินต้นที่ลดลงทุกงวด ขณะที่อัตราดอกเบี้ยแบบคงที่ ดอกเบี้ยถูกคิดจากเงินต้นเริ่มแรกเพียงครั้งเดียว ก่อนเฉลี่ยจ่ายในแต่ละงวด ดังนั้น อัตราดอกเบี้ยที่แท้จริงแบบลดต้นลดดอกจะเสียดอกเบี้ยน้อยกว่าอัตราดอกเบี้ยแบบคงที่นั่นเอง

ทั้งนี้ หลังจากเลือกรูปแบบสัญญาที่ต้องการได้แล้ว ผู้เช่าซื้อต้องรวบรวมเอกสารหลักฐานทั้งหมดจัดส่งให้เจ้าหน้าที่ตรวจสอบเครดิตของบริษัทรับจัดไฟแนนซ์ที่เราติดต่อไว้ เพื่อให้พิจารณาเอกสารที่ยื่นขอสินเชื่อว่ามีข้อมูลครบถ้วนถูกต้องหรือไม่ เช่น ข้อมูลส่วนบุคคล บัตรประจำตัวประชาชน สำเนาทะเบียนบ้าน หนังสือค้ำประกัน และหนังสือรับรองเงินเดือน

เมื่อเจ้าหน้าที่ตรวจสอบพิจารณาว่าเครดิตผ่านแล้ว ทางสถาบันการเงินก็จะแจ้งผลอนุมัติต่อผู้ซื้อ จากนั้นผู้ซื้อจึงสามารถเช่าซื้อรถยนต์ได้ทันที ซึ่งในขั้นตอนต่าง ๆ เหล่านี้ มักใช้เวลาประมาณไม่เกิน 7 วัน แต่จะช้าหรือเร็วขึ้นอยู่กับความพร้อมของเอกสารหรือนโยบายของบริษัทปล่อยสินเชื่อนั่นเอง

การรีไฟแนนซ์ คือ การที่ผู้เช่าซื้อรถได้ทำการกู้เงินก้อนใหม่เพื่อไปใช้คืนเงินกู้ก้อนเก่า โดยผู้เช่าซื้อรถอาจได้รับประโยชน์ที่ดีกว่าจากเงินกู้ก้อนใหม่ เช่น อัตราดอกเบี้ยที่ต่ำลง แต่การรีไฟแนนซ์ที่ดี ผู้เช่าซื้อรถจะต้องคำนึงด้วยว่า ส่วนต่างจากดอกเบี้ยที่ลดลง เช่น เมื่อนำค่างวดเก่ามาหักจากค่างวดใหม่ คุ้มกับค่าใช้จ่ายที่จะเกิดขึ้นในการรีไฟแนนซ์หรือไม่

ทั้งนี้ หากพิจารณาในรายละเอียดจะพบว่า การขอสินเชื่อครั้งใหม่หรือการรีไฟแนนซ์ อาจทำให้ผู้เช่าซื้อรถพบปัญหาเกี่ยวกับเงื่อนไขในการปิดบัญชีสินเชื่อรถยนต์ก่อนกำหนดที่ทำไว้กับสถาบันการเงินเดิม โดยมักระบุว่า ผู้เช่าซื้อรถยังคงต้องจ่ายดอกเบี้ยตามสัญญาเดิมต่อแม้จะกู้สินเชื่อในสถาบันการเงินใหม่ ซึ่งนั่นเท่ากับว่า ผู้เช่าซื้อรถจะต้องจ่ายดอกเบี้ยซ้ำซ้อน ทั้งดอกเบี้ยที่เกิดจากสัญญากู้ใหม่และดอกเบี้ยที่ยังค้างอยู่กับสัญญากู้เดิมนั่นเอง

ก่อนที่จะปิดบัญชีสินเชื่อเดิมเพื่อนำรถไปทำการขอสินเชื่อใหม่หรือรีไฟแนนซ์ ผู้เช่าซื้อรถต้องคำนวณว่า ดอกเบี้ยคงเหลือตามสัญญากู้เดิม เมื่อนำมาหักส่วนต่างกับดอกเบี้ยที่จะเกิดขึ้นจากการกู้ใหม่ ถือว่าคุ้มค่าหรือไม่ นอกจากนี้ บริษัทที่รับรีไฟแนนซ์บางแห่งยังหักเงินงวดแรก (เงินต้น+ดอกเบี้ย) ที่ลูกค้าต้องผ่อนชำระอีก 1 งวด ณ วันที่อนุมัติเงินกู้ ทำให้หลังรีไฟแนนซ์รถจะเหลือเงินสดรับจริง ๆ ในจำนวนไม่มากนัก แต่จะทำให้ระยะเวลาในการผ่อนชำระเงินยาวนานขึ้น ดังนั้น หากผู้เช่าซื้อมีความพร้อมในการชำระหนี้ หรือมีความชำนาญในการบริหารเงิน ก็คงไม่ได้รับผลกระทบจากเรื่องดังกล่าวมากนัก

ซึ่งหลังจากที่ผู้เช่าซื้อมั่นใจแล้วว่า สามารถวางแผงในการผ่อนชำระค่างวดได้จนครบตามสัญญา ผู้เช่าซื้อสามารถติดต่อบริษัทรับจัดไฟแนนซ์ หรือสถาบันการเงินต่าง ๆ ได้ด้วยวิธีเดียวกัน ทั้งนี้ ไม่ว่าผู้เช่าซื้อจะทำการรีไฟแนนซ์กับบริษัทเดิมที่เคยทำสัญญาสินเชื่อไว้ หรือจะเลือกสถาบันการเงินแห่งใหม่ ผู้เช่าซื้อก็สามารถเจรจาต่อรองเพื่อขออัตราดอกเบี้ยพิเศษ หรือเรียกร้องข้อเสนอพิเศษต่าง ๆ เพื่อให้ได้ประโยชน์สูงสุดจากการรีไฟแนนซ์ครั้งนี้ได้

จากข้อมูลเกี่ยวกับสินเชื่อรถยนต์ที่กล่าวมาในข้างต้น สามารถสรุป ข้อดี ข้อเสีย ของการรีไฟแนนซ์ในภาพรวมได้ว่า...

ส่วนใครที่ต้องการตัวช่วยในการผ่อนชำระค่างวดรถยนต์ หลังจากศึกษาเรื่องสินเชื่อในรูปแบบต่าง ๆ แล้ว เราได้รวบรวมข้อมูลสินเชื่อใหม่ที่น่าสนใจ จากแหล่งเงินทุนต่าง ๆ มาให้พิจารณากันแล้วค่ะ ในหัวข้อ รวมไฟแนนซ์รถยนต์ 2013 ส่วนข้อเสนอและเงื่อนไขเหล่านี้ จะโดนใจมากน้อยแค่ไหน ถ้าพร้อมแล้ว รีบไปดูกันเลยจ้า!