สำหรับผู้ที่มีบัตรเครดิตพกติดตัวเพื่อใช้ในการชำระค่าสินค้าและบริการ หรือใช้บัตรเครดิตเพื่อถอนเงินสดจากเครื่อง ATM มาใช้ก่อนล่วงหน้า แล้วค่อยจ่ายดอกเบี้ยหรือค่าธรรมเนียมต่าง ๆ ตามวัน เวลา ที่ผู้ออกบัตรกำหนดไว้ ซึ่งในบางกรณีหากผู้ใช้บัตรมีความจำเป็นต้องซื้อสินค้าหรือบริการที่มีราคาแพงเกินกว่าระดับรายได้ที่มีอยู่ และต้องใช้ระยะเวลาการผ่อนชำระที่ยาวนาน จนทำให้ยอดค่าธรรมเนียมบัตรเครดิตเพิ่มสูงขึ้น จนไม่รู้จะทำอย่างไรดี วันนี้เรามีคำตอบมาฝาก ทั้งข้อมูลการจัดไฟแนนซ์บัตรเครดิต การรีไฟแนนซ์บัตรเครดิต การคิดอัตราดอกเบี้ย และข้อดี-ข้อเสียต่าง ๆ ค่ะ

รีไฟแนนซ์บัตรเครดิตคืออะไร

สำหรับผู้ที่กำลังอยู่ในวังวนของการผ่อนชำระหนี้บัตรเครดิต แต่เกิดหมุนเงินไม่ทัน โดยไม่รู้ว่าจะทำอย่างไรดี การกู้สินเชื่อเพื่อผ่อนชำระบัตรเครดิต หรือที่เรียกว่า การจัดไฟแนนซ์บัตรเครดิต ซึ่งเป็นการขอสินเชื่อบุคคลภายใต้การกำกับ หรือที่คนทั่วไปมักจะคุ้นเคยกับคำว่า สินเชื่อส่วนบุคคล ก็น่าจะเป็นอีกทางเลือกหนึ่งที่น่าสนใจ เพราะสินเชื่อชนิดนี้ เป็นสินเชื่อส่วนบุคคลที่ไม่ต้องใช้หลักประกันในการขอสินเชื่อให้แก่บุคคลธรรมดา เพื่อนำไปซื้อสินค้าและบริการ หรือใช้ตามวัตถุประสงค์อื่น ๆ ที่ไม่ใช่การนำไปประกอบธุรกิจ

โดยสินเชื่อส่วนบุคคลเหมาะสมสำหรับบุคคลทั่วไปที่มีรายได้มั่นคง เช่น พนักงานประจำ ที่ต้องการกู้ยืมเงินก้อนโดยใช้ชื่อของตัวเอง และถ้าหากผ่านการอนุมัติแล้ว ผู้ขอสินเชื่อจะได้รับเงินจำนวนหนึ่งโอนเข้าบัญชีธนาคารทันที หรืออาจได้รับเป็นบัตรกดเงินสด เพื่อนำเงินดังกล่าวไปใช้จ่ายตามวัตถุประสงค์ แต่ผู้ขอสินเชื่อก็ต้องชำระเงินคืนธนาคารเป็นงวด ๆ เท่ากันทั้งเงินต้นและดอกเบี้ยตามระยะเวลาที่ตกลงกันไว้

ส่วนการรีไฟแนนซ์บัตรเครดิต คือ การกู้ยืมสินเชื่อก้อนใหม่เพื่อนำไปผ่อนชำระสินเชื่อเดิมที่มีอยู่ ซึ่งสถาบันการเงินมักมีข้อเสนอพิเศษเกี่ยวกับการรีไฟแนนซ์ เช่น การลดอัตราดอกเบี้ย หรือการยืดระยะเวลาในการผ่อนชำระให้ยาวนานขึ้น เพื่อแบ่งเบาภาระค่าใช้จ่ายของผู้ขอสินเชื่อ

ก่อนจะทำการจัดรีไฟแนนซ์บัตรเครดิต ผู้ใช้บัตรเครดิตที่มีภาระหนี้สินค้างคาอยู่ จะต้องวางแผนทางการเงินของตัวเองก่อนว่า รายรับหรือเงินเดือนที่ได้ในแต่ละเดือน ต่างกับรายจ่ายที่ใช้ในการผ่อนชำระหนี้สินต่าง ๆ มากน้อยเพียงใด หากคิดว่าตนยังมีศักยภาพในการผ่อนชำระหนี้บัตรเครดิตได้ ก็ควรเลี่ยงการรีไฟแนนซ์บัตรเครดิต เพราะวิธีนี้อาจกลายเป็นการก่อหนี้ก้อนใหม่และเพิ่มภาระให้กับตัวเองมากขึ้น แต่สำหรับผู้ที่มองว่า การรีไฟแนนซ์บัตรเครดิตเป็นทางออกที่ดีและเหมาะสมกับตนเอง ให้ลองมาดูในขั้นตอนต่อไป ซึ่งได้แก่ การเตรียมข้อมูลเพื่อประกอบการขอสินเชื่อ

สำหรับข้อมูลเพื่อประกอบการขอสินเชื่อเพื่อรีไฟแนนซ์

สำหรับข้อมูลเพื่อประกอบการขอสินเชื่อ ไม่ว่าจะเป็นการจัดไฟแนนซ์ครั้งแรก หรือการรีไฟแนนซ์ มักใช้ข้อมูลพื้นฐานเดียวกัน คือ ข้อมูลส่วนตัว เช่น ชื่อ-นามสกุล เพศ สถานภาพสมรส อาชีพ รายได้ หลักทรัพย์ที่มีแหล่ง ที่อยู่อาศัย ภาระหนี้ และประเภทหนี้ ตลอดจนวัตถุประสงค์ที่ต้องการนำเงินไปใช้

นอกจากข้อมูลส่วนตัวในเบื้องต้นนี้ ทางสถาบันการเงินจะทำการตรวจสอบประวัติการขอสินเชื่อและประวัติการชำระหนี้ต่าง ๆ หรือที่เรียกว่า ข้อมูลเครดิต ซึ่งปกติแล้วหากผู้ขอสินเชื่อเป็น ผู้มีอาชีพการงานดี รายได้มั่นคง ตั้งแต่ 15,000 บาทต่อเดือนขึ้นไป ไม่เคยมีหนี้สิน หรือมีความสามารถในการชำระหนี้ การจัดไฟแนนซ์หรือการรีไฟแนนซ์ ก็คงไม่ใช่เรื่องยากอะไร

สำหรับผู้ที่ต้องการรีไฟแนนซ์บัตรเครดิต ควรเตรียมเอกสารให้พร้อม โดยดูจากเงื่อนไขต่าง ๆ ที่สถาบันการเงินแต่ละแห่งกำหนดไว้ แต่ในเบื้องต้นมักใช้เอกสารที่เหมือนกัน ดังนี้

กรณีเป็นพนักงานประจำ ข้าราชการ และพนักงานรัฐวิสาหกิจ

- สำเนาบัตรประชาชน สำเนาบัตรข้าราชการ และสำเนาทะเบียนบ้าน

- สลิปเงินเดือนที่เป็นต้นฉบับเท่านั้น หรือหนังสือรับรองเงินเดือน อายุไม่เกิน 2 เดือน

- สำเนาสมุดเงินฝากหน้าแรกที่ระบุชื่อผู้สมัคร เพื่อโอนเงินสินเชื่อเข้าบัญชี

- เอกสารแสดงภาระหนี้ของสถาบันการเงินอื่นๆ

กรณีเป็นเจ้าของธุรกิจส่วนตัวหรือประกอบกิจการต่าง ๆ

- สำเนาบัตรประชาชน

- สำเนาหนังสือรับรองจดทะเบียนหรือสำเนาทะเบียนการค้า และสำเนาบัญชีรายชื่อผู้ถือหุ้น (กรณีนิติบุคคล)

- สำเนาบัญชีธนาคารที่ใช้หมุนเวียนในธุรกิจ ย้อนหลัง 6 เดือน หรือสำเนาภาษีเงินได้ (ภ.พ.30) หรือสำเนางบการเงินปัจจุบัน

- สำเนาสมุดเงินฝากหน้าแรกที่ระบุชื่อผู้สมัคร เพื่อโอนเงินสินเชื่อเข้าบัญชี

- เอกสารแสดงภาระหนี้ของสถาบันการเงินอื่น ๆ

ทั้งนี้ เมื่อเตรียมเอกสารพร้อมแล้ว ให้ติดต่อกับสถาบันเงินที่สนใจโดยตรง จากนั้นทางสถาบันการเงินจะนัดวันเซ็นสัญญาต่าง ๆ โดยใช้ระยะเวลาประมาณ 2-3 วัน เพื่อพิจารณาวงเงิน หากผ่านการอนุมัติแล้ว ทางสถาบันการเงินจะโอนเงินเข้าบัญชีของผู้ขอสินเชื่อทันที อย่างไรก็ตาม ขั้นตอนทั้งหมดนี้ขึ้นอยู่กับนโยบายของแต่ละสถาบันการเงินที่อาจมีความแตกต่างกัน

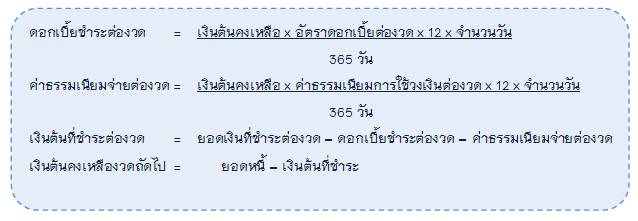

ตัวอย่างการคิดดอกเบี้ย

สินเชื่อส่วนบุคคลจะคำนวณแบบลดต้นลดดอก (Effective Rate) คล้ายคลึงกับวิธีการคิดดอกเบี้ยสำหรับสินเชื่อเพื่อที่อยู่อาศัย หรือสินเชื่อรถยนต์ แต่จะนำค่าธรรมเนียมอื่นที่เกี่ยวข้องจะถูกนำมารวมในการคำนวณอัตราดอกเบี้ยเพื่อใช้ในการคิดลดด้วย โดยมีตัวอย่างการคำนวณสินเชื่อ ดังนี้

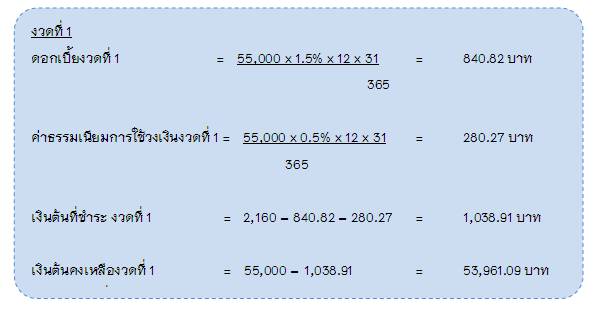

ตัวอย่าง เดือนมกราคม นาย ค. ได้รับอนุมัติสินเชื่อส่วนบุคคลจากธนาคารพาณิชย์แห่งหนึ่งเพื่อซื้อเฟอร์นิเจอร์ในการตกแต่งบ้าน จำนวน 55,000 บาท ธนาคารกำหนดอัตราดอกเบี้ย ค่าธรรมเนียม และยอดเงินชำระต่องวด ดังนี้

- อัตราดอกเบี้ยร้อยละ 1.5 ต่องวด (หรือเทียบเท่าร้อยละ 18 ต่อปี)

- อัตราค่าธรรมเนียมการใช้วงเงินร้อยละ 0.5 ต่องวด (หรือเทียบเท่าร้อยละ 6 ต่อปี)

- จ่ายชำระคืนแก่ธนาคารพาณิชย์ทุกเดือน ๆ ละ 2,160 บาท เป็นระยะเวลา 3 ปี หรือ 36 งวด

หาก นาย ค. ต้องการทราบว่า เงินที่ตนเองชำระในแต่ละงวด จำนวน 2,160 บาทนั้น เป็นการชำระค่าดอกเบี้ย ค่าธรรมเนียมที่เกี่ยวข้อง และเงินต้นจำนวนเท่าไร สามารถคำนวณได้จากสูตร ดังนี้

สำหรับเงินต้นคงเหลือในงวดที่ 1 นำไปคิดดอกเบี้ยและค่าธรรมเนียมในงวดที่ 2 เงินต้นคงเหลือในงวดที่ 2 ก็จะใช้คิดดอกเบี้ยและค่าธรรมเนียมในงวดที่ 3 สำหรับงวดถัด ๆ ไปก็จะใช้วิธีเดียวกันนี้

ทั้งนี้ ผู้สนใจใช้บริการสินเชื่อส่วนบุคคลควรศึกษาวิธีการคำนวณค่าธรรมเนียมหรืออัตราดอกเบี้ย เพิ่มเติมจากเว็บไซต์ของสถาบันการเงินหรือผู้ให้บริการแต่ละรายด้วย

ข้อดี - ข้อเสียการรีไฟแนนซ์บัตรเครดิต

ข้อดี

1. ทำให้มีเงินก้อนในการชำระหนี้บัตรเครดิต

2. มีเงินสำรองไว้ใช้ยามฉุกเฉิน เมื่อมีความจำเป็นต้องใช้เงินกะทันหัน

ข้อเสีย

1. ทำให้เกิดการใช้จ่ายเงินเกินตัว และก่อให้เกิดหนี้สินล้นพ้นตัว หากขาดการวางแผนทางการเงินที่ดี

2. ทำให้จำนวนเงินที่มีใช้ในอนาคตลดลง เนื่องจากสินเชื่อถือเป็นการนำเงินในอนาคตมาใช้ในปัจจุบัน

คำแนะนำสำหรับผู้ที่มีภาระหนี้สิน

สำหรับผู้ใดที่มีภาระหนี้สินเกิดขึ้น แล้ว ควรทำตารางรายละเอียดต่าง ๆ ให้ชัดเจน เช่น ประเภทหนี้ที่มีอยู่ จำนวนเงินต้นค้างชำระ จำนวนดอกเบี้ยค้างชำระ และวันถึงกำหนดชำระ เพื่อให้สามารถวางแผนการชำระเงินได้ ที่สำคัญระหว่างที่กำลังทยอยชำระหนี้เก่า ไม่ควรก่อหนี้สินเพิ่มอีก ซึ่งรวมถึงการกู้ยืมเพื่อมาจ่ายหนี้เก่าด้วย จากนั้นขอให้ทยอยผ่อนชำระหนี้สินเดิมให้หมด แม้อาจใช้เวลานานสักหน่อย แต่หนี้สินของคุณก็จะหมดไปในที่สุด

นอกจากนี้ ในกรณีที่ผู้ใช้บัตรเครดิตมีภาระหนี้สินมากกว่าเงินคงเหลือในแต่ละเดือน ขอให้ทำการปรึกษากับสถาบันผู้ออกบัตร รวมถึงแหล่งเงินทุนที่ทำการขอรีไฟแนนซ์ เพื่อร่วมกันหาวิธีแก้ไขปัญหาหนี้สินที่เหมาะสมกับความสามารถในการชำระหนี้ เช่น การยืดอายุการชำระหนี้ การลดจำนวนเงินที่ผ่อนชำระต่อเดือน หรือการชำระเงินต้นโดยปลอดดอกเบี้ยให้ระยะเวลาหนึ่ง และสิ่งที่สำคัญที่สุดคือ ผู้ใช้บัตรไม่ควรหนีหนี้ไม่ว่าจะมีกรณีใด ๆ ขึ้น เพราะหากมีข้อมูลเครดิตไม่ดี โอกาสที่กู้เงินจากธนาคารในจำนวนที่มากกว่าวงเงินสินเชื่อของบัตรเครดิตในอนาคต เช่น การกู้ยืมเงินเพื่อซื้อบ้าน หรือรถยนต์คงเป็นเรื่องที่ยากลำบากมากขึ้นนั่นเอง

ขอขอบคุณข้อมูลและภาพจาก