มารู้จักสินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ ของ ธอส.

โครงการสินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ หรือ Reverse Mortgage (RM) ของธนาคารอาคารสงเคราะห์ ก็คือ การจำนองแบบย้อนกลับ ด้วยการนำบ้านหรือคอนโดมิเนียมของเราที่ปลอดภาระหนี้สินไปจำนองไว้กับธนาคาร แลกกับการที่ธนาคารจะจ่ายเงินกลับมาให้เราทุกเดือนจนครบสัญญา เหมือนกับเป็นเงินบำนาญ ให้ผู้สูงอายุมีรายได้เพิ่มในการดำรงชีพ โดยที่ยังสามารถอาศัยอยู่ในบ้านหลังนั้นได้จนกว่าจะเสียชีวิต และเมื่อเสียชีวิตไปแล้ว หากไม่มีบุตรหลานมาไถ่ถอน บ้านที่จำนองไว้ถึงจะตกเป็นของธนาคาร พูดง่าย ๆ ก็เหมือนการที่เราขายบ้านให้ธนาคารผ่อนซื้อล่วงหน้านั่นเอง

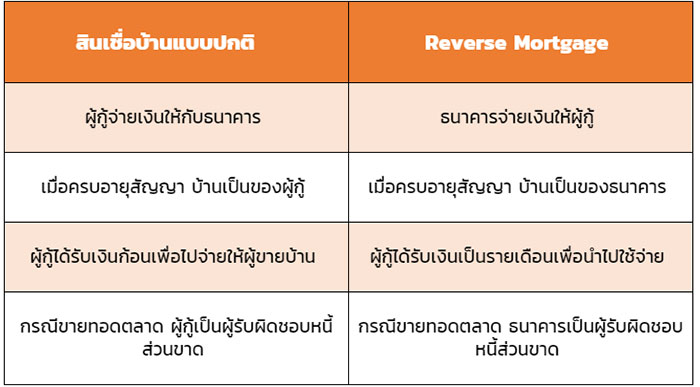

Reverse Mortgage ต่างกับสินเชื่อบ้านปกติยังไง

ใครขอสินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ ธอส. ได้บ้าง ?

สำหรับผู้ที่สนใจขอสินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ ของ ธอส. เพื่อสร้างเงินบำนาญยามเกษียณ ต้องมีคุณสมบัติดังนี้

• เป็นบุคคลธรรมดาสัญชาติไทย อายุตั้งแต่ 60 - 80 ปี

• มีกรรมสิทธิ์ (เป็นเจ้าของ) ที่อยู่อาศัยโดยปลอดภาระจำนอง โดยระยะเริ่มต้นของโครงการหลักประกันต้องตั้งอยู่ในเขต กรุงเทพฯ และปริมณฑล

• ต้องไม่เป็นผู้ไร้ความสามารถ หรือเสมือนไร้ความสามารถ

• กู้ร่วมได้เฉพาะกับคู่สมรสตามกฎหมาย หรือพี่น้องร่วมบิดามารดาเดียวกันที่มีกรรมสิทธิ์ในหลักประกันเดียวกัน

• ผู้กู้ต้องมีชื่อในทะเบียนบ้านตลอดระยะเวลาที่ได้รับเงินกู้

• ผู้กู้ไม่จำเป็นต้องมีรายได้

วงเงินกู้สูงสุดและอัตราดอกเบี้ย

วิธีขอสินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ ธอส.

สำหรับการขอสินเชื่อที่อยู่อาศัยสำหรับผู้สูงอายุ ธอส. มีขั้นตอนตามนี้

1. ผู้สูงอายุ (60 ปีขึ้นไป) นำที่อยู่อาศัยของตนเอง ยื่นขอสินเชื่อกับ ธอส.

2. หากพิจารณาสินเชื่อผ่าน ธนาคารจะจ่ายเงินรายเดือนเป็นบำนาญให้ผู้สูงอายุ

3. เมื่อครบกำหนดสัญญา

- หากผู้กู้เสียชีวิตก่อน : มี 2 ทางเลือก คือ ทายาทชำระหนี้ไถ่ถอนบ้านคืน หรือ ให้ธนาคารขายทอดตลาด ซึ่งถ้าได้กำไรจะคืนเงินส่วนต่างให้ทายาท แต่ถ้าขาดทุนธนาคารจะรับผิดชอบส่วนต่างเอง

- หากผู้กู้ยังไม่เสียชีวิต : สามารถกู้เพิ่ม หรือ ไม่กู้เพิ่มแล้วชำระหนี้เพื่อปิดบัญชีก็ได้ และแม้จะครบสัญญาแล้ว ถึงจะไม่ได้กู้เพิ่ม หรือยังไม่ได้ปิดบัญชี เราก็ยังมีสิทธิ์อาศัยในบ้านได้ต่อไปจนกว่าเสียชีวิต

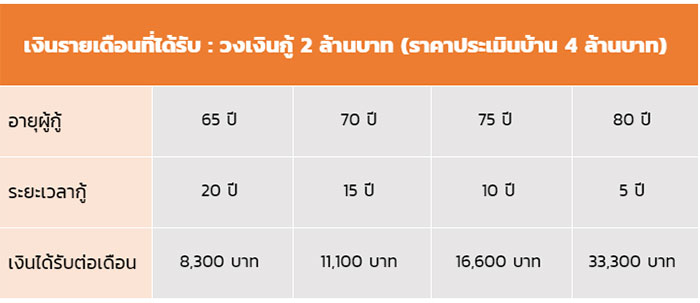

จะได้รับเงินรายเดือนเท่าไร ?

• อายุของผู้กู้ : ยิ่งอายุมาก ยิ่งได้เงินต่อเดือนมาก

• ระยะเวลากู้ : ยิ่งระยะเวลาสัญญาสั้น ยิ่งได้เงินต่อเดือนมาก

• ราคาประเมินหลักประกัน : ยิ่งมาก ยิ่งได้รับเงินต่อเดือนมาก

ตัวอย่างเงินรายเดือนที่จะได้รับตามช่วงอายุและระยะเวลากู้

ค่าธรรมเนียมขอสินเชื่อ

นอกจากนี้ ธนาคารจะเป็นผู้รับผิดชอบค่าจดทะเบียนสิทธิและนิติกรรม จำนวน 1,000 บาทต่อราย ค่าจดทะเบียนนิติกรรมจำนอง จำนวน 1% ของวงเงินจำนอง และค่าเบี้ยประกันอัคคีภัย 50%

เอกสารที่ใช้ขอสินเชื่อ

• บัตรประชาชน / บัตรข้าราชการ / บัตรรัฐวิสาหกิจ

• ทะเบียนบ้านฉบับเจ้าบ้าน

• สำเนาทะเบียนสมรส / ใบหย่า / ใบมรณบัตร (ถ้ามี)

• สำเนาใบเปลี่ยนชื่อ - สกุล (ถ้ามี)

• สำเนาโฉนดที่ดิน / น.ส.3ก. / หนังสือแสดงกรรมสิทธิ์ห้องชุด (อช.2) ทุกหน้า

• หลักฐานการเป็นเจ้าของบ้าน เช่น สำเนาใบคำขอ เลขหมายบ้าน สำเนาสัญญาซื้อขายฉบับสำนักงานที่ดิน (ทด.13 หรือ อ.ช.23)

• ทะเบียนบ้านหลักประกันที่มีชื่อผู้กู้หลักเป็น "เจ้าบ้าน" หรือ "ผู้อาศัย"

• อื่น ๆ (ถ้ามี)

สอบถามข้อมูลเพิ่มเติม Inbox : m.me/GHBank

ศูนย์ลูกค้าสัมพันธ์ โทร. 0-2645-9000

www.ghbank.co.th