พระราชบัญญัติ (พ.ร.บ.) ภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. 2562 มีผลบังคับใช้ในปี 2563 เป็นปีแรก โดยจะเริ่มจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างในอัตราใหม่ ตั้งแต่วันที่ 1 มกราคม 2563 เป็นต้นไป อย่างไรก็ตาม เนื่องด้วยสถานการณ์การแพร่ระบาดของโควิด 19 (COVID-19) ส่งผลให้คนจำนวนมากได้รับผลกระทบจากภาวะเศรษฐกิจ ดังนั้น ที่ประชุมคณะรัฐมนตรี เมื่อวันที่ 2 มิถุนายน 2563 จึงมีมติเห็นชอบให้ลดภาษีที่ดินและสิ่งปลูกสร้าง สำหรับปีภาษี 2563 ในอัตรา 90% ของจำนวนภาษีที่คำนวณได้ เท่ากับว่าเฉพาะในปี 2563 เราจะเสียภาษีเพียง 10% เท่านั้น

แล้วบ้าน หรือที่ดินของเรา เข้าข่ายต้องเสียภาษีที่ดินด้วยหรือไม่ หากต้องเสียภาษีที่ดินจะคำนวณอย่างไร วันนี้กระปุกดอทคอมจะมาสรุปให้เข้าใจ

- เจ้าของที่ดิน / เจ้าของสิ่งปลูกสร้าง / เจ้าของห้องชุด

- ผู้ครอบครองทรัพย์สิน หรือทำประโยชน์ในทรัพย์สินของรัฐ (ที่ดินและสิ่งปลูกสร้าง)

- มีชื่อเป็นเจ้าของ หรืออยู่ในทะเบียนบ้าน ก่อนวันที่ 1 มกราคม ของปีนั้น

เช่น หากซื้อคอนโดในเดือนมิถุนายน 2563 จะยังไม่ต้องเสียภาษีที่ดินในเดือนสิงหาคม 2563 เพราะไม่ได้มีชื่ออยู่ในทะเบียนบ้านก่อนวันที่ 1 มกราคม 2563 แต่จะต้องเสียภาษีที่ดินในปี 2564

* หมายเหตุ : ข้อมูลต่อไปนี้เป็นอัตราการเก็บภาษีที่มีผลบังคับใช้ในปี 2563-2564 ส่วนปีต่อ ๆ ไป อาจพิจารณาเก็บตามอัตราเพดานสูงสุดอีกที

1. เกษตรกรรม เพดานภาษีสูงสุด 0.15%

สำหรับการใช้ที่ดินเพื่อทำนา ทำไร่ ทำสวน เลี้ยงสัตว์ เลี้ยงสัตว์น้ำ และกิจการอื่นตามที่ประกาศกำหนด

ทั้งนี้ คำว่าที่ดินเพื่อการเกษตรจะต้องปลูกต้นไม้ตามที่กระทรวงเกษตรและสหกรณ์กำหนดด้วย เช่น หากปลูกกล้วยต้องไม่ต่ำกว่า 200 ต้น/ไร่ ปลูกทุเรียน, เงาะ, มะม่วง, มะพร้าว, ลิ้นจี่, ลำไย ต้องไม่ต่ำกว่า 20 ต้น/ไร่, มะนาว 50 ต้น/ไร่, ยางพารา 80 ต้น/ไร่ ถ้าปลูกน้อยกว่าที่กำหนดไว้ไม่ถือว่าเป็นที่ดินเพื่อการเกษตร

กรณีเลี้ยงปศุสัตว์ หรือเพาะเลี้ยงแมลงเศรษฐกิจ ก็จะมีกำหนดอัตราขั้นต่ำ เช่น เลี้ยงโคหรือกระบือ ในคอกขนาด 7 ตารางเมตร/ตัว และใช้ที่ดิน 1 ตัว ต่อ 5 ไร่, เลี้ยงเป็ดและไก่ 4 ตารางเมตร/ตัว เป็นต้น

อย่างไรก็ตาม หลักเกณฑ์และรายละเอียดของการใช้ที่ดินเพื่อการเกษตร สามารถอ่านได้ที่นี่

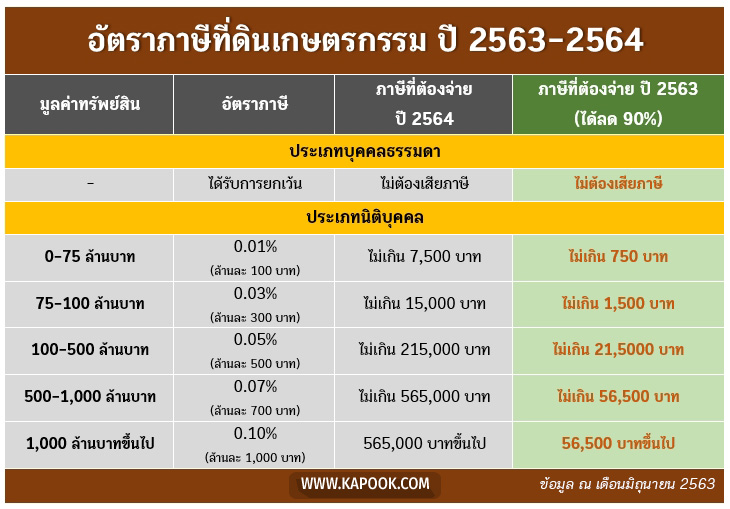

อัตราภาษีปี 2563-2564

- มูลค่า 0-75 ล้านบาท อัตราภาษี 0.01% (เท่ากับต้องเสียภาษี ล้านละ 100 บาท)

- มูลค่าเกิน 75-100 ล้านบาท อัตราภาษี 0.03% (เท่ากับต้องเสียภาษี ล้านละ 300 บาท)

- มูลค่าเกิน 100-500 ล้านบาท อัตราภาษี 0.05% (เท่ากับต้องเสียภาษี ล้านละ 500 บาท)

- มูลค่าเกิน 500-1,000 ล้านบาท อัตราภาษี 0.07% (เท่ากับต้องเสียภาษี ล้านละ 700 บาท)

- มูลค่า 1,000 ล้านบาทขึ้นไป อัตราภาษี 0.10% (เท่ากับต้องเสียภาษี ล้านละ 1,000 บาท)

1. กรณีเป็นบุคคลธรรมดาที่ทำการเกษตร ไม่ต้องเสียภาษีใน 3 ปีแรกที่กฎหมายบังคับใช้ (ปี 2563-2565) ส่วนปีที่ 4 เป็นต้นไป (คือ ตั้งแต่ปี 2566 เป็นต้นไป) ได้รับยกเว้น 50 ล้านบาทแรก/เขตองค์กรปกครองส่วนท้องถิ่น แต่หากเป็นนิติบุคคลจะไม่ได้รับการยกเว้น

2. เฉพาะปี 2563 ได้ลดภาษี 90% ของจำนวนภาษีที่ต้องเสีย ทั้งบุคคลธรรมดาและนิติบุคคล เพื่อบรรเทาพิษ COVID-19

ดังนั้น เมื่อหักค่ายกเว้นแล้วจะได้อัตราภาษีที่ดินเพื่อการเกษตรสำหรับบุคคลธรรมดา ดังนี้

ปี 2563

- บุคคลธรรมดาที่ทำการเกษตร ไม่ต้องเสียภาษีที่ดิน

- นิติบุคคลที่เป็นเจ้าของพื้นที่ทำการเกษตร คิดภาษีที่ดินตามอัตราปกติ แต่ได้ลดจำนวนภาษีที่ต้องจ่าย 90% เหลือจ่ายเพียง 10% ของเงินที่คำนวณได้

ปี 2564-2565

- บุคคลธรรมดาที่ทำการเกษตร ไม่ต้องเสียภาษีที่ดิน

- นิติบุคคลที่เป็นเจ้าของพื้นที่ทำการเกษตร เสียภาษีที่ดินตามอัตราปกติ

ปี 2566 เป็นต้นไป

- บุคคลธรรมดาที่ทำการเกษตร มีที่ดินมูลค่าไม่เกิน 50 ล้านบาท ได้รับการยกเว้นภาษี กรณีที่ดินมีมูลค่าเกิน 50 ล้านบาท เก็บภาษีส่วนเกิน สูงสุดไม่เกิน 0.15%

- นิติบุคคลที่เป็นเจ้าของพื้นที่ทำการเกษตร เสียภาษีที่ดินตามอัตราปกติ

เท่ากับว่า หากเรา (บุคคลธรรมดา) มีที่ดินทำการเกษตรที่มีมูลค่าไม่เกิน 50 ล้านบาท ก็จะได้รับการยกเว้นไปโดยปริยาย ไม่ต้องเสียภาษีเลยสักปี

2. ที่พักอาศัย เพดานภาษีสูงสุด 0.3%

สำหรับคำจำกัดความของที่อยู่อาศัยนั้น ต้องเป็นกรณีดังต่อไปนี้

- เจ้าของที่ดินหรือสิ่งปลูกสร้างที่มีลักษณะให้บุคคลใช้เพื่อการอยู่อาศัย เช่น ที่ดินหรือสิ่งปลูกสร้างที่เจ้าของใช้อยู่อาศัยเอง ให้ญาติพี่น้องอยู่อาศัย หรือให้เช่าเพื่ออยู่อาศัย ให้เสียภาษีในอัตราที่อยู่อาศัย

- ให้ครอบคลุมถึงช่วงเวลาระหว่างการก่อสร้าง หรือปรับปรุงต่อเติมสิ่งปลูกสร้างบนที่ดินที่ใช้เพื่อการอยู่อาศัยด้วย เช่น บ้านที่อยู่ระหว่างการก่อสร้าง หรือคอนโดมิเนียมที่อยู่ระหว่างการตกแต่ง เป็นต้น

- สำหรับบ้าน หอพัก อพาร์ตเมนต์ หรือคอนโด ปล่อยเช่ารายเดือนนั้น ให้เก็บตามอัตราภาษีที่อยู่อาศัย ไม่ใช่เพื่อการพาณิชย์ แต่หากให้เช่าเป็นรายวัน จะจัดอยู่ในหมวดใช้ประโยชน์เพื่อการอื่น ๆ

- โฮมสเตย์ ถือเป็นที่ดินและสิ่งปลูกสร้างเพื่อการอยู่อาศัย แต่ต้องเป็นสถานที่พักชั่วคราวที่เจ้าของดัดแปลงเป็นห้องพักซึ่งมีจำนวนไม่เกิน 4 ห้อง มีผู้พักรวมกันไม่เกิน 20 คน จัดบริการสิ่งอำนวยความสะดวกตามสมควร และเป็นการพักรวมกับเจ้าของในชายคาเดียวกัน อันมีลักษณะเป็นการประกอบกิจการเพื่อหารายได้เสริม

ส่วนกรณีที่ไม่ถือว่าเป็นการใช้ประโยชน์ที่ดินเพื่อการอยู่อาศัย ตามประกาศกระทรวงการคลัง และกระทรวงมหาดไทย วันที่ 29 พฤษภาคม 2563 ระบุไว้ ดังนี้

1. ที่ดินหรือสิ่งปลูกสร้างของผู้ประกอบการที่อยู่ระหว่างการพัฒนา หรือสร้างเสร็จแล้ว แต่ยังไม่ได้ขาย ตามกฎหมายว่าด้วยการจัดสรรที่ดิน

2. ที่ดินหรือสิ่งปลูกสร้างของผู้ประกอบการที่อยู่ระหว่างการพัฒนา หรือสร้างเสร็จแล้ว แต่ยังไม่ได้ขาย ตามกฎหมายว่าด้วยอาคารชุด

3. โรงแรม ตามกฎหมายว่าด้วยโรงแรม

4. ที่ดินหรือสิ่งปลูกสร้างที่ให้บริการเป็นที่พักชั่วคราวสำหรับคนเดินทางหรือบุคคลอื่นใด โดยคิดค่าตอบแทน ทั้งนี้ ไม่รวมถึงกรณีที่คิดค่าตอบแทนเป็นรายเดือนขึ้นไป หรือโฮมสเตย์

5. ที่ดินหรือสิ่งปลูกสร้างที่เป็นอสังหาริมทรัพย์รอการขายของหน่วยงาน ดังต่อไปนี้

- สถาบันการเงิน ตามกฎหมายว่าด้วยธุรกิจสถาบันการเงิน

- สถาบันการเงินเฉพาะกิจที่มีกฎหมายเฉพาะจัดตั้งขึ้น

- สถาบันการเงินประชาชน ตามกฎหมายว่าด้วยสถาบันการเงินประชาชน

- บริษัทบริหารสินทรัพย์ ตามกฎหมายว่าด้วยบริษัทบริหารสินทรัพย์

ทั้งนี้ การจัดเก็บภาษีที่อยู่อาศัยจะแบ่งเป็น 3 กรณี คือ

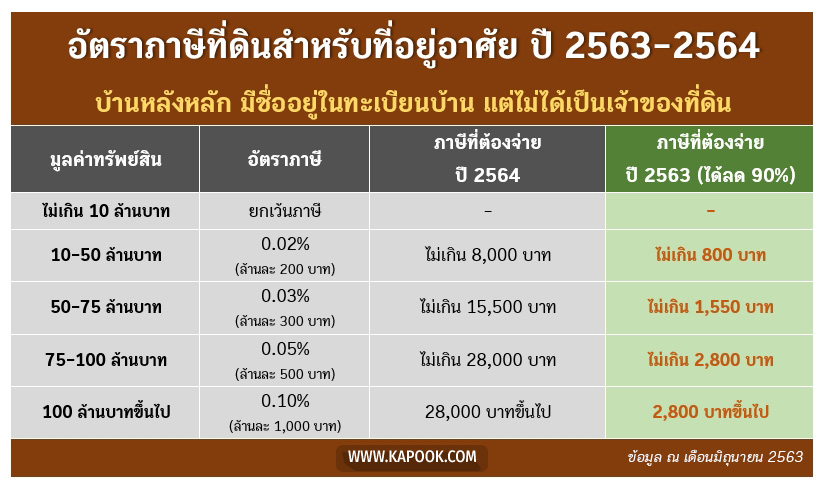

- กรณีบ้านหลังหลัก โดยบุคคลธรรมดาเป็นเจ้าของทั้งที่ดินและสิ่งปลูกสร้าง และมีชื่ออยู่ในทะเบียนบ้าน

- กรณีบ้านหลังหลัก โดยบุคคลธรรมดาเป็นเจ้าของเฉพาะสิ่งปลูกสร้าง และมีชื่ออยู่ในทะเบียนบ้าน

- กรณีบ้านหลังอื่น ๆ เช่น บ้านหลังที่ 2 ขึ้นไป

โดยกำหนดให้จัดเก็บตามอัตราภาษี ดังนี้

- ที่ดินและสิ่งปลูกสร้าง มูลค่าไม่ถึง 50 ล้านบาท อัตราภาษี 0.02% (ล้านละ 200 บาท)

- ที่ดินและสิ่งปลูกสร้าง มูลค่า 50-75 ล้านบาท อัตราภาษี 0.03% (ล้านละ 300 บาท)

- ที่ดินและสิ่งปลูกสร้าง มูลค่า 75-100 ล้านบาท อัตราภาษี 0.05% (ล้านละ 500 บาท)

- ที่ดินและสิ่งปลูกสร้าง มูลค่า 100 ล้านบาทขึ้นไป อัตราภาษี 0.10% (ล้านละ 1,000 บาท)

อย่างไรก็ตาม แต่ละกรณียังจะได้รับการยกเว้นการจัดเก็บภาษีในปี 2563-2564 ตามเงื่อนไขที่แตกต่างกัน คือ

1. ในปี 2563-2564 ผู้ครอบครองบ้านหลังหลักที่เป็นเจ้าของบ้านและเจ้าของที่ดิน อธิบายง่าย ๆ ก็คือ บ้านและที่ดินที่เจ้าของบ้านอาศัยอยู่เอง และมีชื่อในทะเบียนบ้านในวันที่ 1 มกราคม ของปีภาษีนั้น จะได้รับการยกเว้นภาษี 50 ล้านบาทแรก เท่ากับว่า หากเรามีบ้านพร้อมที่ดินที่มีมูลค่าไม่เกิน 50 ล้านบาท ก็ไม่ต้องเสียภาษี

2. ที่ดินและสิ่งปลูกสร้าง หรือสิ่งปลูกสร้างที่เป็นห้องชุด ที่เจ้าของเป็นบุคคลธรรมดา ได้มาจากมรดก โดยใช้เป็นที่อยู่อาศัยและมีชื่ออยู่ในทะเบียนบ้าน และต้องจดทะเบียนสิทธิและนิติกรรมเกี่ยวกับทรัพย์สินนั้นก่อนวันที่ 13 มีนาคม 2562 ลดภาษี 50% ของจำนวนภาษีที่จะต้องเสีย

3. เฉพาะในปี 2563 หากคำนวณแล้วต้องเสียภาษี จะได้รับการลดจำนวนภาษีที่ต้องจ่าย 90% เพื่อบรรเทาภาระภาษีในช่วงโควิด 19

ดังนั้น เมื่อหักค่ายกเว้นแล้วจะต้องเสียภาษี ดังนี้

ปี 2563

- ที่ดินและสิ่งปลูกสร้าง มูลค่าไม่ถึง 50 ล้านบาท ไม่ต้องเสียภาษี

- ที่ดินและสิ่งปลูกสร้าง มูลค่ามากกว่า 50 ล้านบาท ส่วนที่เกินคิดภาษีตามอัตราที่กำหนด เมื่อคำนวณออกมาเป็นตัวเลขเท่าไรแล้ว จะได้ลด 90% เหลือจ่ายเพียง 10% ของเงินที่คำนวณได้

ปี 2564

- ที่ดินและสิ่งปลูกสร้าง มูลค่าไม่ถึง 50 ล้านบาท ไม่ต้องเสียภาษี

- ที่ดินและสิ่งปลูกสร้าง มูลค่ามากกว่า 50 ล้านบาท ส่วนที่เกินคิดภาษีตามอัตราที่กำหนด

* กรณียกเว้นและลดภาษี

1. ในปี 2563-2564 กรณีเป็นเจ้าของเฉพาะบ้านอย่างเดียว (บ้านเจ้าของอยู่เองบนที่ดินเช่า) และมีชื่อในทะเบียนบ้านในวันที่ 1 มกราคม ของปีภาษีนั้น จะได้รับการยกเว้นภาษี 10 ล้านบาทแรก แสดงว่าถ้าเรามีบ้านปลูกสร้างอยู่บนที่ดินเช่า มูลค่าไม่เกิน 10 ล้านบาท และมีชื่อในทะเบียนบ้าน จะไม่ต้องเสียภาษี

2. เฉพาะในปี 2563 หากคำนวณแล้วต้องเสียภาษี จะได้รับการลดจำนวนภาษีที่ต้องเสีย 90% เพื่อบรรเทาภาระภาษีในช่วงโควิด 19

ดังนั้น เมื่อหักค่ายกเว้นแล้วจะต้องเสียภาษี ดังนี้

ปี 2563

- ที่ดินและสิ่งปลูกสร้าง มูลค่าไม่ถึง 10 ล้านบาท ไม่ต้องเสียภาษี

- ที่ดินและสิ่งปลูกสร้าง มูลค่ามากกว่า 10 ล้านบาท ส่วนที่เกินคิดภาษีตามอัตราที่กำหนด เมื่อคำนวณออกมาเป็นตัวเลขเท่าไรแล้ว จะได้ลด 90% เหลือจ่ายเพียง 10% ของเงินที่คำนวณได้

ปี 2564

- ที่ดินและสิ่งปลูกสร้าง มูลค่าไม่ถึง 10 ล้านบาท ไม่ต้องเสียภาษี

- ที่ดินและสิ่งปลูกสร้าง มูลค่ามากกว่า 10 ล้านบาท ส่วนที่เกินคิดภาษีตามอัตราที่กำหนด

เฉพาะในปี 2563 หากคำนวณแล้วต้องเสียภาษี จะได้รับการลดจำนวนภาษีที่ต้องเสีย 90% เพื่อบรรเทาภาระภาษีในช่วงโควิด 19

ดังนั้น เมื่อหักค่ายกเว้นแล้วจะต้องเสียภาษี ดังนี้

ปี 2563

คิดภาษีตามอัตราที่กำหนด เมื่อคำนวณออกมาเป็นตัวเลขเท่าไรแล้ว จะได้ลด 90% เหลือจ่ายเพียง 10% ของเงินที่คำนวณได้

ปี 2564

คิดภาษีตามอัตราที่กำหนด

3. กลุ่มใช้ประโยชน์อื่น นอกจากเกษตรกรรมและที่อยู่อาศัย เช่น เพื่อการพาณิชยกรรม อุตสาหกรรม เพดานภาษีสูงสุด 1.2%

- มูลค่าไม่เกิน 50 ล้านบาท อัตราภาษี 0.3% (ล้านละ 3,000 บาท)

- มูลค่า 50-200 ล้านบาท อัตราภาษี 0.4% (ล้านละ 4,000 บาท)

- มูลค่า 200-1,000 ล้านบาท อัตราภาษี 0.5% (ล้านละ 5,000 บาท)

- มูลค่า 1,000-5,000 ล้านบาท อัตราภาษี 0.6% (ล้านละ 6,000 บาท)

- มูลค่า 5,000 ล้านบาท อัตราภาษี 0.7% (ล้านละ 7,000 บาท)

เฉพาะในปี 2563 หากคำนวณแล้วต้องเสียภาษี จะได้รับการลดจำนวนภาษีที่ต้องเสีย 90% เพื่อบรรเทาภาระภาษีในช่วงโควิด 19

ดังนั้น เมื่อหักค่ายกเว้นแล้วจะต้องเสียภาษี ดังนี้

ปี 2563

คิดภาษีตามอัตราที่กำหนด เมื่อคำนวณออกมาเป็นตัวเลขเท่าไรแล้ว จะได้ลด 90% เหลือจ่ายเพียง 10% ของเงินที่คำนวณได้

ปี 2564

คิดภาษีตามอัตราที่กำหนด

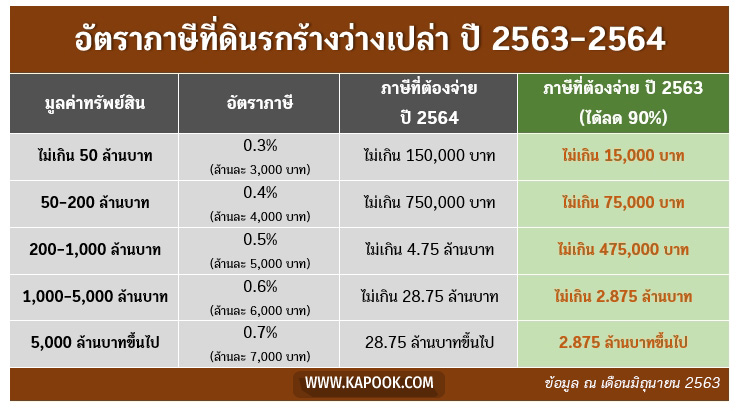

4. ที่ดินรกร้างว่างเปล่าไม่ได้ทำประโยชน์ เพดานภาษีสูงสุด 1.2% แต่จะเพิ่มเพดานเป็น 3% เมื่อปล่อยรกร้างว่างเปล่า ติดต่อกัน 3 ปี

หมายถึง ที่ดินหรือสิ่งปลูกสร้างที่ไม่ได้ทำประโยชน์ตามควร หรือถูกปล่อยทิ้งไว้ว่างเปล่า

- มูลค่าไม่เกิน 50 ล้านบาท อัตราภาษี 0.3% (ล้านละ 3,000 บาท)

- มูลค่า 50-200 ล้านบาท อัตราภาษี 0.4% (ล้านละ 4,000 บาท)

- มูลค่า 200-1,000 ล้านบาท อัตราภาษี 0.5% (ล้านละ 5,000 บาท)

- มูลค่า 1,000-5,000 ล้านบาท อัตราภาษี 0.6% (ล้านละ 6,000 บาท)

- มูลค่า 5,000 ล้านบาทขึ้นไป อัตราภาษี 0.7% (ล้านละ 7,000 บาท)

นอกจากนี้ หากปล่อยรกร้างเป็นเวลา 3 ปีติดต่อกัน จะถูกเก็บภาษีเพิ่มอีก 0.3% ในปีที่ 4 และถูกเก็บเพิ่มขึ้น 0.3% ทุก ๆ 3 ปี หากยังไม่ได้มีการนำมาทำประโยชน์ แต่สูงสุดไม่เกิน 3%

เฉพาะในปี 2563 หากคำนวณแล้วต้องเสียภาษี จะได้รับการลดจำนวนภาษีที่ต้องเสีย 90% เพื่อบรรเทาภาระภาษีในช่วงโควิด 19

ดังนั้น เมื่อหักค่ายกเว้นแล้วจะต้องเสียภาษี ดังนี้

ปี 2563

คิดภาษีตามอัตราที่กำหนด เมื่อคำนวณออกมาเป็นตัวเลขเท่าไรแล้ว จะได้ลด 90% เหลือจ่ายเพียง 10% ของเงินที่คำนวณได้

ปี 2564

คิดภาษีตามอัตราที่กำหนด

การคิดภาษีที่ดินแต่ละประเภทจะใช้มูลค่าทรัพย์สินที่ประเมินจากกรมธนารักษ์ โดยจะมีการปรับตามรอบบัญชีประเมินราคาทุก 4 ปี ซึ่งแยกวิธีคำนวณภาษีที่ต้องจ่าย ดังนี้

ที่ดินไม่มีสิ่งปลูกสร้าง

ภาระภาษี = มูลค่าที่ดิน x อัตราภาษี

โดยมูลค่าที่ดิน = ราคาประเมินทุนทรัพย์ที่ดิน (ต่อ ตร.ว.) x ขนาดพื้นที่ดิน

มีทั้งที่ดินและสิ่งปลูกสร้าง

ภาระภาษี = (มูลค่าที่ดิน + มูลค่าสิ่งปลูกสร้าง) x อัตราภาษี

โดยมูลค่าสิ่งปลูกสร้าง = (ราคาประเมินทุนทรัพย์โรงเรือนสิ่งปลูกสร้าง (ต่อ ตร.ม.) x ขนาดพื้นที่สิ่งปลูกสร้าง) - ค่าเสื่อมราคา

ห้องชุด

ภาระภาษี = มูลค่าห้องชุด x อัตราภาษี

โดยมูลค่าห้องชุด = ราคาประเมินทุนทรัพย์ห้องชุด (ต่อ ตร.ม.) x ขนาดพื้นที่ห้องชุด (ตร.ม.)

(หมายเหตุ : กรมธนารักษ์จะเป็นผู้กำหนดราคาประเมินทุนทรัพย์ที่ดิน ราคาประเมินทุนทรัพย์โรงเรือน สิ่งปลูกสร้าง ราคาประเมินทุนทรัพย์ห้องชุด และอัตราค่าเสื่อมราคา ตรวจสอบราคาประเมินได้ที่นี่)

ทำให้สามารถสรุปอัตราภาษีที่ต้องจ่ายของที่ดินแต่ละประเภทออกมาได้ ดังนี้

1. เกษตรกรรม

- ปี 2563-2565 หากมีที่ดินเพื่อทำการเกษตร จะได้รับการยกเว้น ไม่ต้องเสียภาษีใด ๆ

- ปี 2566 เป็นต้นไป จะได้รับยกเว้นภาษีเฉพาะที่ดิน 50 ล้านบาทแรก/เขตองค์กรปกครองส่วนท้องถิ่น หลังจากนั้นอาจเก็บภาษีตามขั้นบันได หรือตามอัตราภาษีสูงสุด แต่ต้องไม่เกิน 0.15%

กรณีนิติบุคคล

- ปี 2563 เสียภาษีตามอัตราปกติ และได้ลดอีก 90% ของจำนวนที่ต้องเสียภาษี เช่น ที่ดินมีมูลค่าราคาประเมินทุนทรัพย์ 5 ล้านบาท จะเสียภาษี 0.01% คิดเป็นค่าภาษี 500 บาท แต่เมื่อลดจำนวนภาษี 90% จะชำระภาษีเพียง 50 บาท

- ปี 2564 เป็นต้นไป เสียภาษีตามอัตราปกติ

2. ที่อยู่อาศัย

กรณีทรัพย์สินมีมูลค่าไม่ถึง 50 ล้านบาท จะได้รับการยกเว้นภาษีไปเลย แต่หากมีส่วนเกิน ให้นำส่วนเกินมาคิดภาษีตามขั้นบันได เช่น

- นายบี มีบ้านพร้อมที่ดินมูลค่า 75 ล้านบาท และมีชื่อในทะเบียนบ้าน ดังนั้น ทรัพย์สินส่วน 50 ล้านบาทแรก ได้ยกเว้นภาษี ส่วนที่เหลืออีก 25 ล้านบาท นำมาคำนวณภาษี 0.03% เท่ากับต้องเสียภาษี 7,500 บาท แต่เฉพาะในปี 2563 ได้ส่วนลด 90% จึงเสียภาษีเพียง 750 บาท

- มีบ้านบนที่ดินเช่า มูลค่า 10 ล้านบาทพอดี และมีชื่อในทะเบียนบ้าน เท่ากับไม่ต้องเสียภาษี

- มีบ้านบนที่ดินเช่า มูลค่า 30 ล้านบาท และมีชื่อในทะเบียนบ้าน ดังนั้น 10 ล้านบาทแรก ได้รับการยกเว้น ส่วนที่เหลือ 20 ล้านบาท จะนำมาคิดภาษีที่ 0.02% เท่ากับต้องเสียภาษี 4,000 บาท แต่เฉพาะในปี 2563 ได้ส่วนลด 90% จึงเสียภาษีเพียง 400 บาท

3. ใช้ประโยชน์อื่น นอกจากเกษตรกรรมและที่อยู่อาศัย

4. ที่ดินรกร้างว่างเปล่าไม่ได้ทำประโยชน์

อย่างไรก็ดี เพื่อเป็นการบรรเทาภาระภาษี ใน 3 ปีแรกของการเรียกเก็บภาษีที่ดินและสิ่งปลูกสร้างใหม่ หากผู้เสียภาษีมีภาระที่ต้องจ่ายสูงกว่าที่เคยจ่ายภาษีโรงเรือนและที่ดิน หรือภาษีบำรุงท้องที่ ให้ผู้เสียภาษีชำระภาษีตามจำนวนประเมินในปีก่อนหน้าที่กฎหมายนี้บังคับใช้ แล้วเหลือภาระภาษีเท่าไร ให้ชำระส่วนที่เหลือ ดังนี้

- ปีที่ 1 จ่าย 25% ของจำนวนภาษีที่เหลือ

- ปีที่ 2 จ่าย 50% ของจำนวนภาษีที่เหลือ

- ปีที่ 3 จ่าย 75% ของจำนวนภาษีที่เหลือ

หากเรามีที่ดินของตนเอง และใช้ที่ดินนั้นเป็นทั้งบ้านพัก ทำการเกษตร และปล่อยเช่าไปด้วย จะต้องแบ่งการเสียภาษีที่ดินออกเป็น 3 ประเภท คือ เกษตรกรรม ที่อยู่อาศัย และอื่น ๆ โดยแบ่งพื้นที่การคำนวณภาษีตามการใช้งาน

เช่นเดียวกับคนที่มีอาคารพาณิชย์ไว้สำหรับพักอาศัย แต่แบ่งพื้นที่ชั้นล่างเป็นส่วนค้าขาย กรณีนี้ชั้นล่างจะถูกคำนวณด้วยอัตราภาษีพาณิชยกรรม ส่วนพื้นที่อื่น ๆ จะถูกคำนวณภาษีในอัตราของที่อยู่อาศัย

- องค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต ออกหนังสือแจ้งการครอบครองที่ดิน/บ้าน ให้ผู้เสียภาษีทราบภายในเดือนกุมภาพันธ์ ของทุกปี

- ผู้เสียภาษีต้องชำระภาษีภายในเดือนเมษายน ของทุกปี

- หากมียอดภาษี 3,000 บาทขึ้นไป สามารถผ่อนชำระได้ 3 งวด งวดละเท่า ๆ กัน คือ จ่ายในเดือนเมษายน, พฤษภาคม และมิถุนายน

หมายเหตุ : สำหรับในปี 2563 ซึ่งจัดเก็บภาษีที่ดินเป็นปีแรก กระทรวงมหาดไทย ได้ประกาศขยายกำหนดเวลาจัดเก็บภาษีที่ดินออกไป จากเดิมต้องเสียภาษีภายในเดือนเมษายน 2563 เลื่อนไปเป็นภายในเดือนสิงหาคม 2563 เนื่องจากออกกฎหมายลำดับรองอีก 8 ฉบับ ยังไม่แล้วเสร็จ

ดังนั้น เฉพาะปี 2563 จะดำเนินการตามระยะเวลา ดังนี้

มิถุนายน 2563

- องค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต ออกหนังสือแจ้งการครอบครองที่ดิน/บ้าน ให้ผู้เสียภาษี ทราบว่าอสังหาริมทรัพย์ที่มีอยู่นั้นเป็นที่ดินประเภทใด

- หากเราต้องการแก้ไขข้อมูล เช่น เปลี่ยนประเภทอสังหาริมทรัพย์ สามารถยื่นเรื่องได้ภายใน 15 วัน หลังรับหนังสือ

- หลังจากนั้น องค์กรปกครองส่วนท้องถิ่น/สำนักงานเขต จะลงสำรวจพื้นที่อีกครั้ง แล้วส่งหนังสือประเมินให้ทราบ

- หากผลประเมินไม่ตรงกับที่ผู้เสียภาษีแจ้งมา สามารถยื่นอุทธรณ์ได้ครั้งที่ 2

- กรณีผลอุทธรณ์ครั้งที่ 2 ไม่ทันช่วงของการเสียภาษีในเดือนสิงหาคม 2563 เราต้องชำระภาษีไปก่อน เมื่อได้ทราบผลอุทธรณ์แล้ว และผลเป็นจริงตามที่ผู้เสียภาษีแจ้งไว้ ก็จะได้รับเงินคืน

- แต่หากอุทธรณ์ไม่ผ่าน โดยพบว่าแจ้งเท็จ จะมีโทษกฎหมายอาญา จำคุก 2 ปี ปรับสูงสุด 40,000 บาท

สิงหาคม 2563

เจ้าของที่ดินจะต้องเสียภาษีที่ดินภายในเดือนสิงหาคม 2563 โดยสามารถผ่อนจ่ายได้ 3 งวด

องค์กรปกครองส่วนท้องถิ่นจะจัดส่งหนังสือแจ้งการประเมินภาษีที่ดินและสิ่งปลูกสร้าง (ภดส.6) และแบบแสดงรายการคำนวณภาษีที่ดินและสิ่งปลูกสร้าง (ภดส.7 หรือ ภดส.8) ไปให้ผู้ที่ต้องเสียภาษี โดยสิ่งที่เราต้องทำเมื่อได้รับจดหมายฯ คือ

1. ตรวจสอบว่าที่ดินและสิ่งปลูกสร้างตามที่เจ้าพนักงานประเมินได้แสดงไว้นั้น ถูกต้องตรงกันกับทรัพย์สินที่เราเป็นเจ้าของ หรือครอบครองไว้หรือไม่ เช่น มีการระบุประเภทของที่ดิน ลักษณะการใช้ประโยชน์ถูกต้องไหม

2. หากตรวจสอบแล้วพบว่าข้อมูลไม่ถูกต้อง หรือการประเมินภาษีไม่ถูกต้อง สามารถคัดค้านการประเมินได้

กรณีที่พบว่าข้อมูลไม่ถูกต้อง เช่น ประเมินบ้านซึ่งเป็นที่พักอาศัย เป็นการใช้ประโยชน์เชิงพาณิชย์ ซึ่งจะทำให้เสียภาษีมากขึ้น เราสามารถใช้สิทธิ์คัดค้านการประเมินภายใน 30 วัน นับแต่วันที่ได้รับหนังสือ ภดส.6 โดยมีขั้นตอน ดังนี้

1. นำเอกสารไปยื่นที่หน่วยงานจัดเก็บภาษีที่ออกแบบแจ้งประเมิน และแสดงความจำนงขอคัดค้านการประเมิน เช่น หากอยู่ใน กทม. ก็ให้ไปติดต่อสำนักงานเขตที่สิ่งปลูกสร้างนั้นตั้งอยู่

2. กรอกคำร้องคัดค้านการประเมินหรือเรียกเก็บภาษีที่ดินฯ (ภดส.10) พร้อมแนบหลักฐานที่เกี่ยวข้อง

ทั้งนี้ หากเราไม่คัดค้านการประเมินภายในกำหนดเวลา จะถือว่าเป็นการยอมรับการประเมินของเจ้าพนักงาน ส่งผลให้ไม่สามารถฟ้องร้องโต้แย้งการประเมินภาษีฯ ไปยังศาลภาษีอากรได้อีกต่อไป

สามารถยื่นคำคัดค้านออนไลน์ได้ (เฉพาะในเขตกรุงเทพฯ) ดังนี้

1. สแกนคิวอาร์โค้ดที่ปรากฏอยู่ในหน้าแรกของแบบที่จัดส่งระบุว่า "ใบคำร้องคัดค้านหนังสือแจ้งการประเมิน ภดส.6, 7, 8 (แบบ ภดส.10)" แล้วกดไปหาลิงก์ตามที่สแกนได้ หรือจะเข้าเว็บไซต์ online.tks.co.th โดยตัวเลข 4 หลักท้ายตั้งแต่ 5001-5044 ขึ้นอยู่กับเขตที่ตั้งของที่ดินฯ ซึ่งจะต่างกันในแต่ละคิวอาร์โค้ด จึงแนะนำให้สแกนคิวอาร์โค้ดจะดีที่สุด

2. เข้าสู่ระบบ ให้กรอกเลขที่หนังสือแจ้งการประเมิน (ตามที่แต่ละท่านได้รับ) และรหัสผ่าน (คือเลขท้าย 4 ตัว ในบาร์โค้ดที่ให้ชำระเงินในหนังสือของแต่ละท่าน)

3. เมื่อเข้าสู่ระบบเรียบร้อย จะปรากฏหน้าแบบคำร้องคัดค้านการประเมินฯ (ภดส.10) แสดงชื่อผู้เสียภาษี, ปีภาษีที่แจ้งประเมิน, หนังสือแจ้งประเมินเลขที่, วันที่ออกหนังสือแจ้งประเมิน ให้กรอกวันที่ที่ได้รับหนังสือแจ้งประเมินตามจริง (ซึ่งจะต้องไม่เกิน 30 วัน นับจนถึงวันที่คัดค้าน) และเหตุผลในการคัดค้าน เช่น ลักษณะการทำประโยชน์ไม่ถูกต้อง, พื้นที่ที่ดินหรือสิ่งปลูกสร้างไม่ถูกต้อง, ราคาที่ใช้ประเมินไม่ถูกต้อง, ที่ดินไม่ใช่ของท่าน, ท่านเป็นเจ้าของบ้านและที่ดินซึ่งปรากฏชื่ออยู่ในทะเบียนบ้าน เป็นต้น

4. แนบเอกสารหลักฐานที่จำเป็น เช่น บัตรประจำตัวประชาชน, สำเนาทะเบียนบ้าน, โฉนดที่ดิน, แบบขออนุญาตปลูกสร้างอาคาร ฯลฯ

5. แนบไฟล์หลักฐาน-กดส่งข้อมูล

หลายบ้านที่เข้าข่ายต้องเสียภาษีที่ดิน แต่ยังไม่ได้รับจดหมายแจ้งจากองค์กรปกครองท้องถิ่น อาจเป็นเพราะจดหมายถูกตีกลับ หรือเจ้าหน้าที่ยังประเมินราคาไม่แล้วเสร็จ เพราะบุคลากรไม่เพียงพอ

ล่าสุดตอนนี้ มีองค์กรปกครองส่วนท้องถิ่นบางแห่งได้ขยายกำหนดเวลาชำระภาษีออกไปจาก 31 สิงหาคม 2563 แล้ว เนื่องจากไม่สามารถจัดเก็บภาษีได้ทัน เช่น

- กทม. ทั้ง 50 เขต ประกาศเลื่อนการจัดเก็บภาษีที่ดินไปเป็นภายในวันที่ 31 ตุลาคม 2563

- เทศบาลเมืองหัวหิน จ.ประจวบคีรีขันธ์, เทศบาลเมืองปู่เข้าสมิงพราย จ.สมุทรปราการ, เทศบาลนครขอนแก่น จ.ขอนแก่น, เทศบาลนครนครราชสีมา จ.นครราชสีมา และเทศบาลนครเชียงใหม่ จ.เชียงใหม่ เลื่อนการชำระภาษีที่ดินไปสิ้นสุดในเดือนกันยายน 2563

ดังนั้น หากยังไม่ได้รับใบประเมินเรียกเก็บภาษี ให้ลองสอบถามจากองค์กรปกครองส่วนท้องถิ่นในพื้นที่ที่มีสิ่งปลูกสร้างของเราอยู่อีกทีว่า ได้ขยายเวลาชำระภาษีออกไปหรือไม่ หรือได้ส่งจดหมายแจ้งให้เราหรือยัง ถ้ามีการขยายเวลา หรือยังไม่ได้ส่งจดหมายแจ้ง เราก็ยังไม่ต้องไปจ่ายภาษีที่ดินภายในวันที่ 31 สิงหาคม ก็ได้ โดยไม่ต้องเสียเบี้ยปรับและเงินเพิ่ม

ทั้งนี้ แนะนำให้สอบถามจากองค์กรปกครองส่วนท้องถิ่นของเรา เพื่อความชัวร์ที่สุด

- สำนักงานเทศบาล

- องค์การบริหารส่วนตำบล

- สำนักงานเขต กรุงเทพมหานคร

- ศาลาว่าการเมืองพัทยา

- องค์กรปกครองส่วนท้องถิ่นอื่นตามที่มีกฎหมายกำหนด

สำหรับพื้นที่กรุงเทพมหานคร นอกจากจะสามารถชำระภาษีที่ดินได้ที่สำนักงานเขตที่ทรัพย์สินตั้งอยู่แล้ว ยังสามารถชำระได้ในช่องทางอื่น ๆ คือ

- เคาน์เตอร์ธนาคารกรุงไทย

- Mobile Banking และ Internet Banking ของธนาคารกรุงไทย

- ไปรษณีย์ลงทะเบียนตอบรับ เช่น ธนาณัติ ตั๋วแลกเงิน เช็ค

เราสามารถผ่อนชำระภาษีได้ 3 งวด คือ จ่ายงวดที่ 1 ภายในเดือนสิงหาคม, งวดที่ 2 ภายในเดือนกันยายน และงวดที่ 3 ภายในเดือนตุลาคม

อย่างไรก็ตาม สำหรับพื้นที่ที่ประกาศเลื่อนการชำระภาษีที่ดินออกไปจากเดือนสิงหาคม 2563 ให้ขยายกำหนดเวลาการผ่อนชำระภาษี งวดที่ 1-3 ออกไปได้เช่นกัน

เช่น กรุงเทพมหานคร ให้เลื่อนจ่ายภาษีได้ถึงวันที่ 31 ตุลาคม 2563 ดังนั้น

- ผ่อนจ่ายงวดที่ 1 จากเดิมภายในเดือนสิงหาคม เป็น ภายในเดือนตุลาคม

- ผ่อนจ่ายงวดที่ 2 จากเดิมภายในเดือนกันยายน เป็น ภายในเดือนพฤศจิกายน

- ผ่อนจ่ายงวดที่ 3 จากเดิมภายในเดือนตุลาคม เป็น ภายในเดือนธันวาคม

หากไม่ได้ไปเสียภาษีที่ดินในระยะเวลาที่กำหนด จะมีเบี้ยปรับและเงินเพิ่มตามที่กำหนดไว้ คือ

-

กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด แต่ต่อมาได้มาชำระภาษีก่อนที่จะได้รับหนังสือแจ้งเตือน จะเสียเบี้ยปรับ 10% ของจำนวนภาษีค้างชำระ

-

กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด แต่ต่อมาได้จ่ายภาษีภายในกำหนดเวลาของหนังสือแจ้งเตือน จะเสียเบี้ยปรับ 20% ของจำนวนภาษีค้างชำระ

-

ถ้าผู้เสียภาษีมาชำระภาษีภายหลังจากระยะเวลาที่กำหนดในหนังสือแจ้งเตือน จะเสียเบี้ยปรับ 40% ของจำนวนภาษีค้างชำระ

-

กรณีไม่ได้จ่ายภาษีในเวลาที่กำหนด ให้เสียเงินเพิ่มอีก 1% ต่อเดือนของจำนวนภาษีที่ค้างชำระ เศษของเดือนให้นับเป็น 1 เดือน แต่ไม่ต้องนำเบี้ยปรับมารวมคำนวณเพื่อเสียเงินเพิ่มด้วย โดยให้เริ่มนับเมื่อพ้นเดือนสิงหาคม 2563 จนถึงวันที่มีการมาชำระภาษี แต่ไม่ให้เกินกว่าจำนวนภาษีที่ต้องชำระ

ลดภาษี 50% ของจำนวนภาษีที่จะต้องเสีย สำหรับกรณี ดังนี้

- ที่ดินและสิ่งปลูกสร้าง หรือสิ่งปลูกสร้างที่เป็นห้องชุด ที่เจ้าของเป็นบุคคลธรรมดา ได้มาจากมรดก โดยใช้เป็นที่อยู่อาศัยและมีชื่ออยู่ในทะเบียนบ้าน และต้องจดทะเบียนสิทธิและนิติกรรมเกี่ยวกับทรัพย์สินนั้นก่อนวันที่ 13 มีนาคม 2562

- ที่ดินที่เป็นที่ตั้งของโรงผลิตไฟฟ้า รวมถึงที่ดินและสิ่งปลูกสร้างอื่นที่ใช้ประโยชน์เกี่ยวเนื่องกับเขื่อนที่ใช้ผลิตไฟฟ้า

- ที่ดินหรือสิ่งปลูกสร้างที่เป็นอสังหาริมทรัพย์รอการขายของสถาบันการเงิน สถาบันการเงินเฉพาะกิจที่มีกฎหมายเฉพาะจัดตั้งขึ้น สถาบันการเงินประชาชน บริษัทบริหารสินทรัพย์ เป็นเวลาไม่เกิน 5 ปี นับจากวันที่อสังหาริมทรัพย์นั้นตกเป็นของหน่วยงาน

- ที่ดินหรือสิ่งปลูกสร้างที่อยู่ระหว่างการพัฒนาเป็นโครงการจัดสรรเพื่ออยู่อาศัย หรืออุตสาหกรรม เป็นเวลาไม่เกิน 3 ปี นับแต่วันได้รับอนุญาตจัดสรรที่ดิน

- ที่ดินหรือสิ่งปลูกสร้างที่อยู่ระหว่างการพัฒนาเป็นอาคารชุด เป็นเวลาไม่เกิน 3 ปี นับแต่วันได้รับอนุญาตก่อสร้าง

- ที่ดินหรือสิ่งปลูกสร้างที่อยู่ระหว่างการพัฒนาเป็นนิคมอุตสาหกรรม เป็นเวลาไม่เกิน 3 ปี นับแต่วันได้รับอนุญาตจัดตั้งนิคมอุตสาหกรรม

- ที่ดินหรือสิ่งปลูกสร้างที่ได้ดำเนินการตามกฎหมายว่าด้วยการจัดสรรที่ดิน กฎหมายว่าด้วยอาคารชุด หรือกฎหมายว่าด้วยการนิคมอุตสาหกรรมแห่งประเทศไทย แล้ว และผู้ประกอบการที่ได้รับอนุญาตตามกฎหมายดังกล่าวยังไม่ได้ขาย เป็นเวลาไม่เกิน 2 ปี นับแต่วันที่ 13 มีนาคม พ.ศ. 2562

- ที่ดินหรือสิ่งปลูกสร้างที่ใช้ประโยชน์ในกิจการของสถาบันอุดมศึกษา เฉพาะที่ใช้เป็นที่ตั้งตามแผนผังแสดงบริเวณและอาคารที่ระบุในรายการข้อกำหนดจัดตั้งสถาบันอุดมศึกษานั้น

- ที่ดินหรือสิ่งปลูกสร้างที่ใช้ประโยชน์ในกิจการโรงเรียนเอกชน สถาบันอุดมศึกษา เฉพาะที่ใช้เป็นที่ตั้งตามแผนผังแสดงบริเวณและอาคารที่ระบุในรายการตราสารจัดตั้งโรงเรียนนั้น ได้แก่ โรงเรียนในระบบ, โรงเรียนนอกระบบ ประเภทสอนศาสนา, โรงเรียนนอกระบบ ประเภทศูนย์การศึกษาอิสลามประจำมัสยิด (ตาดีกา) และโรงเรียนนอกระบบ ประเภทสถาบันศึกษาปอเนาะ

- ที่ดินหรือสิ่งปลูกสร้างที่ใช้เป็นสถานบริการประชาชนทั่วไป เช่น ลานเล่นกีฬา, สวนสัตว์, สวนสนุกที่ได้รับอนุญาตตามกฎหมาย, ที่จอดรถของการรถไฟฟ้าขนส่งมวลชนแห่งประเทศไทย, ที่ดินที่เป็นลานจอดรถโดยสารสาธารณะในสถานีขนส่งผู้โดยสาร, ที่ดินหรือสิ่งปลูกสร้างในสนามบินที่ใช้เป็นทางวิ่ง ทางขับ และลานจอดอากาศยาน

- ที่ดินหรือสิ่งปลูกสร้างที่เป็นที่ตั้งของถนน หรือทางยกระดับที่เป็นทางพิเศษ หรือเป็นทางหลวงสัมปทาน

สำหรับทรัพย์สินที่จะไม่โดนเก็บภาษีจะมีด้วยกัน ดังนี้

1. สาธารณสมบัติของแผ่นดิน

2. ทรัพย์สินส่วนพระมหากษัตริย์ที่ไม่ได้ใช้หาผลประโยชน์

3. ทรัพย์สินของรัฐที่ไม่ได้ใช้หาผลประโยชน์

4. ที่ทำการองค์การสหประชาชาติ หรือองค์การระหว่างประเทศอื่น ๆ

5. สถานทูต หรือสถานกงสุลต่างประเทศ

6. ทรัพย์สินของสภากาชาดไทย

7. ศาสนสมบัติที่ไม่ได้หาผลประโยชน์

8. ทรัพย์สินที่ใช้เป็นสุสานสาธารณะ หรือฌาปนสถานสาธารณะ

9. มูลนิธิหรือองค์การที่ประกอบกิจการสาธารณะ

10. ทรัพย์สินของเอกชนที่ใช้เพื่อสาธารณประโยชน์

11. ทรัพย์ส่วนกลางของอาคารชุด และหมู่บ้านจัดสรร

12. ที่ดินนิคมอุตสาหกรรม

- มีที่ดินเพื่อการเกษตร มูลค่าไม่ถึง 50 ล้านบาท : ไม่ต้องเสียภาษี

- มีบ้าน 1 หลัง เป็นทั้งเจ้าของบ้านและที่ดิน มีชื่อในทะเบียนบ้าน มูลค่าไม่เกิน 50 ล้านบาท : ไม่ต้องเสียภาษี

- มีบ้าน 1 หลัง มีชื่อในทะเบียนบ้าน แต่ไม่ได้เป็นเจ้าของที่ดิน มูลค่าไม่เกิน 10 ล้านบาท : ไม่ต้องเสียภาษี

- มีบ้าน 2 หลัง แต่ละหลังมีมูลค่าไม่เกิน 10 ล้านบาท : บ้านหลังหลักที่เรามีชื่อในทะเบียนบ้าน ไม่ต้องเสียภาษี ส่วนบ้านหลังที่ 2 ต้องเสียภาษี

- มีบ้าน 3 หลัง โดยหลังที่ 1 มีชื่อในทะเบียนบ้าน มูลค่า 5 ล้านบาท, หลังที่ 2 มูลค่า 3 ล้านบาท, หลังที่ 3 มูลค่า 2 ล้านบาท : กรณีนี้ บ้านหลังที่ 1 ไม่ต้องเสียภาษี ส่วนบ้านหลังที่ 2 และหลังที่ 3 ต้องเสียภาษีในอัตราบ้านหลังอื่น ๆ คือ 0.02% ของมูลค่าบ้าน

โดยรวมแล้วจะเห็นว่า ประชาชนทั่วไปอาจไม่ได้รับผลกระทบจากภาษีที่ดินและสิ่งปลูกสร้างมากนัก เพราะหากเรามีที่ดินเพื่อการเกษตรที่มีมูลค่าไม่ถึง 50 ล้านบาท จะไม่ต้องเสียภาษีเลย ส่วนเจ้าของบ้านหลังหลัก+ที่ดิน ที่มีชื่อในทะเบียนบ้าน และพักอาศัยในบ้านมูลค่าไม่เกิน 50 ล้านบาท ก็ไม่ต้องเสียภาษีเช่นกัน แต่กลุ่มที่ต้องเสียภาษีที่ดินแน่ ๆ คือ ผู้ที่เป็นเจ้าของบ้านหลายหลัง นิติบุคคล ที่ดินที่ใช้เพื่อการพาณิชย์ รวมทั้งผู้ครอบครองที่ดินที่ปล่อยรกร้าง

อย่างไรก็ตาม ภาษีที่ดินและสิ่งปลูกสร้าง ถือเป็นเรื่องสำคัญที่เราควรรู้และศึกษาข้อมูลให้ดี จะช่วยให้เราสามารถวางแผนเพื่อจัดการกับภาษีในอนาคตได้ดีขึ้น

หากมีข้อสงสัยสามารถสอบถามเพิ่มเติมได้ที่

- กรุงเทพมหานคร : กองรายได้ กรุงเทพมหานคร โทร. 02-221-2141 ถึง 69 หรือสำนักงานเขตที่ทรัพย์สินตั้งอยู่

- องค์กรปกครองส่วนท้องถิ่น : กองคลังในแต่ละเทศบาล หรือองค์การบริหารส่วนตำบล

ขอบคุณข้อมูลจาก

ราชกิจจานุเบกษา, สำนักงานเศรษฐกิจการคลัง, กรมส่งเสริมการปกครองท้องถิ่นและองค์กรปกครองส่วนท้องถิ่น, เรื่องเล่าเช้านี้, ธนาคารกสิกรไทย, เฟซบุ๊ก สำนักงานเศรษฐกิจการคลัง : Fiscal Policy Office, กระทรวงการคลัง, ราชกิจจานุเบกษา, ราชกิจจานุเบกษา, เฟซบุ๊ก สำนักงานเศรษฐกิจการคลัง : Fiscal Policy Office, สภาวิชาชีพบัญชี ในพระบรมราชูปถัมภ์, ฐานเศรษฐกิจ, เฟซบุ๊ก กรุงเทพมหานคร โดยสำนักงานประชาสัมพันธ์, กระทรวงการคลัง, ไทยพีบีเอส, ไทยพีบีเอส